盘点近三年以来新造车企业主要的电池演化路径

这一轮新造车企业,在三电的开发路上各方都采用了很多的办法和策略,这里催生了很多的激进和另类的策略,我们可以在这段时间做一个系统性的复盘,把主要的几个企业和以后可能会跑出来的企业的电池策略和演化路径给整理一下。这里还是专注于头部的几个企业,包括蔚来、威马、小鹏、合众和理想等在产量和销量数量上达到一定规模的来看。当然分析的重点是基于 50kWh 和下一代 70-80kWh 的电池系统。

01

整体的选用趋势概览

如下图所示,面向私人需求电量和里程比较高是硬的需求。总的来说,新造车企业这一轮的项目规划在 2015-2016 年初步车型,限于当时的能量密度和里程的规划,基本面向的是 300-400 公里,50-70kWh 的电量设计的。当时主要是基于 PHEV2 的 50Ah 和衍生的加厚 / 加高一些的电芯,基于 355 的模组来设计的。这里面小鹏是走特斯拉路线,基本是在 2018 年中左右确定转向方壳电芯,本身做 SUV 用圆柱电芯降低电池系统高度也没有特别大的实际意义。走软包电芯的企业,比如前途汽车、天际汽车,这两家在选择的时候主要是考虑供应商的选择可行性和实际的容量需求之间的平衡。这个在后续章节里面,涉及到具体的电池系统的信息和设计的时候会讲到。

图 1 主要的新造车企业整体电池系统的概览

到 2020 年,蔚来的 ES6、威马的 EX6 和小鹏的 G3,基本的参数都在 66.5-70kWh 这个主销的车型达到了惊人的一致,本身供应商到这个时候提供的方案也基本一致,把他们拿出来细致比较的时候,基于标准模组下的系统能做的差异化并不大。我们能够预期,如果这三家还能持续拿到融资的资金,持续迭代在下一代 CTP(从标准化模组衍生下),其实方案都差不多。下半部分,我们把这三家的电池系统做个初略的对比,然后一家家进行比对,把他们在 2016-2020 年过往中的设计需求路径和对应的想法给理一理。

02

三个主要企业的路线变化

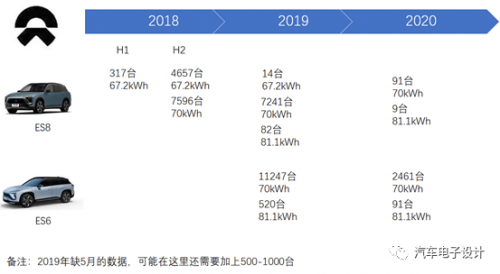

蔚来到目前为止,98%的电池系统都是集中在 70kWh 附近的(总共也就 700 台 81kWh 的电池),不管是 ES6 还是 ES8。我觉得这里的问题有两个,一个是 50Ah 到 102Ah 这个切换是被动的,而且牵涉到批次性的问题。第二个就是换电站的运营,从低往高换是可以的,大规模铺设从高往低换比较困难。所以后面继续保留换电的方式,整体性切往 81kWh 才能让用户比较满意,这里还是一个很大的挑战。到现在为止,蔚来还没有第二家电池供应商,这也是一个很有意思的现象。

图 2 蔚来的电池系统演化

威马在电池的配置和 B 点供应商的选取还是费了很多的心思的,电池的能量梯度从 46、52、57kWh 的分布,然后升级到 46、52 和 69kWh。在同一台车上把里程的配置分开,如果没有一定程度产品其他配置和特点之称的话,可以看到整体的高配车型占比并不高。走中庸家庭用车路线的威马今年的挑战特别大,毕竟 10 万的目标答卷可能在 2020 年也没办法达到,到时候整体的经营策略是否依靠 EX6 支撑往上走,这点是头部三家企业里面最存疑的。

图 3 威马的电池演进路线

小鹏是转向最快的企业,其实从最初迭代和尝试也和威马相似想使用 50kWh 左右做一个平民化的的 400 公里用车,但是现实还是比较残酷的,这个区间不光私人消费者比较少,可选的车型和传统车企通过改过来的 A 级轿车和 A+的 SUV 铺满了。在使用圆柱电芯中,能量由于电池系统高度限制也没办法很理想,这就使得小鹏毅然决然的切换到方壳电芯,做了一款 66.5kWh 的方壳电池包来增加 G3 的性价比(这也造成了老客户的抗议)。有意思的是,目前基本都转到这款高配的电池系统上去了。

图 4 小鹏的电池系统路线

然后 P7 的一系列操作,走高端化,从纯电动 SUV 车海里面做较大的纯电动轿车,在不需要特别大的电池能量的条件下冲进了 700 公里(我的理解这个 700km 表面这款车的极限里程,正常时后驱版本按照公告做出来的 650km 的工况续航),这次转向还是非常漂亮的,至少在投资者和政府扶持层面是一枚优质的值得扶的选手。在 2020 年之后,持续能拿到钱持续能受到认可真的很重要,走平民化路线的新造车企业实在是跑不出来啊。