LED照明行业投资前景分析大全

机遇与挑战:

- LED代替白炽灯还需要很长的时间,不可能在短时间内完全代替白炽灯

- LED照明生产的效益显而易见,世界各国都在政府的大力加快推进LED照明取代传统照明的步伐

- 2004年全球LED市场规模为47亿美元,2008年将增张到69亿美元,年平均增长率约为13%

- 2008年高亮度和超高亮度LED市场年平均增长率将达到20%左右

- 2008年LCD背光源仍将占有26%的市场份额,到2008年高亮度LED市场仍将增长一倍

- 2008年LED市场总销售额将达到69亿美元

- 2004年台湾厂商生产的蓝光LED价格跌幅达到30%,蓝光LED报价已跌至新台币0.60-0.80元

- 台湾05年蓝光LED的价格跌势趋缓,全年跌幅在15%。预计08年全年跌幅在10%左右

第一部分:LED:变革照明的第三代革命

1 LED代替白炽灯——任重而道远

自20世纪60年代世界第一个半导体发光二极管诞生以来,LED照明因具有寿命长、节能、色彩丰富、安全、环保特性,被誉为人类照明的第三次革命。

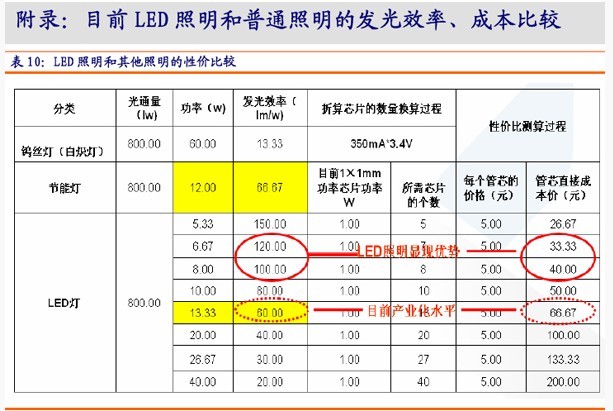

要达到家庭照明的领域还需要很长的路要走,要实现第三次照明革命要首先具备以下的照明成本分析。

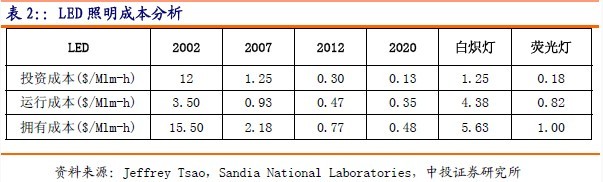

根据美国圣地亚国家实验室所做的LED照明成本分析,投资成本是将一个灯泡的购买成本(每兆流明)分摊到整个寿命周期,运行成本是指一个灯泡在运行时的成本(每兆流明时),拥有成本是投资成本和运行成本之和,反映了一个灯泡从购买、运行到寿终整个生命周期的总成本。到2010年LED的拥有成本降至0.77美元每兆流明时,将低于荧光灯的1美元每兆流明时,到2020年LED的拥有成本将降至0.48美元每兆流明时,只有荧光灯的一半。

LED照明技术的发展目标是:发光效率将分阶段从2002年的25流明/瓦提高到2007年75流明/瓦、2010年的150流明/瓦和2020年的200流明/瓦,发光成本将从2002的200美元/千流明降低到2007年的20美元/千流明、2010年的5美元/千流明和2020年的2美元/千流明。

LED照明在2007年开始渗透进入白炽灯照明市场、2012年进入荧光灯照明市场,而大量取代白炽灯和荧光灯将分别在2012年和2020年。

12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310

2 世界主要国家半导体LED照明发展战略

LED照明生产的效益显而易见,世界各国都在政府的大力资助下加快推进LED照明取代传统照明的步伐,日本、美国、欧盟、韩国、中国台湾和中国政府都制定了相应的发展计划。

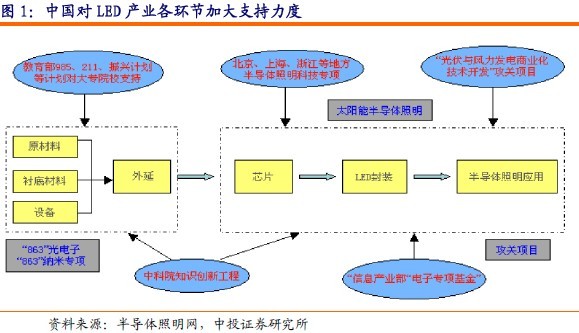

中国半导体LED照明发展战略

中国大陆为节约能源、实现经济和社会的可持续发展,于6月3日制定《节能减排综合性工作方案》半导体照明产业顺应了节能减排的宏观政策。

从2005年开始科技部批准了大连、厦门、上海、南昌、深圳等五个半导体照明产业基地,之后在2007年和2008年相继批准石家庄、扬州等两个半导体照明产业基地,在政策、税收和资金上给予长期支持。

国际上主要国家半导体LED照明发展战略

请看下面表4

第二部分 半导体照明产业链、微观结构分析

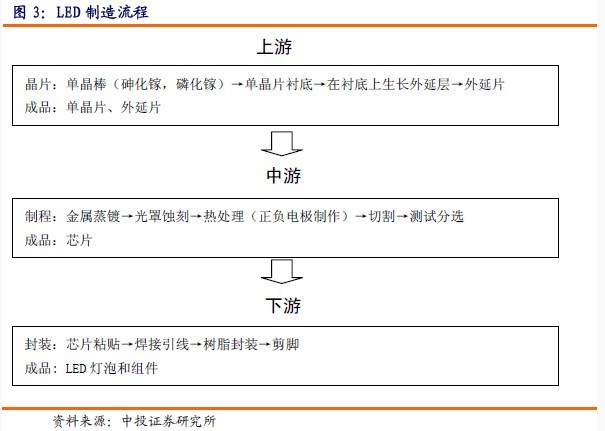

1 LED制造流程

LED的制作流程包括上游的单晶片衬底制作、外延晶片生长,中游的芯片、电极制作、切割和测试分选,以及下游的产品封装。

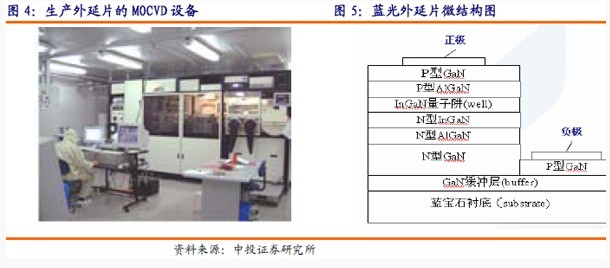

国际和国内MOVCD设备基本是全进口的,主要厂商为美国VEECO公司和德国AIXTRON公司两家。

2 外延用MOCVD工艺及微观结构图

MOVCD全称为Metal Organic Chemical Vapour Deposition。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=3

第三部分 全球LED市场综述

1 LED市场规模

2004年全球LED市场规模为47亿美元,Isuppli 预计到2008年将增张到69亿美元,年平均增长率约为13%,其中高亮度和超高亮度LED市场年平均增长率将达到20%左右,到2008年二者合计占总体市场份额的三分之二,届时超高亮度LED单独的市场规模将达到16亿美元。

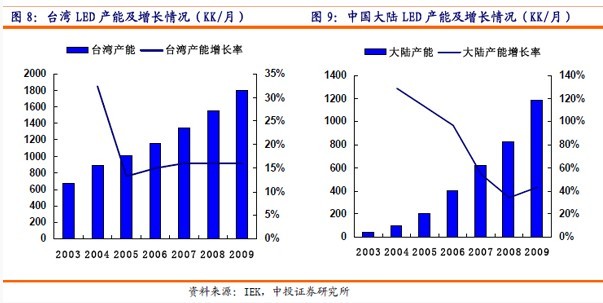

在高亮度LED产品中,GaN基芯片由于产品附加值高,各国(地区)竞相扩大产能。

GaN芯片的产能主要集中在台湾和日本,但中国大陆和韩国产能增长迅速,也成为重要的生产区域。

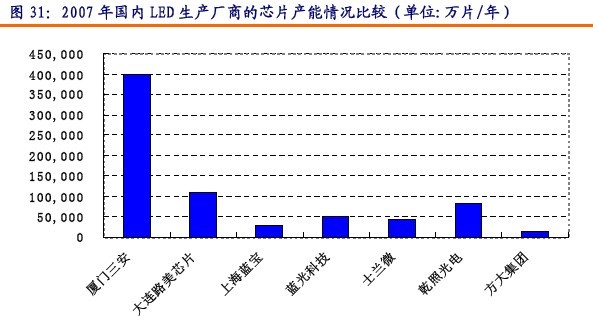

中国大陆芯片产能变化提升较快,是全球GaN芯片产能增加最快的地区。芯片产能的增加一方面来自前几年所购MOCVD设备经过安装调试,陆续投入生产,如上海蓝宝、厦门三安、大连路明、上海蓝光等;另一方面也由于台湾厂商将部分芯片产能向大陆转移或台湾相关人员在大陆投资建厂,加快了国内芯片产能的提高,如厦门明达光电。

另外,随着台湾外延生产商对外延片出口的放松,国内部分厂商转而采用进口外延片来进行芯片批量生产,也在一定程度上提高了InGaN芯片的产量,如广东普光、士兰明芯等公司。

中国国内的蓝光芯片产能已经超过韩国,成为日本、台湾之后的第三大生产国,总体产能为台湾的34%。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=4

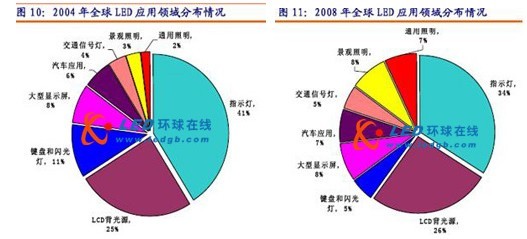

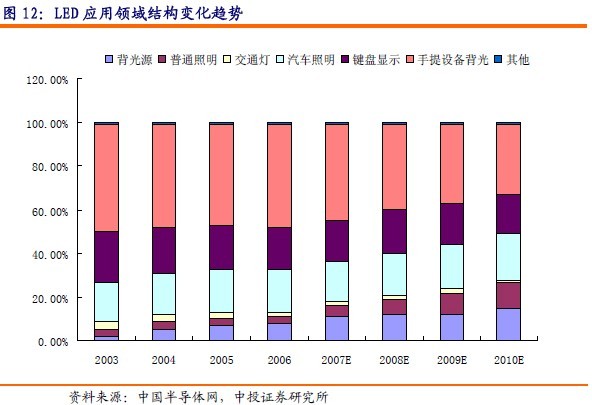

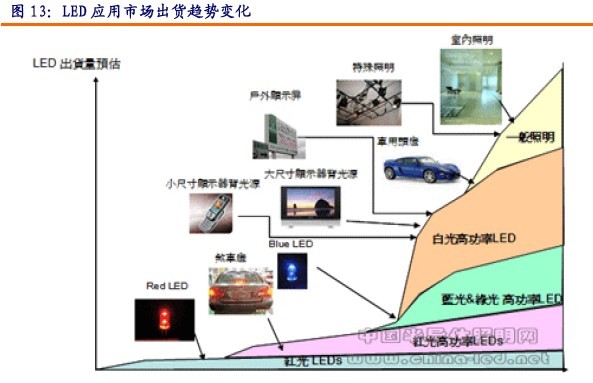

2 全球LED市场应用领域机构

2004年手机应用市场占了高亮度LED市场的一半以上,随着手机应用市场的饱和,高亮度LED市场的增长速率将会放缓,估计增长率达到20%左右,市场总销售额达47亿美元左右。

新兴应用市场如通用照明、汽车前灯、大屏幕LCD背光源等将成为高亮度LED市场增长的新动力,在大屏幕LCD背光源的推动下,2008年LCD背光源仍将占有26%的市场份额,到2008年高亮度LED市场仍将增长一倍。2008年LED市场总销售额将达到69亿美元。

未来景观照明和通用照明的LED市场增长速度最快,iSuppli 预计景观照明LED市场份额将从03年的2%增加到08年的8%。04年通用照明LED的销售额是9400万美元,到2010年将增长到8.75亿美元,年增长率将达52.3%,届时LED照明将在全球120亿美元至140亿美元的照明市场占据重要的位置。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=5

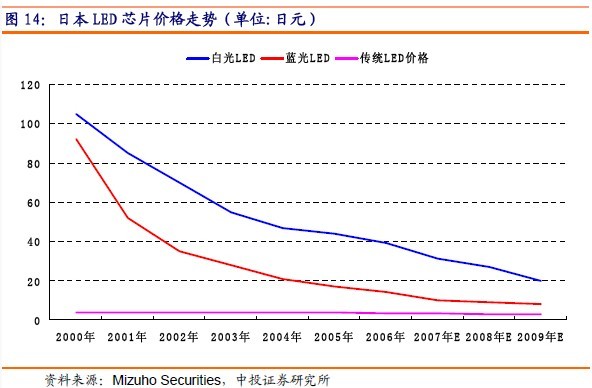

3 全球芯片价格走势

日本LED厂商供应的白光LED价格已从2000年的每颗105日元(约1美元),下跌到2005年的44日元(不到0.5美元)、2009年的20日元;蓝光LED价格从2000年的每颗92日元跌至2005年的17日元,预计2009年下降到8日元。预计2008年全年跌幅在10%左右。

2004年台湾厂商生产的蓝光LED价格跌幅达到30%,2004年底蓝光LED报价已跌至新台币0.60-0.80元,05年蓝光LED的价格跌势趋缓,全年跌幅在15%。预计08年全年跌幅在10%左右。

04年台湾白光LED价格跌幅在30%以内,04年底的平均报价在2.5元左右,由于台湾厂商积极进入白光LED领域,05年价格跌幅达到30%。

进入2008年,预计价格跌幅在10%左右。

导致价格持续走低的原因,主要是由于上游设备供应商MOVCD外延炉容量的不断扩大,致使LED外延生产商的单位生产成本下降。

从2003年以来,全球两大MOVCD设备厂商(美国的VEECO公司和德国的AIXTRON公司)的主流设备从2003年的6-8片机、2004年的12片机、2005年的15片机、2006年的21-24片机。在同样原材料的情况下,每个外延片的成本大幅度下降。

目前主流设备的容量为24-30片左右,比2003年增加3倍以上,预计到2008年以后,主流设备的容量将达到45片左右。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=6

第四部分未来五年之内LED需求的增长在哪里?

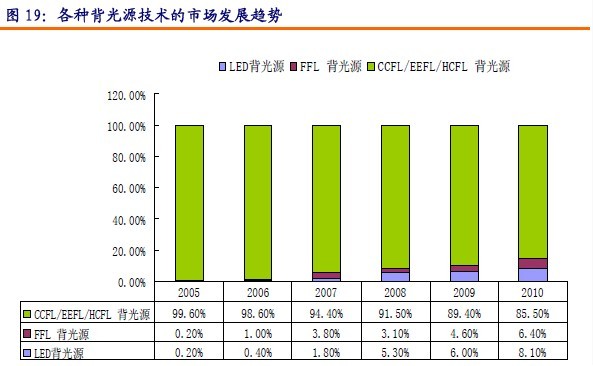

1 各种背光源市场将是驱动LED需求增长的动力

电视领域用LED背光源市场

据DisplaySearch统计,2006年LCD-TV将有5%左右采用LED背光源,预计2008年全球液晶电视需求至少可见到1,500万台的LED液晶电视,以电视平板平均使用150颗LED计算,每年至少需要22亿颗LED。

可以看出,从2006年到2008LED背光源的快速成长期。如果按照2010年TFT-LCD市场销售额950亿美元,背光模组占其中20%计算,届时背光模组的份额约为190亿美元。据此推算,LED背光模组份额为15.39亿美元,这是比较保守的估计。

笔记本背光源市场

预计笔记本电脑的出货量将从2004年的47.1百万台增长到2011年的223百万台,其中采用LED背光源的笔记本电脑将从2004年的0.1百万台增长到2011年的167百万台左右,渗透率2011年将达到75%左右,而在2004年渗透率只有0.2%。其中每部笔记本电脑用LED颗数是40-60个。

台式显示器的背光源市场

预计台式显示器的出货量将从2007年的156.6百万台增长到2011年的177.5百万台,其中采用LED背光源的台式显示器将从2007年的0.2百万台增长到2011年的17.7百万台左右,渗透率从2007年的0.1%上升到2011年的10%左右。其中每台显示器用lLED数量为60个左右。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=7

LED路灯将在政府的推动下快速增长

LED路灯未来启动的关键驱动力是什么?在中国会加速启动吗?针对一系列的实际应用思考,我们对LED路灯取代目前的路灯的现实性进行分析,以期对投资者有所启发

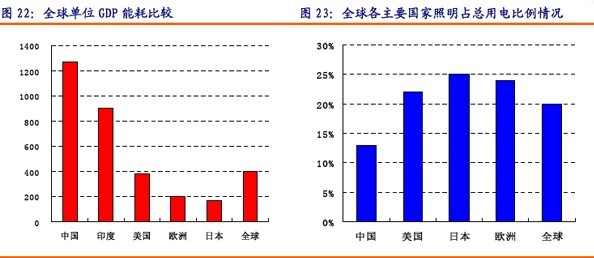

大陆对能源的需求伴随着经济的增长越显重要

中国目前GDP保持快速增长,但相对于国际发达国家的单位GDP能耗来看,我国是以高能源消耗来换取GDP的快速增长,这种GDP增长方式亟待改变。

中国经济的告诉发展正面临着各种能源的压力,解决能源短缺时政府面临的最大挑战之一。

中国政府也已经开始实现照明节能计划,目标是到2010年每年降低能耗10%。在目前的照明用电占整个用电的比例中,可以看出中国照明用电比例低于全球主要经济发达国家,也低于全球的平均水平,说明工业用电比例较高,从而使得单位GDP所消耗的能源明显高于全球平均水平。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=8

LED路灯相对于其他光源具有明显的优势

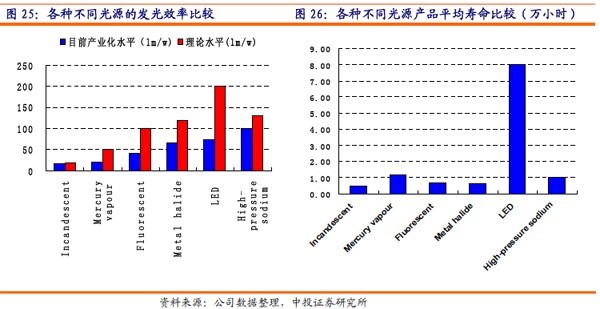

LED灯相对于其他光源有寿命长、发光效率提高空间大的优势,并且LED灯由于采用物理P-N结的冷发光原理,使得LED灯转化效率高,也不存在汞灯污染源,被誉为绿色环保的照明能源并不为过。LED灯最高发光率为200流明/瓦,远高于其他的光源产品;其寿命理论值达到10万小时,远远高于其他光源产品。

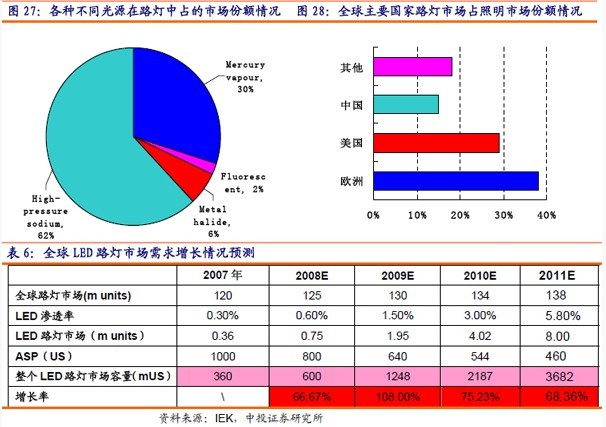

目前LED路灯市场中,应用LED灯的比例很少,存在很大的替代空间,我们认为汞气体路灯由于环境污染将首先被LED灯替代,目前汞气体灯占LED路灯的30%市场份额,路灯在全球各国中站照明用灯的比例在15%-40%之间。

未来3-5年,LED路灯占全球LED市场份额将从2007年的1%上升到2011年的7%左右。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=9

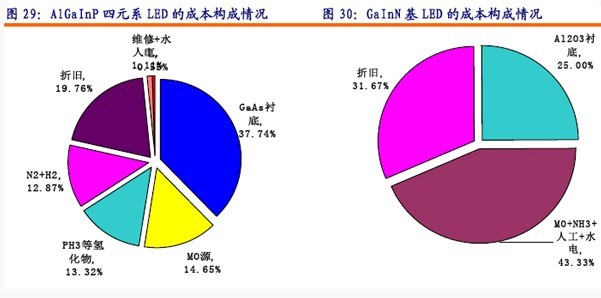

第五部分 国内LED上游企业的成本构成概要

LED外延产品分为四元系和蓝光系列两种,各种产品的成本由于原材料差异而有所不同。

自2001年以来,生产LED产品的上游主要原材料由于存在诸多的厂商竞争而保持价格下降的趋势。

上游衬底厂商主要有HoneywELl公司、京瓷公司、三菱公司等,而MO源供应厂商主要有EPICHEM公司、RohmHuss公司等。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=10

第六部分 国内龙头三安光电和台湾主要厂商的比较

1 国内主要LED上游企业的外延片产能情况比较

2 三安光电和境外上市公司的设备和常量比较

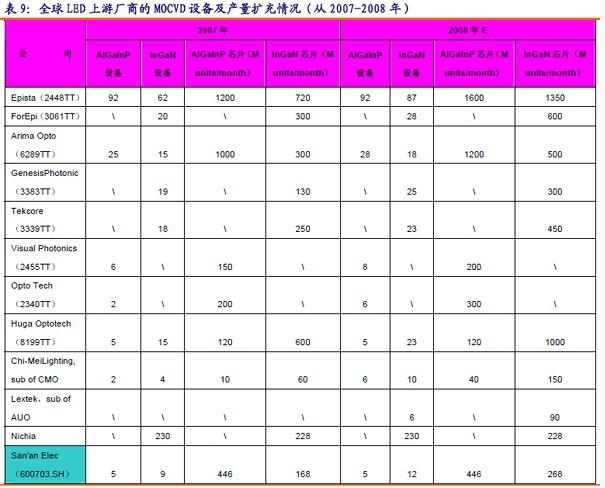

我们以截止2007年底为止,对三安光电和台湾上游外延厂商的MOCVD设备及外延片、芯片产能进行比较。

进入2008年,全球各主要LED上游厂商继续扩充MOCVD设备,其扩充速度比较快。

并且台湾大型液晶面板厂商也进入MOCVD上游产业,像奇美光电和友达光电已经开始2008年LED外延扩张计划。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=11

3 三安光电和境外上市公司主要财务数据比较

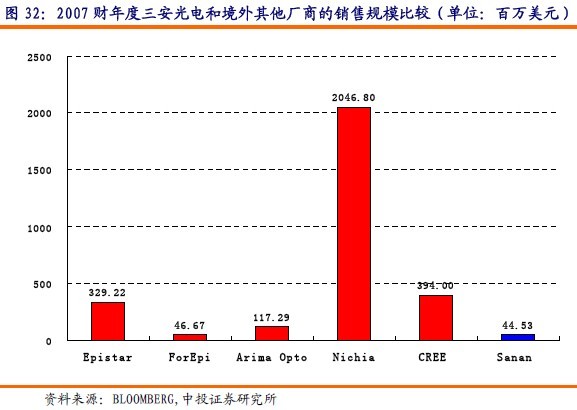

从年销售收入规模开看,日本Nichia公司(非上市公司)2006年6月~2007年6月的财务年度中,销售收入达到20多亿美元,远远领先其他LED上游企业的年销售规模。

三安光电2007年的销售规模为44.53百万美元,其规模和台湾的璨圆光电规模相当,但和台湾的晶圆光电、华上光电及美国的CREE公司相比,其销售规模还有比较大的差距。

从盈利指标来看,2007年度三安光电的销售毛利率达到45%,净利润率达到27.2%,REO为20.50%,远高于其他国际大厂的盈利指标。其中可能的原因分析来看,国内MOCVD设备折旧年限、国内制造费用先对较低、台湾厂商进入2008年实行股权、股票、分红等激励措施的原因造成国内上游LED厂商的盈利能力平均高于国外厂商。

<上一页12345678910111213下一页> 关键字:LED照明 本文链接:http://www.cntronics.com/public/art/artinfo/id/80003310?page=12

第七部分LED产业面临的专利竞争分析

专利技术在LED发展中所起的巨大作用和其独特的专利分布方式,专利装入、授权及纠纷将极大的影响LED行业未来的发展格局。LED照明技术的核心专利基本都被国外几大公司控制,如日本的日亚、丰田合成、东芝,美国的Lumileds、Cree,德国的Osram公司等。这些公司利用各自的核心专利,采取横向(同事进入多个国家)和纵向(不断完善设计,进行后续申请)扩展方式,在全世界范围内布置了严密的专利网。

对于中国台湾、中国大陆以及韩国等LED产业的后来者,虽然LED产业已经具有了一定规模,但由于在专利技术方面的被动,其发展却受到专利的很大牵制,这种情况在中国台湾地区表现最为突出。

Nichia仍是技术转让、授权、诉讼的主要发起人

由于在LED蓝光芯片及白光LED专利技术方面的霸主地位,Nichia在未来几年的专利转让、授权、诉讼中将继续处于主导地位。尽管Osram为主的欧美企业对技术转让授权持积极态度,但受持有专利所限,专利授权的主导方向还是由Nichia来确定。

从各种授权及纠纷的发生数量来看,以Nichia为主导的占据所有授权及纠纷总量的60%左右,其次是Osram公司,这种状况在今年不会有太大改变。

我国LED技术起步较晚,在LED专利方面处于比较被动的局面,发展情况不容乐观。随着企业规模的不断扩展,有可能受到国际大公司的关注而卷入专利纠纷中。

一般预计,2年内不会有针对我国企业的大规模诉讼案发生,但长远来讲,国内企业存在很大忧患。随着国内LED出口规模的扩大,我国台湾地区及韩国企业专利诉讼的减少,不排除Nichia等大公司将专利诉讼的重点向中国大陆企业转移的可能。