眼看ADI、TI芯片起高楼,眼看他楼要塌了

六七十块降至3块,1块跌至一两毛……以TI、ADI为首的模拟芯片市场价迎来了大跳水。反观去年,高价抢购、动用码农写软件抢芯片,成为光怪陆离的市场下的缺芯“常态”,平平无奇的模拟芯片价格逐渐“失态”,高价买不起的声音此起彼伏。

尽管模拟芯片市场价正在大幅跌价,许多人的心理价还未回归常态,ADI CEO一句“订单略有减少”最先让半导体股票感受到寒意,或从侧面预示着未来模拟芯片市场回归理性的走向。

大牌模拟芯片不断被真实需求砍价,数家国产替代厂商崭露头角,寻找国产替代的下游客户越来越多,给进口芯片为主的现货市场带来了新的机遇,多有削弱大牌涨价气焰的试探。

模拟芯片从“抢不到”到“抢不动”,所处市场的降温代表了什么?国产模拟芯片的能力与潜力如何?

_ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ 01

_ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ 价格疯狂缩水

_ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _ _“抢”不动的芯片

多数通用的模拟芯片去年都曾经历过暴涨的“高光时刻”,包括TI、ADI、美信(后被ADI收购)、英飞凌等模拟芯片大厂品牌。最为显著的要数TI的模拟芯片,作为需求市场的头号爆款市场价全面疯涨,堪比ST MCU持续涨价的火热行情。

在去年的一片恐慌中,TI的市场价格被一步步推高,市场紧盯价格,价格稍低一点就会被迅速拿下,终端客户用高价购买芯片的成本也越来越高。TI不少芯片紧缺,催生出写外挂软件帮抢芯片的灰色业务,而去年九月开始逐渐出现帮抢广告,如“秒杀软件制作”、“实时监控系统支持0.05的刷新率”大量刷屏,有卖家开出6.8万元包年的价格。TI官网的价格与品质依然对许多人具有吸引力,当时购买一个抢购软件,正是迎合了一部分长期大量购买的需求市场。

如今模拟芯片大厂TI 官网的芯片,像过了气的网红,需求大不如前,芯片抢购软件生意惨淡。听说TI 原厂在官网还给客户开绿色通道。

整个模拟芯片现货市场的表现同样经历“过山车”,从急缺到供过于求。

2020年年底至2021年疫情的停工停产,导致芯片交期拉长到半年甚至50周、54周,而一年才52周。如去年年初,美信交期变动更加明显,很多从8-10周拉长到20周,带来一定程度的缺货。晶圆短缺叠加疫情反复,英飞凌的常规料出现缺货状态,涨价和交期拉长的风头愈演愈烈。

交货难,以至于ADI、美信、TI等物料报价曾在现货市场出现20%-30%的增长,个别型号产品出现涨价翻倍的情况,“涨幅赶上房价”,连低于1美元的低价物料都陷入“芯”荒。更有甚者,即使出高价也买不到货。涨价的覆盖型号越来越广,行情进入空前的火热。加上产业链上游成本往下转移,导致芯片大厂承压调价,给现货市场多了一个涨价的理由。

如今消费电子需求寒冬来临,行情下行,这些高溢价的模拟芯片一旦往常态价回归,幅度也会更为明显,下跌动辄“跳水”,大幅降价中。

此类现象比比皆是,特别是市场上热度高、流通大的型号。如TI的LM358,曾经涨到1块,如今回到一两毛钱;TPS51200DRCR,一度到六七十块,现如今3块。ADI 接口隔离IC(如ADMx、ADUMx)的代理货源推到市场,价格跳水多……

ADI 市占率仅次于TI,今年6月其市场需求明显减少,通用类芯片价格降幅大,鲜少有成单,以前是抢购,现如今是观望、比价,下游终端都希望用较低的价格拿到所需的芯片。

夏天卖西瓜,冬天卖烤红薯,适应周期,是全年无休的小本摊主也懂得的道理。去年缺芯客户到处找芯片,卖家开发软件抢芯片,今年不缺了,就换个平台常规监测芯片,或寻找别的营生。在去年过盛的风险影响下,据说在现货市场价格如此疯狂缩水的情况下,华强北部分卖家已弃店离场。

02

数字芯片倒下

模拟芯片支棱不起来

全球通膨、经济不景气之下,近期ADI 最新财报公布时,CEO附带了一句:取消订单数量“略有”增加。消息一出,ADI 当日领跌半导体股,竞争对手德州仪器(TI)股价也大幅收跌。尽管如此,模拟大厂们的需求仍超供应,在汽车、通信等新兴领域的营收十分强劲,ADI近日还因晶圆制造成本暴涨再发涨价函。

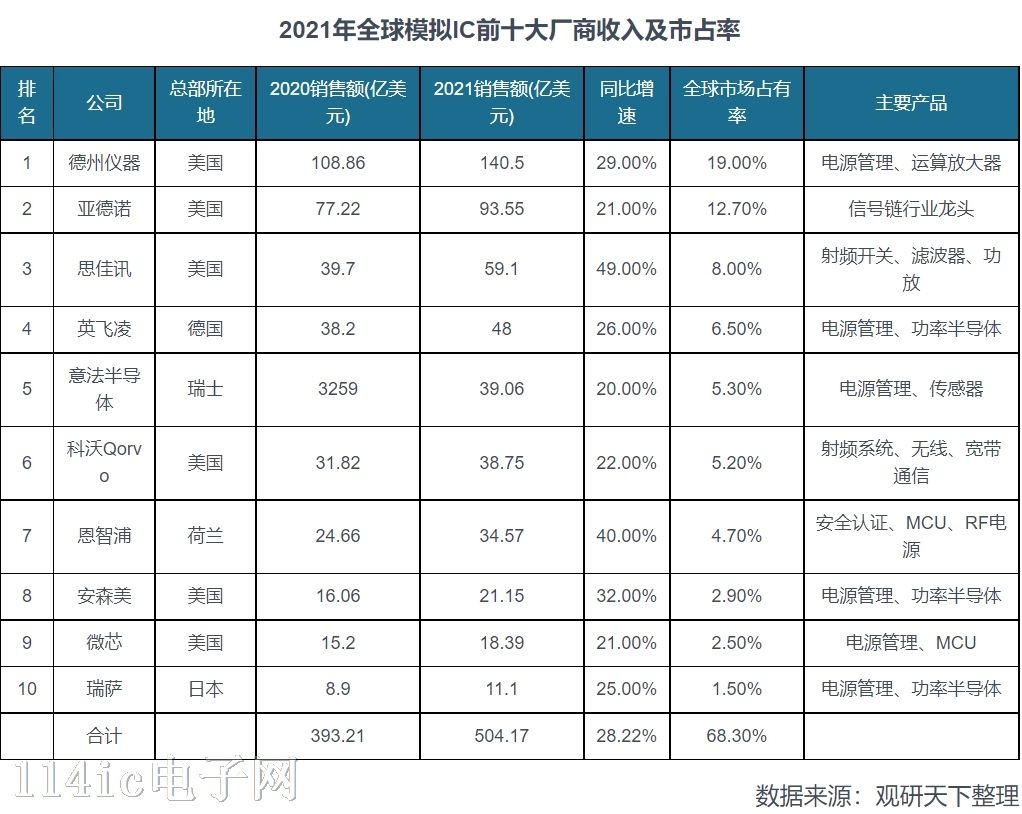

TI、ADI作为全球模拟芯片龙头,两者全球市占率加起来就超过了32%(TI 19%,ADI 13%),在中国市场占有相对重要的一席之地。在TI、ADI的模拟芯片现货市场,通用型产品价格大跌价、订单需求大幅下滑,呈现出另一副模样。

根据TrendForce,近期PMIC(电源管理IC)同CIS、部分MCU及SoC等多产品砍单现象浮现,虽仍以消费型应用为主,但晶圆代工厂已陆续不堪客户大幅砍单,产能利用率开始滑落,从两年前的“芯片全面短缺”,到如今的“结构性失衡”。

如今现货市场的表现很大程度来自此前缺芯时的泡沫成分,恐慌性的重复下单、盲目备货,一度推高了模拟芯片市场价,汽车、工控等专用芯片仍维持高景气需求,然通用类模拟芯片受消费类需求不振的影响,价格下跌,呈现“一冷一热”的局面。

与模拟芯片的属性不同,我们熟知的CPU、手机AP处理器、SoC芯片(如高通骁龙)、大小家电用的MCU等等,都有一个统一的名称——数字芯片。数字芯片用于逻辑运算处理与控制,数字信号编码与解码,随着通信、画质等的高速发展,更新换代快,因此一旦需求暴增或低迷,如消费电子库存过低或过高,受到的影响也很快显现出来,正如近段时间来自手机大厂、笔电大厂的砍单潮。

数字芯片正遭遇罕见低迷行情,实际上,如果不是去年缺芯、炒价泛滥,泡沫戳破后价格大跳水,模拟芯片拉长时间来看更“抗跌”。

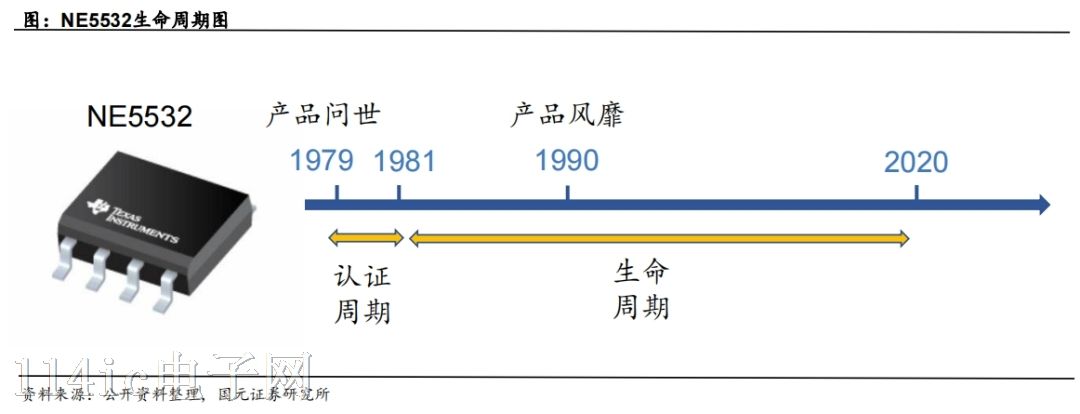

模拟芯片ASP(平均零售价格)低且稳定,认证期和生命周期长。如TI 一款于上世纪70-80年代推出的音频运算放大器产品,至今还在销售,产品寿命已超过40年。

模拟芯片产品品类繁多,下游应用领域几乎涵盖了生活上还有生产上的各个领域。且性能、生命周期、价格,模拟芯片在各方面的表现都较为稳定,因此,模拟芯片市场不易受单一产业景气变动影响,尤其相对其他类别的芯片,价格波动幅度相对较小。正是如此, 模拟芯片市场被视为半导体行业的“晴雨表”。

如今通用模拟芯片(含电源管理芯片)现货市场支棱不起来,受到手机、面板等消费级应用市场去库存压力的影响,现货市场频现调降价格以消化库存,这块“晴雨表”发出预警。

市场价格剧烈变化,不影响模拟芯片持续成长的态势,作为电子产品不可或缺的零部件,模拟芯片市场规模持续扩张。据IC insights,2021年全球模拟芯片市场规模达到741.31亿美元,同比增速超过30%。2022年模拟电路行业依然将保持较快增长势头,预计2022年全球模拟IC总销售额将达到832亿美元,同比增长约12%。模拟芯片全球市场中,前有老牌国际大厂的垄断,不可忽视的新兴力量正在崛起。

03

“你涨你的,我替我的”

中美摩擦、疫情、天灾等不稳定因素带来的大缺货,让一度依赖进口的芯片成为稀缺品,除了MCU,模拟芯片价格也在去年现货市场上遭遇暴涨,新能源汽车、5G应用对模拟芯片尤其是电源管理芯片的暴增需求,使得这一供需更加趋于紧张。

随着晶圆产能的缓解、需求结构性的调整,流通性大的通用型模拟芯片逐步得到缓解,而有一股新的力量正在兴起,让不少终端退出现货市场不断攀升的价格内卷中,那就是国产替代,国产模拟芯片一定程度上削弱了以TI、ADI等大品牌为主导的市场,“谁是中国德州仪器”的相关讨论声越来越激烈。

能替代的通用料已经被替代,一波波涨价操作,反而扶起了几家国产模拟芯片厂商,不少终端对国产替代的认知不谋而合。自有模拟芯片品牌的价格低于海外品牌,性能不拉垮,是国产替代存在的首要意义。大厂发大厂的涨价函,市场炒价或跌价,涨了跌了,对国产替代来说已经不构成较大的影响。

某分销市场的朋友观察到,尽管去年一波大缺货大涨价,但通用型模拟芯片的国产替代已经有大量需求,在汽车、医疗等领域的客户都出现了国产替代。而在国际形势不稳定的当下,国家也在推动国产替代,一位寻求替代TI 料的终端告诉我们,一些国企、央企的招标需求会明确提及国产化需求,也刺激了一波终端供给方的国产替代。

2020年中国大陆模拟芯片市场全球占比为36%,中商产业研究院预测,2022年我国模拟芯片市场规模将达2956.1亿元。那么国产替代能够吃掉多少海外巨头的市场呢?

数据来源:Frost&Sullivan、中商产业研究院整理

以国产替代三巨头矽力杰、圣邦微、思瑞普(3PEAK)为例,2021年营收金额按照大小排序分别为:矽力杰约215亿新台币,约合人民币48.9亿元,圣邦微约22亿元,思瑞普约13亿元。

矽力杰专注电源管理芯片,针对TI 的LDO、DCDC替换较成功。矽力杰年报表示,国内的模拟IC企业于终端产品应用之IC尚不及矽力杰的产品种类广泛。圣邦微则拥有近3800款可供销售产品,涵盖信号链和电源管理两大领域。主营ADC信号链产品的思瑞浦,官网显示型号有1600多款,据说“‘华为9.15禁令’生效前从他家抢单到爆”,拿下了大批华为的订单。

TI 拥有 8 万多料号,ADI 拥有 7.5 万多料号,国产三家大厂种类加起来,可能都没有TI或ADI一家多,但换个角度看,这里面可以替代的空间非常广阔,有业内人士表示,圣邦微受益于中美贸易战,甚至靠替代TI “吃到饱”。仅在这种程度下,国产模拟芯片还存在自给率不足,2020年以前曾低于10%,近两年才逐步提高,可想而知逐步替代,逐步进化的国产模拟芯片市场该会有多精彩。

由于模拟芯片产品品类众多,竞争格局较为分散,国产替代往往针对某一特定领域、特定产品开始切入,逐渐拓展产品品类,模拟芯片设计注重人员经验,3到5年时间算少,10年才算得上有足够经验,对设计人员质量的要求往往高于数量。

这些国产模拟芯片企业大多处于行业起步阶段,虽然产品基本属于特定应用领域的细分子品类,但核心产品的性能已与国际龙头企业产品相持平。

04

结 _语

近期终端需求冷却对模拟芯片,尤其是电源管理IC的拉货进入调整阶段,上游8吋晶圆产能已经开始出现松动,难以争取到的新产能也变得容易争取,据DigiTimes报道,电源管理IC(PMIC)吃紧状况解除,成本价格调降将成为PMIC恢复常态的下一道关卡。降温后的模拟芯片市场回归理性,至于以何种速度完全回归常态,还需经过上下游进一步的博弈,与此同时,我们对国产替代的信念愈发坚定。

*声明:本文经作者授权,转载自“芯世相”公众号,作者Silvia。转载仅为学习参考,不代表本号认同其观点,本号亦不对其内容、文字、图片承担任何侵权责任。