大陆封测龙头业绩爆表,先进封装更使行业迎来巨大分水岭

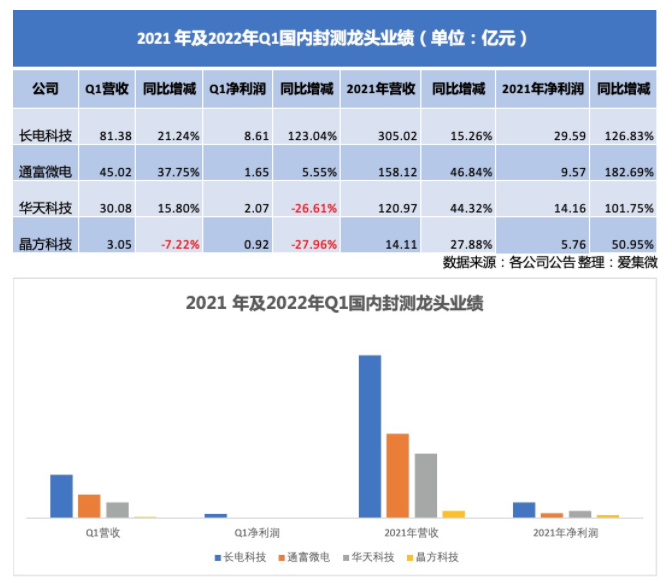

集微网消息,4月底,国内封测龙头长电科技、通富微电、华天科技和晶方科技公布了今年第一季度业绩,根据各家公司数据,今年以来整体封测市场仍然表现出超强的景气度。受益于集成电路国产化、智能化、人工智能、物联网、双碳经济、新能源汽车、工业控制、5G等新技术新需求的落地应用,半导体行业仍处于高景气周期,与此同时,国家政策红利会继续得到释放,在强劲的国产化需求以及全球新技术革新的推动下,国内封测企业即将迎来更为有利的发展局面。

观察第一季度各公司数据,其中仅有华天科技和晶方科技业绩表现出杂音。对此华天科技解释,一季度净利润下滑主要是由于本季度固定资产计提的折旧等营业成本增长所致。晶方科技则表示,一季度营收下降,一方面是手机业务领域整体市场比较疲软;另一方面是疫情对物流运输、来料进口报关、生产效率有所影响。净利润下降原因为两方面,一是公司收入有所下降,二是政府补助收入减少了1500万,这与政府项目验收进度等有关系。同时财务收益减少了400万,主要是公司资金存款大部分做了3个月、6个月的资金管理,存款期限未到,使得利息收入降低了,待存款期限到期后,相应的利息收入会进行确认。

事实上这也反映了今年以来半导体市场景气度的两大主要影响因素。首先是今年以来,尽管上游代工产能仍然持续满载,高性能计算、汽车电子、功率IC、存储器、显示驱动等芯片依然紧缺,但消费电子、家电等市场需求逐渐放缓,相应下游封测领域订单也随之有所减少,不过第一季度通常是整个消费电子市场的传统淡季。其次是3月份以来上海及周边地区疫情对半导体产业造成了不同程度的影响,而上述封测企业在该地区均设有厂房。不过受到影响的除了晶方科技,仅通富微电表示通过封闭运营维持一线生产,对公司物流有一定影响。

如果观察各公司2021年度数据,均表现出超高的增长速度,显示供需两端严重的不平衡是当下半导体行业最大的困境。根据中国半导体行业协会统计,2021年我国集成电路产业销售额为10458.3亿元,同比增长18.2%。其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元,同比增长24.1%;封装测试业销售额为2763亿元,同比增长10.1%。

随着芯片国产化进程的不断加快,必将推动封测需求进一步增长。部分封测企业还指出,在“缺芯”状况下,海外产业链上的企业容易“选边站”,更加加大了国内封测企业的机会。虽然市场存在波动,长期来看国内封测企业仍较保持高速增长的趋势,为此通富微电给出了2022年实现营业收入200亿元的目标,华天科技也给出了150亿元的营收预测。

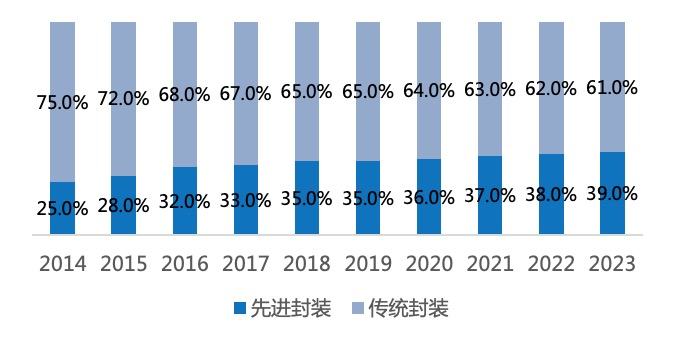

值得一提的是,得益于对更高集成度的广泛需求,以及5G、消费电子、物联网、人工智能和高性能计算机等大趋势的推动,随着芯片与电子产品中高性能、小尺寸、高可靠性以及超低功耗的要求越来越高,促使先进封装技术不断突破发展,使得先进封装逐步替代原来终端中的传统封装,进入快速发展期。据Yole数据,2021年全球封装市场规模约达777亿美元。其中,先进封装全球市场规模约350亿美元,预计到2025年先进封装的全球市场规模将达到420亿美元,2019-2025年全球先进封装市场的CAGR约8%。相比同期整体封装市场(CAGR=5%)和传统封装市场,先进封装市场增速更为显著,将为全球封装市场贡献主要增量。

全球半导体封装测试产业结构(2016-2025年) 资料来源:Yole

同时集微咨询数据显示,2020年中国先进封装产值达903亿元,先进封装占比持续提升,达到36%,随着5G带来的新应用逐步落地和现有产品向SiP、WLP等先进封装技术转换,先进封装市场需求将维持较高速度的增长,同时封测厂主要投资将集中在先进封装领域,带动产值快速提升,预计2023年,中国先进封装产值将达到1330亿元,约占总封装市场的39%。目前国内的先进封装主要集中在长电科技、通富微电和华天科技等几家龙头企业,前四大龙头企业先进封装产值占中国全部封装产值的30.5%,并且随着新产线的完成,产能将占比将进一步扩大。

图:国内先进封装市场结构占比 资料来源:集微咨询

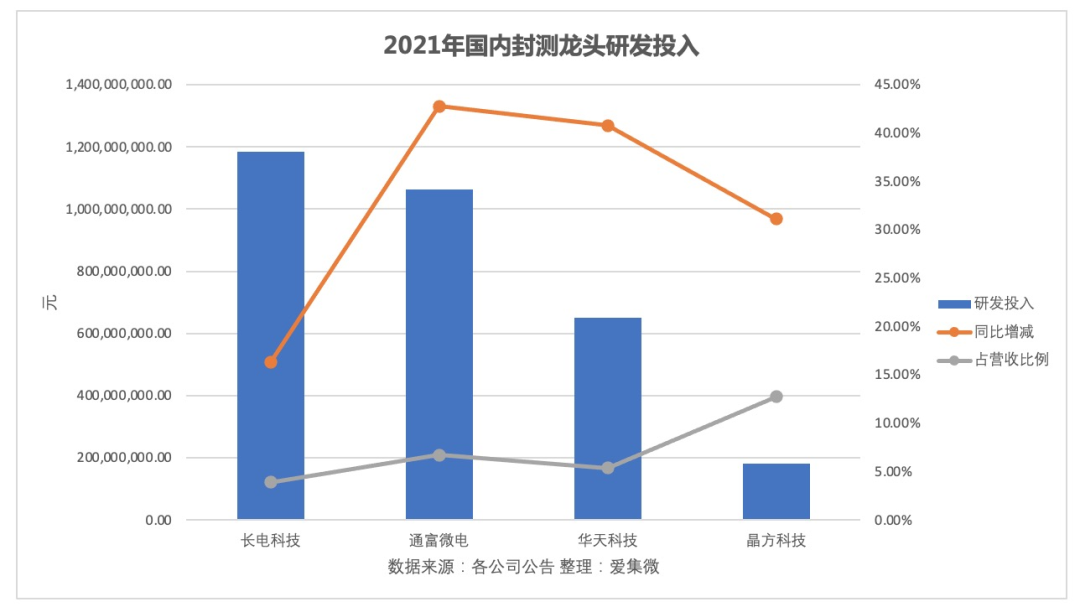

几大封测龙头厂商在2021年年报中体现了这一点。除了积极扩增产能,近几年均在持续加大在先进封装领域的技术布局,从封装技术层面看,以第二代传统封装(SOT、QFN、BGA等)和第三代先进封装技术(FC、FIWLP、FOWLP、TSV等)为主。

长电科技表示,目前先进封装已成为公司的主要收入来源,先进封装生产量34,812.86百万颗,占到所有封装类型的45.5%,其中主要来自于系统级封装,倒装与晶圆级封装等类型。面向Chiplet异构集成应用,公司于去年宣布正式推出XDFOI全系列极高密度扇出型封装解决方案。该封装解决方案是新型无硅通孔晶圆级极高密度封装技术,相较于2.5D硅通孔(TSV)封装技术,具备更高性能、更高可靠性以及更低成本等特性,目前已完成超高密度布线,进入客户样品流程,预计今年下半年量产。重点应用领域包括高性能运算应用如FPGA、CPU/GPU、AI、5G、自动驾驶、智能医疗等。

2022年长电科技将推动实施技术开发5年规划,面向5G/6G射频高密度系统的封装及系统级测试,超大规模高密度QFN封装,2.5D/3D Chiplet,高密度多叠加存储技术等八大类逾三十项先进技术开展前瞻性研发,尽快完成产品验证并实现量产,推动技术和产品价值进一步提升,持续增强市场竞争力。

通富微电表示,公司紧紧抓住市场发展机遇,面向未来高附加值产品以及市场热点方向,在高性能计算、存储器、汽车电子、显示驱动、5G等应用领域,大力开发扇出型、圆片级、倒装焊等封装技术并扩充其产能,在2.5D、3D封装领域在国内处于领先地位,建立了完整的生产线,与世界一流公司在存储、GPU、CPU等领域开展合作,从研发阶段,就与客户开展密切合作,进一步推动公司产品技术进步,拓展了公司业务份额。此外积极布局Chiplet、2.5D/3D等先进封装技术,形成了差异化竞争优势。2021年,公司技术研发水平再创新高,在先进封装方面公司已大规模生产Chiplet产品,7nm产品已大规模量产,5nm产品已完成研发即将量产,公司技术实力进一步提升。

天水华天表示,20201年完成大尺寸eSiFO产品工艺开发,通过芯片级和板级可靠性认证。3D eSinC产品、Mini SDP、1主控+16层NAND堆叠的eSSD、基于176层3D NAND工艺的SSD、NAND和DRAM合封的MCP、Micro SD、硅基GaN封装产品等均实现量产。完成单颗大尺寸HFCBGA、基于Open Molding工艺的大尺寸 FCCSP产品开发。5G FCPA集成多芯片SiP等5G射频模组实现量产,完成EMI工艺技术研发和产品导入,具备量产能力。

今年公司将继续坚持以市场为导向的技术创新,开展2.5D Interpose FCBGA、FO FCBGA、3D FO SiP等先进封装技术,以及基于TCB工艺的3D Memory封装技术,Double Side molding射频封装技术、车载激光雷达及车规级12英寸晶圆级封装等技术和产品的研发,未来则将聚焦于大力发展MCM (MCP)、SiP、FC、TSV、MEMS、Bumping、Fan-Out、WLP等先进封装技术和产品。

晶方科技聚焦于传感器领域,2021年公司持续加大对新技术、新工艺的研发创新投入,持续加强晶圆级TSV封装技术、Fan-out晶圆级技术、SIP系统级封装技术等的研发与创新,先后开发、完善了基于异质结构的晶圆级封装技术、MEMS晶圆三维封装技术、生物医疗影像芯片晶圆级封装技术、物联网ToF影像模组技术、5G声表面波滤波器晶圆级封装技术,IBGA封装技术等业界领先的集成电路封装技术,同时公司也整合开发了晶圆级微镜头阵列(WLO)生产技术,并在国内率先实现量产。晶圆级封装的高技术壁垒,决定了其高毛利。

值得一提的是,晶方科技通过收购晶方产业基金股权,实现对晶方光电及荷兰Anteryon的股权控制,进一步加强业务与技术的互补融合,一方面推进Anteryon公司的光学设计与混合光学镜头业务的稳步增长,盈利能力不断增强。同时有效提升晶方光电晶圆级微型光学器件制造技术的工艺、量产能力,实现商业化规模应用。参与投资以色列VisIC公司,积极布局车用高功率氮化镓技术,充分利用自身先进封装方面的产业和技术能力,为把握三代半导体在新能源汽车领域的产业发展机遇进行技术与产业布局。

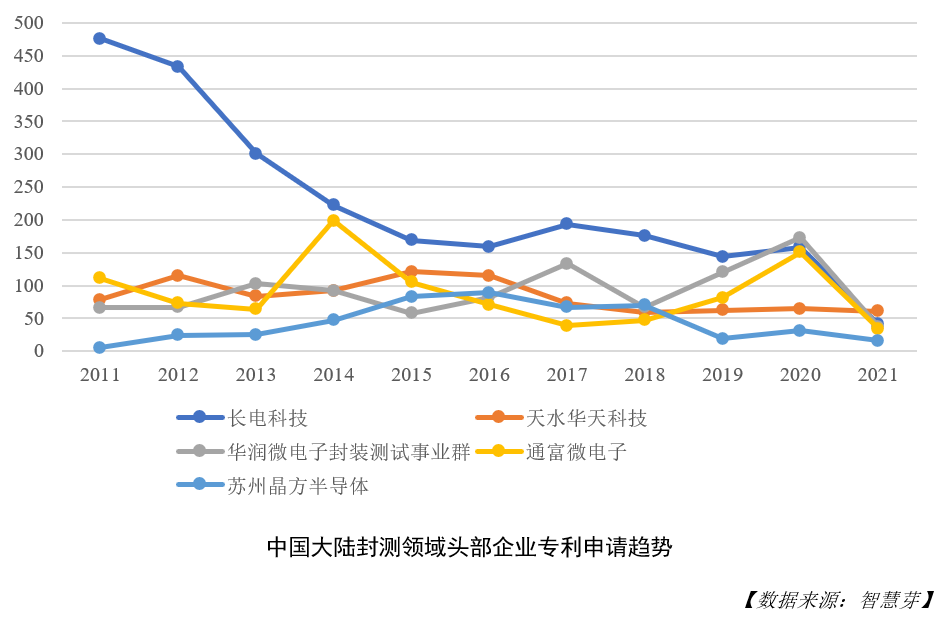

从专利角度来看,除个别年份之外,长电科技专利年申请量均居于首位,尤其在早期,其专利申请量具有明显的优势。2014年之后,天水华天科技、通富微电和苏州晶方半导体等逐渐缩小了与龙头企业的竞争力差距。但长电科技有效专利数量最高,超过3000件;通富微电子和天水华天科技有效专利数量均在1000件左右。长电科技专利布局涵盖所有封测领域关键技术,在封装引线框架、制造或处理半导体、按配置特点进行分区分封装等分支(H01L23/495、H01L21/00、H01L23/31)上具备优势;天水华天科技和通富微电子关键技术链完整度基本并列第二位,其中通富微电子稍侧重在引线或其他导电构件的连接和器件密封(H01L21/60、H01L21/56)方向的专利布局,而天水华天科技侧重封装引线框架(H01L23/495)方向。苏州晶方半导体次于上述三者排名第三,其专利布局重点在于图像结构(H01L27/146)。

在“下游需求高景气度+ 集成电路高端领域国产替代加速”的双轮驱动下,随着国内封装测试企业在FC、WLCSP、Bumping、TSV、SiP、FO等先进封装领域布局完善和先进封装产能持续释放,以及并购整合的持续进行,国内封测厂商有能力承接全球集成电路封装业务转移,市场规模和市场集中度有望进一步提升。

尽管国内封测龙头正不断在先进封装领域追赶,但是在先进封装中处于更高金字塔顶端的高端性能封装,仍然由台积电、英特尔、三星等公司引领。Yole最新报告显示,高端性能封装市场2027年将达到78.7亿美元规模,2021~2027年间年复合增长率达19%。该领域主要包括UHD FO、HBM、3DS和有源硅中介层等技术,至2027年预计总共将占据50%以上的高端性能封装市场。

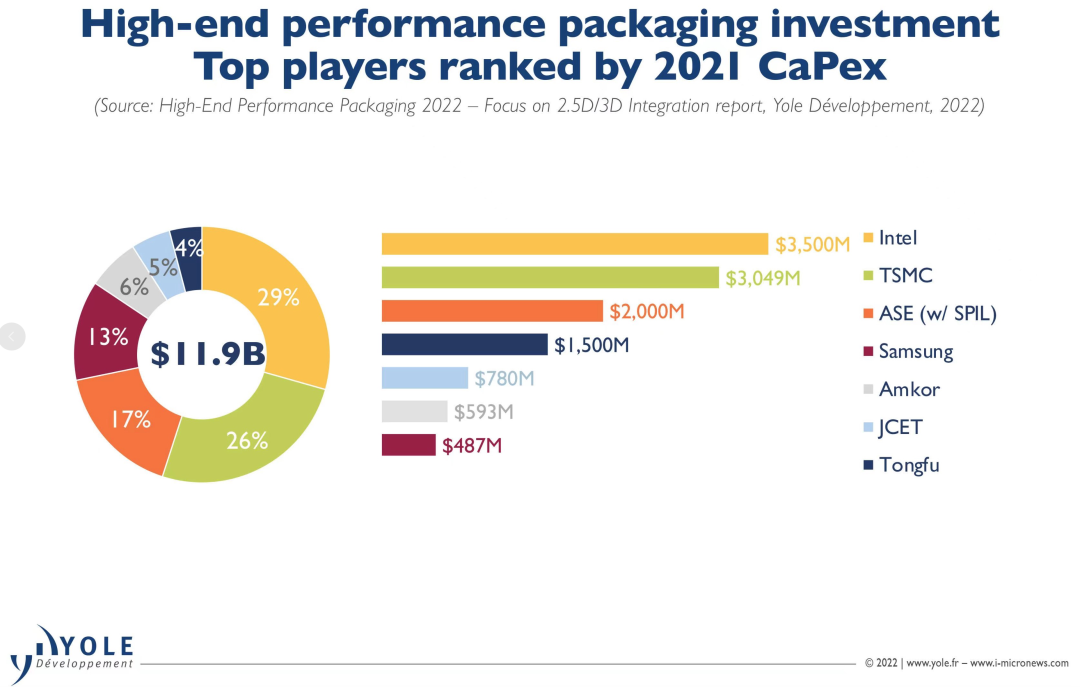

同时,2021年,顶级半导体厂商在封装业务中进行了约116亿美元的资本支出投资。

其中英特尔以35亿美元的金额成为最大的投资公司,其3D芯片堆叠技术Foveros,即在一个有源硅中介层上堆叠一个裸芯。嵌入式多芯片互连桥接(EMIB)技术是其2.5D封装解决方案,所采用的是55微米凸块间距。Foveros和EMIB相结合,就产生了用于Ponte Vecchio GPU的Co-EMIB。英特尔计划为Foveros Direct采用混合键合技术。

台积电以30.5亿美元的资本支出紧随其后。在通过其InFO解决方案确保获得更多UHD FO业务的同时,台积电也在为3D SoC定义新的系统级路线图和技术。其CoWoS平台提供RDL或硅中介层等解决方案,而其LSI平台是EMIB的直接竞争对手。台积电已然成为一家高端封装领军企业,其领先的FE先进节点使其有能力主导下一代系统级封装。

日月光则是唯一一家正努力在封装领域与代工厂和IDM一较高下的OSAT。凭借其产品FoCoS,日月光半导体也是目前唯一拥有UHD扇出型解决方案的OSAT。

三星也致力于提供类似CoWoS-S的I-Cube技术。该公司是3D堆叠存储器解决方案的引领者之一,提供HBM和3DS解决方案,其X-Cube技术将使用混合键合实现互连。

总而言之,在更前沿的先进封装领域,OSAT厂商在资本投入和前端制程方面的能力仍然难与英特尔、台积电和三星等巨头匹敌,进入3D封装、Chiplet等全面异构集成时代之后,尽管后道封测在产业链中地位越来越重要,但预计头部代工厂与OSAT在先进封装领域的分水岭也将愈发明显。随着前道与后道工艺界限趋于模糊,越来越需要设计、制造、封测企业全产业链紧密结合、共同协作,国内封测企业及整个产业链更需认真探索产业变革下的赶超路径。

更多信息可以来这里获取==>>电子技术应用-AET<<