研报丨合约价上涨抵消需求衰退,第二季NAND Flash总营收季增1.1%

产业洞察

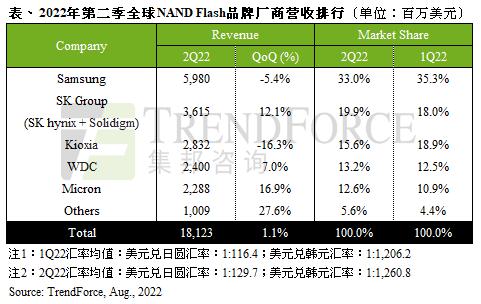

据TrendForce集邦咨询研究显示,受铠侠(Kioxia)原物料污染事件影响,第二季NAND Flash合约价上涨约3~8%。但消费端需求持续低迷,导致笔电、chromebook、电视、智能手机等需求位元走弱,使客户端库存水位一路攀升,受惠enterprise SSD采购维持强劲动能,进而抵消消费类需求低迷带来的冲击,最终第二季供应商的位元出货量季减1.3%,平均销售单价则提升2.3%,整体 NAND Flash产业营收达181.2亿美元,季增1.1%。

由于消费端需求疲弱,即便智能手机平均容量仍显成长,但出货量重挫抵消对mobile NAND Flash的需求。同时,PC客户持续下调出货预期,导致client SSD出货持平。反观,服务器出货畅旺,数据中心对enterprise SSD的需求仍有支撑,整体使三星(Samsung)第二季位元出货虽然季减近10%,但得益于汇率及高容量产品的助力,产品组合转佳下,带动NAND Flash销售均价有所增加,营收达59.8亿美元,季减5.4%。

SK集团(SK hynix & Solidigm)于第二季透过加强与北美客户合作,在原料污染事件后成功提高SSD产品出货占比,有助于SK海力士本季成长表现。而服务器需求强劲也带动Solidigm的enterprise SSD出货增长,让SK集团合并NAND位元出货季成长接近一成,NAND Flash销售均价则受惠产品组合综效而提升。总计第二季SK集团NAND Flash营收季增12.1%,达36.1亿美元。

铠侠由于年初原料污染事件及封测协力厂受疫情封控导致产出损失,第二季位元出货大跌超过两成水位。不过受惠于汇率以及enterprise SSD强劲的出货表现,平均销售单价则有所成长,总计第二季铠侠营收为28.3亿美元,季减16.3%,市占滑落至第三名。

西部数据(Western Digital)第二季位元出货季成长6%,NAND Flash部门营收为24.0亿美元,季增7.0%。其中enterprise SSD营收翻倍,高单价产品占比增加,使整体平均销售单价季增2%。本季西部数据在SSD营收表现亮眼,除enterprise SSD外,游戏SSD位元出货亦年增70%,同时通过Sony PS5验证,成为供应商一员。

美光(Micron)受惠PC OEM客户因应原料污染事件导致提前拉高备货水位,以及数据中心客户强劲需求,主力的TLC和96L产品带动本季enterprise SSD出货成长。在client SSD部分也获取更多市占,推升本季NAND Flash营收季增16.9%,达22.9亿美元,创历史新高。位元出货约成长17~19%,平均销售单价部分则微幅下滑近1%。

展望第三季,TrendForce集邦咨询表示,高通胀、俄乌冲突与疫情仍持续冲击市场需求,导致旺季不旺,预估第三季随着供给过剩议题持续发酵,供应链积极去化库存引发抛货,NAND Flash合约价预估将跌13-18%,整体营收预计将季减一成。

PS:当您需要在报道中引用TrendForce集邦咨询提供的研报内容或分析资料,请注明资料来源为TrendForce集邦咨询。

更多信息可以来这里获取==>>电子技术应用-AET<<