华为将收获一个芯片IPO,投资回报率达851%

图片来源@视觉中国

文 | 直通IPO,作者 | 王非

背靠华为、小米,经过多轮问询,芯片厂商裕太微电子股份有限公司(以下简称:裕太微)于10月26日首发过会。

裕太微拟发行不超过2000万股新股,计划募集资金13亿元。以此计算,其发行价约为65元/股,发行完成后,其发行市值约为52亿元。

2019年10月,华为哈勃(以下简称:哈勃)成立半年后便入股了裕太微,这家未满三岁有着浓浓“高通味”的新公司。

短短两年后,伴随裕太微的过会,哈勃的已过会项目数量刷新到11个。裕太微或许也将成为哈勃收获的第9个IPO项目。

除了裕太微,哈勃所投项目中,仍有中科飞测(已过会)、杰华特(已过会)、美芯晟、矽电半导体4家公司正在推进IPO进程。如果一切顺利,哈勃接下来将进入密集收获期。而这,也将进一步坐实其“硬科技IPO收割机”的名头。

哈勃投资回报率达851%,小米略有亏损

裕太微注册成立于2017年1月,由史清、欧阳宇飞等共同投资设立,公司专注于高速有线通信芯片的研发、设计和销售,是中国大陆极少数拥有自主知识产权并实现大规模销售的以太网物理层芯片供应商。

裕太微创始人史清以及三名研发主力,均有在高通公司的工作经历。

其中,裕太微董事长兼CTO史清自2007年7月至2017年5月,在高通工作近10年,离职时担任研发总监;数字设计总监张棪棪曾在高通工作6年,担任高级资深工程师;算法设计总监刘亚欢曾在高通工作5年半,担任资深数字设计工程师;算法设计工程师姚赛杰在高通工作2年,担任算法设计工程师。

值得注意的是,上述四名有着高通工作经历的前三者,均被裕太微确定为公司核心技术人员。

于是,在科创板的首轮问询中,上市委要求裕太微详细说明,这些人员从原单位离职后,是否存在知识产权侵权风险,是否存在纠纷或潜在纠纷等。

2019年的9月,哈勃成立不到半年,就以66.01元的价格,斥资3807.78万元投资了裕太微。

哈勃的火速入股,固然有“国产替代”的东风之便,核心研发团队的“高通背景”,或许也是重要的考量因素。

2021年8月,已与哈勃有过数十次共同投资经历的小米基金,再次跟随哈勃,对裕太微进行了入股。

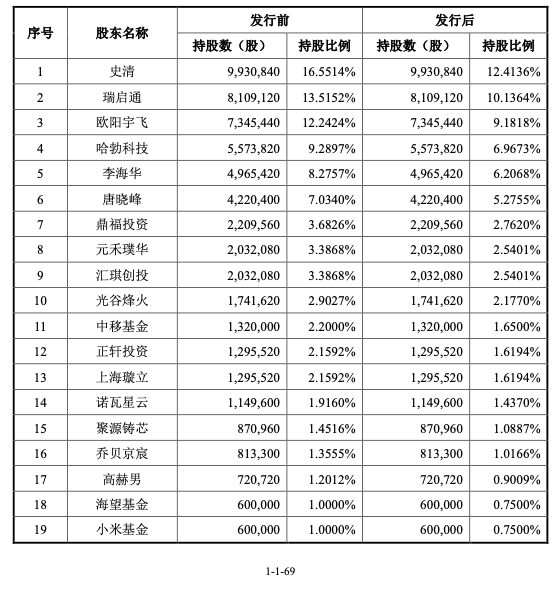

IPO前,史清直接持有裕太微16.55%股权;欧阳宇飞直接持股12.24%。二人又通过瑞启通,合计控制公司约42.31%的股权。最终,透过一致行动协议,史清等人合计控制公司49.34%的股权。

此外,哈勃持股约为9.29%,系裕太微外部第一大股东;小米基金则持股1.00%。IPO后,哈勃持股比例约为6.97%;小米基金则为0.75%。

按52亿元的发行市值计算,哈勃投资裕太微的账面价值达3.62亿元,投资回报约为3.24亿元,投资回报率高达851%。而小米基金斥资5219.21万元入股,账面价值为3900万元,略有亏损。

打破国外垄断市占率2%,上半年营收1.92亿净利1532万

以太网物理层芯片,是裕太微的销售主力,产品应用范围涵盖信息通讯、汽车电子、消费电子、监控设备、工业控制等众多市场领域。

按照性能和下游应用,裕太微的以太网物理层芯片可分为工规级、商规级、车规级三类;按照传输速率,则分为千兆、百兆两类。

自2020年至2022年上半年,裕太微的千兆工规级产品开始成为其主要的收入来源,营收占比分别为40.80%、51.10%、58.46%。

需要注意的是,目前全球以太网物理层芯片供应商主要集中在境外。根据中国汽车技术研究中心有限公司的数据,美国博通、美满电子和中国台湾瑞昱的市场份额极高,前五大以太网物理层芯片供应商市场份额占比高达91%。2021年,裕太微在以太网物理层芯片市场份额仅为2%,车载以太网物理层芯片市场份额则约为0.02%。

不过,作为境内极少数实现多速率、多端口以太网物理层芯片大规模销售的企业,裕太微的产品也已成功进入普联、诺瓦星云、盛科通信、新华三、海康威视、汇川技术、大华股份、烽火通信等知名客户供应链体系,打入被国际巨头长期主导的市场。

此外,在车载以太网物理层芯片细分领域,裕太微自主研发的车载百兆以太网物理层芯片,也已陆续进入德赛西威等国内知名汽车配套设施供应商进行测试并实现小批量销售,未来有望在新能源汽车智能化的趋势下逐步得到大规模应用。

招股书显示,裕太微自2020年开始有百兆车规级芯片的销售收入,报告期内,该项收入合计为279.59万元,2022年上半年收入占比为0.95%。产品规模仍然较小,根据中国汽车技术研究中心有限公司的数据统计,2020年全球车载以太网芯片市场规模为46.6亿,假设该市场规模在2021年维持不变,公司2021年车载以太网芯片市场份额占比为0.02%。

针对于此,裕太微在招股书中提到,公司计划在五年内将13亿募资中的2.9亿元,投入车载以太网芯片开发与产业化项目。

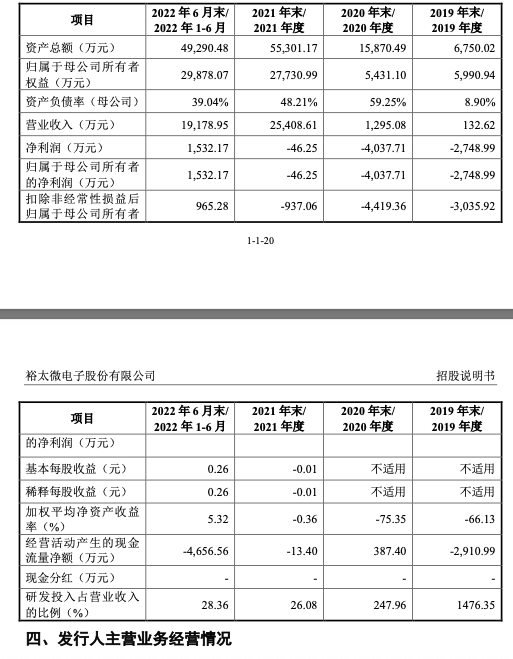

整体而言,经历过前期的大额研发投入,裕太微近两年已步入营收快速增长的发展新阶段。其营业收入在2021年实现了数十倍增长,2022年上半年也已实现了小规模盈利。

招股书显示,2019-2021年及2022年上半年,公司营业收入分别为132.62万、1295.08万、2.54亿、1.92亿元;净利润分别为-2748.99万、-4037.71万、-46.25万、1532.17万元;现金流量净额分别为-2910.99万、387.40万、-13.40万、-4656.56万元。

值得注意的是,由于裕太微部分产品在2022年上半年的量产流片因疫情原因推迟回片,该等产品预计在2022年下半年回片后将发生较大流片费用,且公司为加速丰富产品结构,扩大研发人员规模,公司研发费用预计大幅上涨,因此预计2022年全年仍将小幅亏损。

第五大客户入股,牵出实控人套现过亿质疑

除了短期内难以全面盈利的问题,裕太微供应商及客户集中度较高的双重风险,也是不容忽视的。

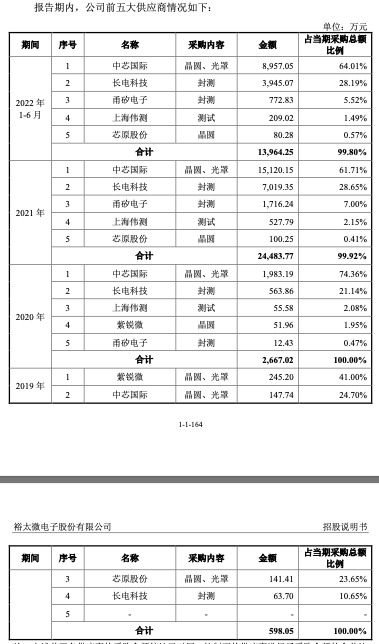

在供应商方面,裕太微采用Fabless模式经营,供应商包括晶圆制造厂和封装测试厂,公司在报告期内向前五大供应商的合计采购金额均超过99%。

其中,中芯国际作为第一大供应商,报告期内,裕太微的采购金额占当期采购总额的比例分别为24.7%、74.36%、61.71%、64.01%。

令人意外的是,裕太微并未与中芯国际签订产能保证协议。而这,也将直接影响其产品流片和出货,进而对公司生产经营产生不利影响。

在客户方面,报告期内,裕太微与主营业务相关的前五大客户销售收入合计占当期主营业务收入的比例分别为98.92%、67.58%、59.56%、59.88%。且多个客户向裕太微采购的产品最终运用到同一企业,公司对该等客户合计的收入占当期主营业务收入的占比分别为0.00%、36.99%、43.26%、55.20%。

值得注意的是,裕太微前五大客户中的诺瓦星云,于2021年6月开始出现在其股东名单中。2021年及2022年上半年,诺瓦星云带来的销售金额均超过1300万元,营收占比分别为5.55%、7.30%,位列裕太微第五大客户。

而也正是此次股权转让,引发了上市委关于裕太微是否存在利益输送或其他利益安排的质疑。

2021年5月,史清和欧阳宇飞分别将其持有的15.56万元注册资本以237.86万元的对价,转让给双方近亲属注册成立的塔罗思。

仅仅一个月后,塔罗思合计将31.12万元注册资本以1.2亿元的价格平均转让给包括诺瓦星云在内的4名投资者。

经塔罗思转手,实控人史清和欧阳宇飞,在一个月内净赚1.15亿元。

针对监管和市场的质疑和关注,在后续问询函回复中,裕太微表示经手塔罗思,主要是处于税收筹划的考虑,且并未影响公司实际控制人的控制权。