高通走向衰退,半导体行业盛景不再?

图片来源@高通官网

文 | 价值研究所

美国东部时间11月2日美股盘后,高通公布截至9月25日的2022财年第四财季(下文简称Q3)财报。

好消息是,该季度高通营收、利润踩线达到市场预期,显示了较强的抗风险能力。但不幸的是,高通同时还发布了极为悲观的下一季度业绩预期:2023财年第一财季预估收入为92-100亿美元,远低于彭博社经济学家预测的120.3亿美元;调整后每股收益约为2.25-2.45美元,和3.4美元的市场预期也有较大落差。

高通CEO Cristiano Amon在财报中表示,整个半导体行业的需求迅速恶化,以及供应限制的缓解,都将导致库存增加。总而言之,躺着赚钱的好日子已经过去了,高通接下来要准备好面对暴风疾雨。

在一年前的今天,半导体行业还处于史上难得一见的鼎盛时期。高通、英伟达、AMD、英特尔为首的美国半导体巨头业绩爆表,市值也升至历史高位。短短一年之后,半导体四巨头的境遇竟发生了翻天覆地的变化。

高通在Q3财报出炉后股价急挫逾7%,目前已连跌三日,年内跌幅达到37.55%,市值跌至不足1300亿美元;在不久前已公布三季度报的AMD和英特尔,年内分别暴跌59.26%和45.38%,前者市值更跌破千亿美元大关。

美国半导体四巨头跌倒了三个,黄仁勋此时或许正躲在角落里瑟瑟发抖……

究竟是市场变化太快,还是高通们反应太慢,又或者它们一直忽视了自身存在的问题?

带着这些疑问,我们有必要重新解构高通这个巨无霸,以及它背后正风雨飘摇的半导体行业。

Q3财报乏善可陈,高通的苦日子还在后头

高通Q3财报的各项指标,可以用不功不过来形容。

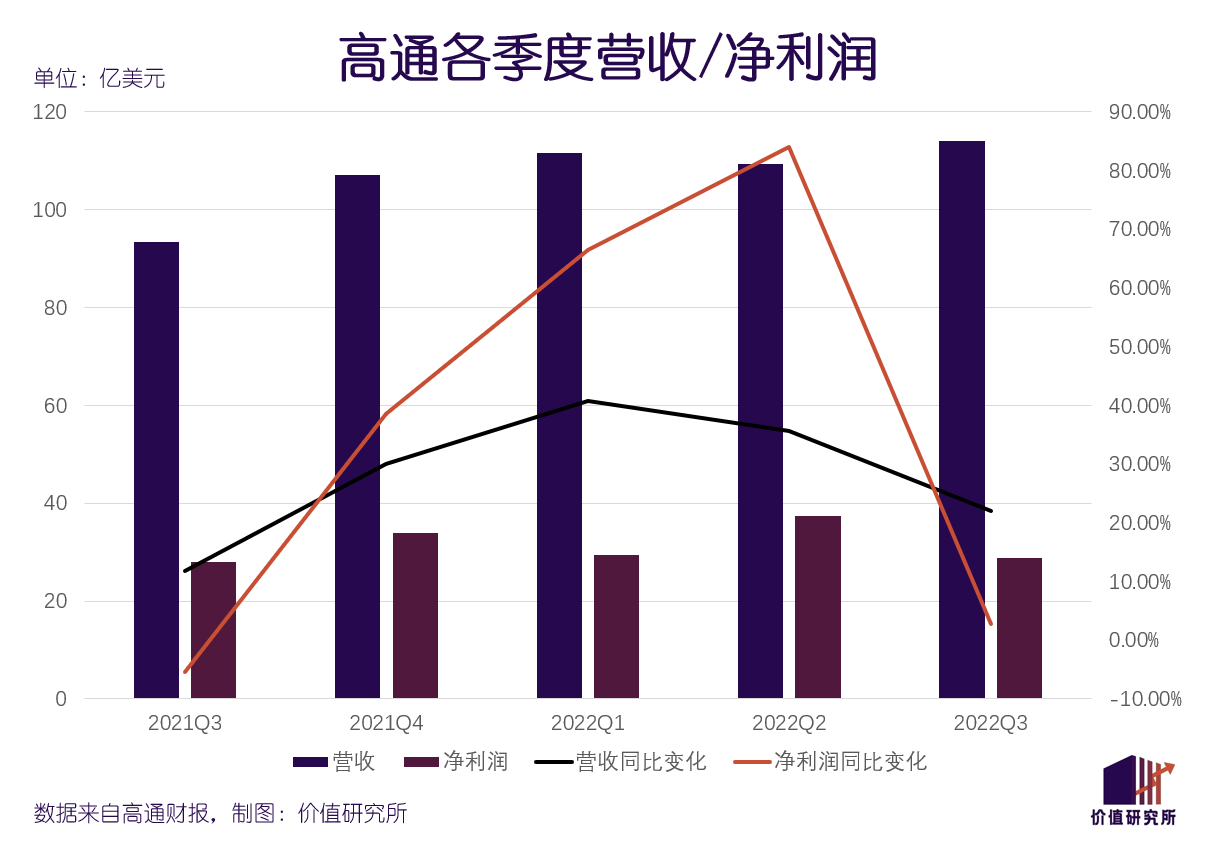

数据显示,高通Q3实现营收为113.95亿美元,同比增长22.05%;归母净利润为28.73亿美元,同比仅微幅增长2.68%。而在截至9月25日的12个月里,高通总营收442亿美元,同比增长32%;净利润为129.4亿美元,同比增长43%,摊薄后每股收益也同比增长44%至11.37美元。

从积极的一面看,Q3营收、归母净利润基本符合市场预期。彭博社经济学家调查显示,市场对高通本季度营收的预期为113.7亿美元,净利润预期为28.70亿美元。但从增长曲线来看,Q3营收、利润增速下滑严重,且利润跌至近四个季度的最低点。

此前三个季度,高通归母净利润分别录得33.99亿、29.34亿和37.3亿美元,同比分别增长38.45%、66.52%和84.02%,均高于Q3。本季度营收虽然环比仍有增长,但同比增速也落后于此前三个季度的29.99%、40.69%和35.68%。

从营收结构来看,高通的收入来自半导体销售和技术授权两个板块。前者长期占据85%以上的营收比例,手机芯片则是高通最重要的营收支柱。Q3营收、利润增长停滞,和智能手机需求下滑密切相关。

Q3财报显示,高通QCT(半导体业务部门)营收为99亿美元,同比增长28%;QTL(技术许可业务部门)营收则同比下滑8%至15.6亿美元。在QCT部门的手机、汽车、射频前端和IoT四个细分领域里,最核心的手机业务收入为65.7亿美元,同比增长40%,略低于市场预期的65.9亿美元。

更大的问题是,和去年相比,QCT、QTL两项业务的收入增速都明显退步。去年同期,高通QTC芯片业务营收77.33亿美元,同比增长56%;净利润则同比暴涨143%至24.64亿美元,连续五个季度保持三位数以上的增长。QTL业务虽然早已日薄西山,也还是取得了3%的同比增长。

QTL业务一直被调侃为高通的“养老保险”,但没有人想到高通那么快连老本都不够吃了。本应肩负起增长重担的芯片业务,还出现了“未老先衰”的迹象。

营收、利润增长乏力,不是高通自家的问题。横向对比之下,英特尔、AMD等半导体巨头三季度业绩一个比一个惨。

其中,英特尔Q3总营收仅为153.38亿美元,同比下跌20.08%,已经连续三个季度录得下滑,归母净利润更是跌至10.19亿美元,同比暴跌85.07%。AMD三季度总营收为55.65亿美元,29.03%的同比增速为近五个季度最低水平,归母净利润更是低至6600万美元,同比增速是相当夸张的-92.85%。

SIA的统计显示,进入2022年之后,英伟达、高通、AMD、英特尔、恩智浦和德州仪器的存货周转天数都有上升趋势,只有美光科技周转率保持平稳。库存上升表明下游需求拉响警报,上游芯片厂商要面临的是短期阵痛还是长期低迷,现阶段还没人能够说清。

不过可以肯定的是,高通更大的挑战还在后头——正如前文所言,盘后股价大跌的主要原因不是Q3业绩,而是高通对下一季度业绩的悲观预期。

苹果联发科,双面夹击高通

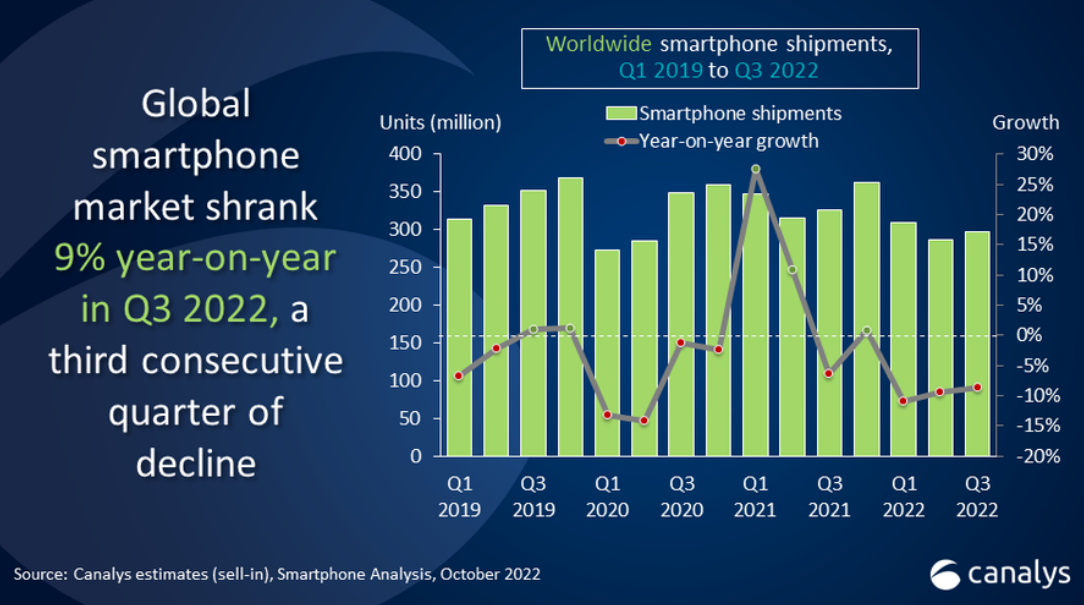

Canalys的最新报告显示,几年三季度全球智能手机出后量同比下跌9%,是2014年以来最糟糕的同期表现。在市场份额排名前五的厂商中,只有苹果的出货量实现正增长,份额也提升到18%,和榜首的三星差距进一步缩小。

然而,众所周知,苹果并非高通的主要客户,两大巨头之间还有不少嫌隙。至于小米、OPPO、vivo等高通客户,三季度全球市场份额分别为14%、10%和9%,环比二季度几无变化,增长继续陷于停滞。

(图片来自Canalys)

这些手机厂商背后的芯片供应领域,高通和联发科的竞争早已进入白热化。

在过去很长一段时间,联发科都走薄利多销路线,依靠中低端产品掠夺大量市场份额,但收入一直低于高通。今年二季度,联发科在全球智能手机SoC市场的占有率为39%,天玑700系列和Helio G系列大受欢迎。

不过随着智能手机出货量长期下滑,联发科以量取胜的策略恐怕很难走通了。这就迫使其杀入高通的腹地——高端市场。

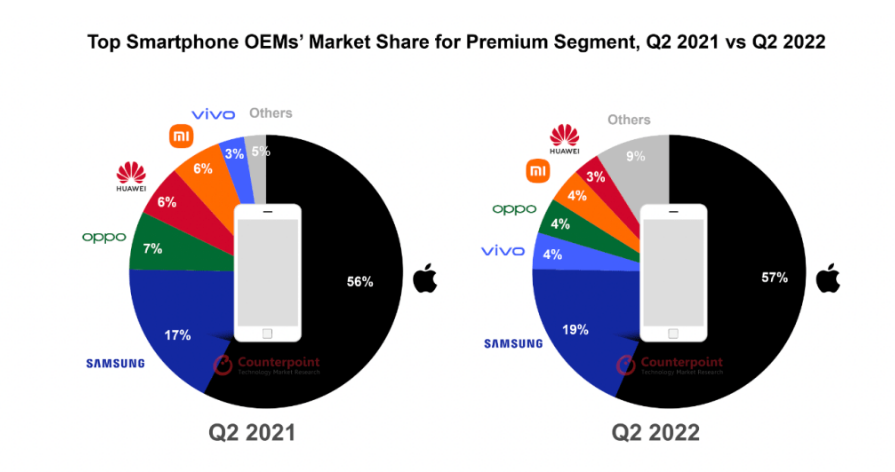

自从智能手机出货量出现下滑之后,高端手机就成为了手机、芯片厂商最后一根救命稻草,也是整个智能手机市场的增长引擎。Counterpoint的报告指出,今年二季度全球售价400美元以上的高端智能手机ASP(平均售价)同比增长8%至780美元,创下历史新高。

在高端市场里,和高通长期对峙且拥有自研芯片的苹果独占鳌头,华为也因众所周知的原因陷入低谷。唯一能和苹果分庭抗礼的三星,还有vivo、OPPO、小米等少数几家正在发力高端市场的厂商,是高通和联发科的重点争夺对象。

但这些品牌在高端市场的表现,可谓喜忧参半。同样来自Counterpoint的数据显示,今年二季度苹果占据全球高端智能手机市场57%的份额,较去年同期增长1个百分点。三星排名次席,市场份额为19%,同比增长2%。然而,排名三至五名的vivo、OPPO、小米份额均为4%左右,且除了vivo外都较去年出现下滑。

(图片来自Counterpoint)

苹果对高端市场的统治力越强,留给半导体厂商的增长空间就越少。在有限的空间里还要面对步步紧逼的联发科,高通可谓腹背受敌。

在过往,小米、OPPO、vivo三大中国手机厂商争抢高通骁龙芯片首发权的新闻不绝于耳,甚至闹出过不少争议。但如今,vivo、OPPO都有倒向联发科的倾向,即将在11月8日新品发布会上亮相的天玑9200就成为了手机厂商们关注的焦点。近期还有媒体爆料,vivo高端旗舰机型X90有望首发联发科的天玑9200处理器。

实际上,在更早之前OPPO高端旗舰Find X5 Pro天玑版就和联发科进行了合作。时隔多年重启Find系列,OPPO对这条高端产品线的期望值极高。选择联发科作为合作对象,对绿厂的老搭档高通来说可不是一个好消息。

此外,在晶圆代工环节,联发科据悉也抢先下单台积电。去年发布的天玑1200仍使用6nm工艺,和高通骁龙888、苹果A14的5nm先进工艺差距明显。而马上揭开神秘面纱的天玑9200,则将启用台积电当前最为先进的4nm生产工艺。

芯片半导体行业,看似百家争鸣,实则也是寡头游戏。高通、联发科两虎相争,损伤在所难免。但更叫人担心的是,从手机市场的整体繁荣到高端市场局部繁荣,高通和联发科的城池不断失守,这最后一道防线能撑多久也没人说得准。

半导体行业下行周期已至,寒冬不会那么快过去。

衰退周期已至,半导体等待下一个“爆点”

德银的最新研报显示,过去四十年间全球半导体行业至少经历了五次周期性轮回。从历史经验来看,半导体行业的上行周期总是追寻几条规律。

一是受益于重大技术创新,比如上世纪70年代VLSI的横空出世和DRAM的诞生;二是得益于关联行业的成长,比如上世纪80年代PC行业爆发和2000年前后的移动互联时代大潮;三是在系统性金融危机过后,作为一种强周期属性的产业吸引大量资本流入,例如千禧年之初的美国科技股泡沫、2008年的全球金融危机和2020年疫情爆发后的全球央行降息潮。

再看如今的市场环境,这些能推动半导体行业上行的因素,似乎都不存在了。

近些年来,半导体行业的技术革新都聚焦在晶圆代工领域,靠台积电和三星在先进制程的内卷推动。关联行业中,PC、手机都已不在最佳状态,挖矿潮降温,智能穿戴、平板电脑等市场体量有限,且对芯片的依赖程度也不及PC、手机。至于席卷全球的高通胀危机和央行加息周期,更是让股市成为了无依之地,资本市场也不会再对半导体板块高看一线。

半导体行业想走出下行周期,需要一个新的“爆点”:一如当年的VLSI、DRAM这样的重大技术突破,又或者是出现PC、智能手机这种划时代的产品。

广撒网,布局每一个可能爆发的风口,就成了半导体巨头们缓解压力的方法。

高通早在2002年便涉足汽车业务,如今确立了数字座舱、车载网联及C-V2X芯片组、ADAS自动驾驶解决方案和云端服务四个重点方向。去年兴起的元宇宙概念,高通也没有放过,迅速迭代了Snapdragon XR1/XR2两代芯片平台和Snapdragon Spaces XR开发者平台,抢下一张元宇宙入场券。

两者相比,元宇宙方兴未艾且前路坎坷,汽车业务或许更值得高通期待。

手机芯片和汽车芯片差异巨大,高通也深知过往经验、技术都无法全盘复制到新领域。巧妙地选择了数字座舱、车载网联/C-V2X等和自身技术相关联,同时准入门槛并不高的领域,未尝不是一种折中的方法。

作为高通拳头产品的骁龙数字底盘,目前共包含汽车智联平台、座舱平台、Ride平台等板块。其中,数字座舱、C-V2X是高通最擅长的业务——毕竟两者都和芯片技术息息相关,高通则拥有长达数十年的技术积累。

以C-V2X为例,其核心技术是蜂窝车联网,通过汽车和云端的连接提供海量路况、预警数据,提高辅助/自动驾驶安全性。高通在5G基带技术上优势,刚好为云端数据传输提供了保障。

当然,高通如今仍然不是汽车行业的主角,来自汽车板块的收入也还很有限,仍需要继续努力。

下一个PC、智能手机在哪?高通、英特尔们也很想知道答案。高通没有上帝视角,其他半导体企业也没有,它们都不可能准确预测下一个十年、二十年产业发展趋势。

它们能做的,不过是为未来多买几份保险。

写在最后

今年8月,正在全力推进IPO事务的ARM抽空给高通发了一封起诉书,原因是后者在未经许可的情况下使用ARM的知识产权。这桩起诉案的起源,还得追溯到去年高通14亿美元收购芯片设计公司Nuvia一事——Nuvia的设计恰好是基于ARM架构进行的。

高通明确否认ARM的控诉,双方此前已进行了长达数月的庭外和谈,可惜至今仍未达成和解协议。ARM对授权技术的敏感性和保护欲,还有高通不断收购初创芯片设计企业、扩大投资版图的行为,其实都指向越来越激烈的行业竞争,以及陷入瓶颈的技术革新。

过去几年的高速增长,很容易让人忘记半导体行业的周期属性。实际上,半导体技术,及与其高度相关的智能手机、PC等行业,都已经告别了上一个黄金增长期,蛰伏是难以避免的。投资者和企业自身,都应该摆正心态。

高通选择押宝汽车业务,其实是一步险棋。但在低谷中寻找新出路,是所有半导体企业的必修课。面对未来不知道多长时间的蛰伏,所有企业都要做好御寒储备。