英特尔4nm芯片已准备投产:“IDM2.0”战略能否重振昔日霸主?

前言

据国外媒体报道,英特尔正在推进4nm和3nm制程工艺量产。英特尔副总裁、技术开发主管Ann Kelleher在旧金山的一场新闻发布会上透露英特尔正在实现为公司重夺半导体制造业领先地位而制定的所有目标。

同时,Kelleher表示英特尔目前在大规模生产7nm芯片的同时,还做好了生产4nm芯片的准备,并将在2023年下半年准备生产3nm芯片。

7nm制程工艺大规模量产,4nm制程工艺准备开始量产,明年下半年准备转向3nm制程工艺,也就意味着他们在先进制程工艺的量产时间上,与台积电和三星电子这两大代工商的差距在缩小。

Ann Kelleher在会上还透露,他们已完全走在正轨上,他们每个季度都有里程标,根据里程标他们已经领先或回到正轨。

英特尔在10nm节点陷入了瓶颈

早年英特尔严格地遵循着 " 摩尔定律 ",毕竟摩尔定律就是英特尔的Gordan Moore提出的,所以一直以来英特尔十分执着于晶体管密度的阙值。

公开资料显示,从英特尔公布的逻辑晶体管密度进化方向看22nm→14nm,达成了2.5倍晶体管密度提升;而到了14nm→10nm,英特尔的目标是2.7倍的晶体管密度提升。但是随着晶体管变得越来越小,单位面积内晶体管的数量越来越多,物理极限让英特尔在10nm制造工艺陷入了瓶颈。

英特尔10nm、7nm工艺难产的关键,就在英特尔对于晶体管密度的偏执上。英特尔在2021年对其工艺节点进行了改名操作,实际上都是对过去偏执于晶体管密度提升这一传统的抛弃。

英特尔在14nm工艺上停留了将近7年,直到2019年才真正量产10nm,相当于台积电7nm工艺的晶体管数量,而诸如台积电、三星等代工厂在制造进程上的强势超越,已经开始动摇英特尔自身原有的IDM模式。

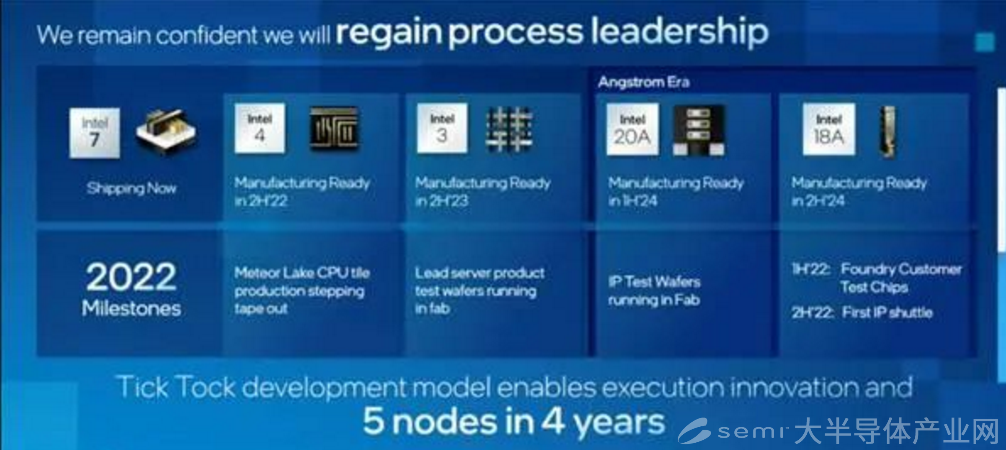

英特尔计划4年更新5代节点

跌出神坛的英特尔计划聚焦在尖端制造工艺方面,英特尔的计划是4年要推进从Intel 7到Intel 18A的5个主要工艺节点:

-

Intel 7:批量生产阶段,用于Raptor Lake,Sapphire Rapids

-

Intel 4:完成工艺研发,用于Meter Lake

-

Intel 3:预计2023下半年完成工艺研发,用于Granite Rapids、Sierra Forest

-

Intel 20A:预计2024上半年完成工艺研发,用于Arrow Lake

-

Intel 18A:预计2024下半年完成工艺研发,用于尚未公布的芯片和对外承接生产服务

在帕特·基辛格(Pat Gelsinger)重回英特尔并接任CEO之后便确立了目标,要让英特尔重返芯片行业领导地位,而领先的制程工艺是他们此前几十年在芯片行业占据主导地位的基础之一。

如果帕特·基辛格的计划成功,就将扭转市场份额被AMD和英伟达等竞争对手蚕食的局面。更先进的制程工艺,在晶圆代工领域也将吸引更多的客户,在日益增长的代工业务上挑战台积电和三星电子。

“IDM2.0”复兴战略

2021年3月,帕特·基辛格对英特尔原有的IDM模式进行了大刀阔斧的革新,提出了IDM2.0战略,主要内容包括三方面:面向大规模制造的全球化内部工厂网络;扩大采用第三方代工产能;打造世界一流的代工业务(Intel Foundry Services , IFS)。

今年还在“英特尔On技术创新峰会”上发布 “系统级代工”新方案:不同于仅向客户供应晶圆的传统代工模式,还提供封装、芯粒(Chiplet)和软件的全面方案。

-

晶圆制造:向客户提供其制程技术,如RibbonFET晶体管和PowerVia供电技术等创新。

-

封装:为客户提供先进封装技术,如EMIB和Foveros,助力芯片设计企业整合不同的计算引擎和制程技术。

-

芯粒(Chiplet):英特尔的封装技术与通用芯粒高速互连开放规范(UCIe)将帮助来自不同供应商,或用不同制程技术生产的芯粒更好地协同工作,为设计提供了更大的灵活性。

-

软件:英特尔的开源软件工具,包括OpenVINO和oneAPI,加速了产品的交付,使客户能够在生产前测试解决方案。

英特尔走向系统级代工模式是希望整合优势与资源,通过从设计到封装一条龙的概念,差异化其他晶圆代工厂,以在未来代工市场获得更多订单。

这样整体解决方案的方式,对于小型初级开发而且研发资源不足的公司是相当有吸引力的;而对于大客户,英特尔系统级代工最现实的利好还在于可拓展与部分数据中心客户如谷歌、亚马逊等的双赢合作。

“IDM2.0”被提出后,英特尔便不断地向外界露出行动,以证明并捍卫“IDM2.0”的可行性:无论是开放x86、加盟RISC-V阵营,还是收购高塔半导体、扩充UCIe联盟、宣布数百亿美元的代工产线扩建计划等等,都显现出要在代工市场三分天下有其一的野望。

因为代工一方面可追求先进制程以生产最先进芯片,另一方面也可以用相对旧但成本更低的工艺来生产诸如MCU、CIS、FR、PMIC等芯片,还可以通过对外代工服务盘活英特尔的资产,提升资产周转率。

而目前英特尔敢于向代工领域进军,部分原因是出于对Chiplet技术的自信 —— Chiplet是从整体系统效率出发,兼顾成本和工艺制造的一种新的解决思路。英特尔宣称现有工艺在单块芯片上集成的晶体管极限大概为1000亿个,而通过系统级代工,未来万亿级晶体管芯片将成为可能。

除了以“系统级代工”来加固自己的代工堡垒之外,英特尔还计划在其芯片设计和制造之间建立更大的决策分离,旨在让生产线像Fab业务一样运作,将来自英特尔内部和外部芯片公司的订单一视同仁。

设计业务可以不受代工部门限制,向外寻找台积电、三星等晶圆代工,分散制造风险,同时采用台积电更先进制程也可以进一步增加英特尔本身产品的竞争力;而制造部门独立发展,也是希望减缓竞争客户疑虑,更多承接IC设计厂商业务。

此外,英特尔拥有大量的产能,而庞大的针对芯片制造的运营成本在一定程度上已成为英特尔的负担,设计与制造的分离决策或可针对性地减轻压力。对市场来说,台积电、三星与英特尔三强鼎立的竞争关系,客户可以从中获得更佳的成本效益。

IDM2.0计划面临的挑战

然而英特尔晶圆代工业务进展也不是一帆风顺,技术、良率都面临诸多质疑。以7nm先进制程来看,台积电为Nvidia、AMD代工的GPU产品可以高达75~80%的良率;而英特尔目前代工自家7nm GPU产品良率仍不到50%,唯有在良率提升的状况下,才能有效益地经营代工业务,提高产品效能并且降低生产成本。

同时,先进制程6/7nm以下投资成本相对高,尤其英特尔需要采购更多EUV机台扩建产能,未来也需要面临设备摊提的庞大压力。ASML的EUV光刻机缺货现状,实则对英特尔可能会产生最大的影响。而英特尔未来几代工艺要提量的关键都在EUV光刻机上,希望EUV光刻机缺货不会成为掣肘英特尔新工艺迭代的阻碍。

反之,若要从成熟制程优化的难度相对低,仅需要重新调整设备以化现有厂区产能,符合外部IC设计厂商需求。

以英特尔发布的消息跟合作规划来看,推测英特尔短期会从相对成熟的制程如12/16nm、22/28nm以上做切入,像是与联发科的合作及未来欧洲设厂的规划主要都是以相对成熟的制程为主。

但是相比以晶圆代工为主的台积电,英特尔因为向来只代工自家产品,对于设备优化如增加产量、提高效能表现的要求相对低,若是要对外代工,就必须要优化DPML(每层光刻所需天数)、缩减产品的生产周期,才能够应对半导体产品快速变化的趋势。

10月18日,英特尔公布2022年第三季度业绩。数据显示,英特尔第三季度营收为153.38亿美元,与去年同期的191.92亿美元相比下降20%;净利润为10.19亿美元,与去年同期的68.23亿美元相比也下降85%。

值得关注的是,英特尔今年一季度和二季度,其营收分别为183.53亿美元和153.21亿美元,同比跌幅分别录得6.71%和21.96%。结合第三季度数据来看,英特尔2022年前三个季度的营收创下同比“三连跌”,且跌幅有不断扩大趋势。

英特尔预计四季度总营收为140-150亿美元,远低于去年同期的205.28亿元。英特尔还下调了2022财年的业绩预期,将营收由原本最高的680亿美元,降至了630亿美元至640亿美元之间。

从营收结构来看,三季度客户端计算业务(CCG)、数据中心和人工智能业务(DCAI)两个营收支柱的表现都不及预期。其中,CCG总收入为81.24亿美元,同比下降17%;DCAI的营收录得42.09亿美元,同比更是大跌27%。

Counterpoint Research的数据显示,第三季度全球PC发货量同比下降15.5%。由于全球PC需求量下降,以及竞争对手ARM架构的CPU开始蚕食英特尔的芯片市场,导致英特尔的两大核心业务均出现了不同程度的下降。

IDC最新数据显示,2022年全球PC和平板电脑出货量将下跌11.9%至4.57亿台,到2023年还将再此基础上继续下跌。报告指出,未来5年PC市场年均复合增长率约为1%,需求要到2025-2026年才有望改善。目前,全球供应商都面临库存过剩和周转率下降的影响,PC寒冬还要延续很长一段时间,而汽车、物联网设备能否成为新技术的出海口,还是个疑问。

正是认识到了PC市场的衰退的趋势,英特尔表示,“我们正在积极采取措施来降低成本并提升业务效能,包括到2023年推动30亿美元的成本削减,到2025年底增长到每年80亿~100亿美元的成本削减和效能增益。”

英特尔方面表示,这将通过优化业务的多种举措来实现,包括削减投资组合、合理调整公司相关部门的规模、针对支出进行更严格的成本控制,以及提高销售和营销效率。与此同时,公司会注意确保资金投入,用于加速公司的转型并实现长期增长。

此前外媒报道称,英特尔将大幅裁员,裁员人数可能达数千人。帕特·基辛格坦言:“我们的举措包括优化员工数量。这些艰难的决定影响着英特尔的每一位员工。”他说,“我们在人力成本方面所能做的只是整体成本结构调整的一小部分。因此对整个公司效益来说,提高效率比控制人力成本更重要。”

当前产业景气处于下行,各家晶圆代工厂产能利用率出现松动,英特尔IFS拓展业务恐面临更大挑战,IDM2.0计划未来发展备受关注。

今年11月,有消息称Randhir Thakur已经辞去IFS业务负责人的职务,随后英特尔官方证实了这个说法。塔库尔可能在执行英特尔IFS业务,以及对IFS的未来发展及定位与基辛格产生分歧,另外英特尔日前传出计划将设计和制造业务分拆也可能是促使塔库尔离职的原因之一。对此,分析师认为英特尔代工服务挑战可能又增加了一项。

据数据显示,第三季度英特尔IFS代工服务仅产生了1.71亿美元,约占公司同期153亿美元收入的1.1%。

PC、智能手机等上游客户需求下滑,晶圆代工行业的日子也没有那么好过了。自今年下半年以来,晶圆代工企业被砍单的新闻就层出不穷,但行业马太效应加剧,订单、客户向三星、台积电头部企业集中,对英特尔这样的新玩家来说肯定不是好消息。

但是在真正凭借先进制程进入与台积电、三星的正面竞争前,英特尔在代工领域不太会受到台积电过于强势的影响。相反,补贴将推动其建厂的步伐,而这对于英特尔的代工业务而言,将是一个积极的信号。

随着美国总统拜登于8月9日签署《芯片与科学法案》,英特尔有了更多的助力进行美国本土晶圆制造新产能扩充布局。

对于行业来说,英特尔的转身同样也意味着未来半导体行业内竞争格局的改变,昔日的竞争对手可能会在未来成为合作的伙伴,而过去的“老朋友”却又有可能在自研的路上和英特尔构成竞争。

半导体行业经过数十年的发展后分工合作体系已经基本定型,英特尔在产能上对比纯粹的代工企业仍然存在差距,产权更是牵扯复杂,就英特尔自身来说,从过去的服务自家产品到服务各户,身份转变仍需要时间来适应。