全球芯片公司最新排名出炉:中国第一传感器企业进入前10!大陆唯一!

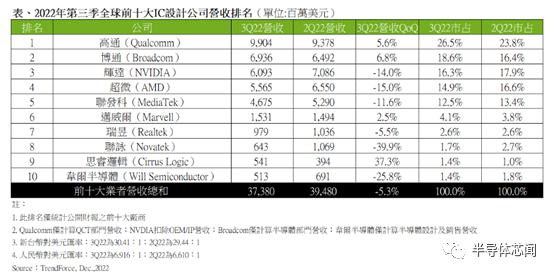

?近日,全球市场研究机构TrendForce公布2022年第三季度全球IC设计公司排名,中国第一传感器企业、图像传感器龙头韦尔股份进入全球前10,是唯一一家进入榜单的中国大陆IC设计公司。

全球市场研究机构TrendForce 表示,第三季受俄乌战争、中国封城、通膨压力与客户库存调节等负面因素影响,导致全球IC 设计产业营收动能下滑,2022 年第三季全球十大IC 设计业者营收达373.8 亿美元,季减5.3%。高通仍居产业龙头之位,博通由于高阶网通芯片销售情况良好,超车NVIDIA(英伟达)与AMD(超微)至排名第二,NVIDIA 与AMD 因个人电脑与挖矿需求疲弱,排名分别下滑至第三与第四。

高通手机业务处理器与5G数据机芯片销售较第二季成长,加上车用部门与业界扩大合作,两大产品部门营收分别季增6.8%与22.0%,弥补射频前端芯片营收衰退,带动第三季营收达99亿美元,季增5.6%,稳居全球第一。博通半导体解决方案销售表现不俗,高阶网通市场稳定需求推动下,营收达69.4亿美元,季增6.8%,收购云端运算业者VMware(威睿)仍在审查阶段,若收购完成后有机会挑战第一位置。

NVIDIA资料中心与车用业务皆有成长,但仍难弥补挖矿市场急冻导致显卡需求疲软的营收冲击,游戏应用与专业视觉化解决方案业务分别季减32.6%与44.5%,本季营收60.9亿美元,季减14.0%。AMD资料中心业务营收季增8.3%,对内部而言首度超过客户端部门的营收表现,然而个人消费电子需求走弱,客户端业务(含桌上型、笔电处理器与芯片组)营收骤减52.5%,本季整体营收55.7亿美元,季减15.0%。

Marvell网通产品组合含资料中心、企业专网、汽车等领域,为需求相对稳健市场,营收达15.3亿美元,季增2.5%。本次重回榜上的音讯芯片大厂Cirrus Logic(思睿逻辑),是低功耗、高精度混合讯号处理解决方案的领导厂商,即使Android手机市况不佳,但旗舰级Android手机音讯芯片市场导入度再度提高,受惠苹果iPhone 14系列大单挹注,整体市况不佳环境营收仍达5.4亿美元,季增37.3%。

台系业者部分,联发科持续受中系品牌手机销售不振与客户库存调整影响,手机、智慧装置平台、电源管理芯片皆呈季减,营收46.8亿美元,季减11.6%,持续以降低库存为首要目标。瑞昱虽网通、车用产品组合销售稳定,但占32%的电脑产品组合市况疲弱,营收9.8亿美元,季减5.5%。联咏受面板减产、客户端库存持续去化影响,系统单芯片与显示驱动芯片两大产品线双双价量齐跌,营收下滑至6.4亿美元,季衰退39.9%,为降幅最大业者。中国韦尔半导体CMOS影像感测器、触控暨显示驱动芯片、类比芯片等产品以手机为主要应用,受中国封控、手机市况不佳影响,营收5.1亿美元,季减25.8%。

TrendForce表示,IC设计业者受产品组合规划不同,如资料中心、网通、物联网、汽车等产品组合需求稳定,但消费电子、面板、挖矿等需求走弱,终端拉货力道缩手影响,营收互有增减。面对近期低迷市况,第三季半数以上IC设计业者营收均呈现衰退。

展望2022年第四季至2023年第一季,高通膨环境下,年底购物节庆对消费电子的消费动能回升力道有限,加上客户端的高库存仍需时间去化,对IC设计业者来说将是极具挑战的两季,营收呈现季减可能性不低。但各业者皆在产业低谷,持续降低自身库存同时提高现金水位,产品拓展至资料中心、汽车等领域,为日后整体半导体产业再度回温做好准备。

半导体投资锐减,初创芯片公司陷入倒闭潮

据外媒theregister报道,随着经济衰退将投资者对半导体初创公司的天文数字炒作带回现实,一些风险投资支持的公司认为现在是为下一个繁荣时期建设的合适时机,而其他公司则跌跌撞撞并崩溃。

报道指出,半导体初创公司的全球风险投资资金在经历了几年的温和增长后,在 2020 年和 2021 年达到了新的高度,但今年的经济现实已经转化为依赖投资者现金生存或发展的私营硅公司的资本大幅减少。

根据 PitchBook 提供的数据,截至 12 月 5 日,2022 年全球半导体初创企业的风险投资达到 78 亿美元。与去年创纪录的 145 亿美元投资者注入硅公司的资金相比下降了 46%,与 2020年的103 亿美元相比下降了 24%。

与此同时,今年全球半导体融资交易数量下降至 618 笔,与去年记录的 771 笔交易相比仅下降了近 20%,实际上比 2020 年的 511 笔融资高出近 21% .

投资者审查增加,给一些初创企业带来更大风险

私人投资者和芯片设计师 Ruta Belwalkar 告诉The Register,今年经济活动放缓增加了投资者对半导体初创企业生存能力的审查。

虽然芯片公司的门槛一直高于软件初创公司,因为他们是资本密集型的,但投资者的钱以前更容易获得。

“但现在具体来说,他们要问的是,‘你有客户吗?你的第一个芯片流片了吗?你有未来几代人的路线图吗?’”Belwalkar 说。

Belwalkar 指的是无晶圆厂芯片设计公司,它们需要筹集足够的资金来雇用人员、设计集成电路,然后支付数千万美元用于流片,这是设计过程的最后一步,将光掩模发送给合同芯片制造商(就像台湾的台积电)制造。

今年显然失去了投资者兴趣的一家芯片设计初创公司是 Mythic。

这家总部位于德克萨斯州的公司去年筹集了 7000 万美元,试图通过为边缘 AI 用例设计模拟芯片脱颖而出,但根据 11 月的一份报告,它在能够产生收入之前就耗尽了风险投资资金,这个消息由一名高级管理人员于 11 月发布,但该公司的高官拒绝进一步置评。

Belwalkar 表示,如果其他芯片设计初创公司很快遭遇类似的倒闭,她不会感到惊讶,因为他们没有足够快地从研发过渡到商业化。

“现在,如果一家初创公司没有办法在明年生存下来,并且他们无法在明年年中筹集到资金,那么他们可能会用完钱。我并不是说他们的 IP 不好或其他什么.只是有很高的机会。在团队中维持这么多人,这很艰难,“她说。

或者,如果有感兴趣的买家,一家初创公司最终可能会被收购。

然而,根据 PitchBook 分析师布伦丹·伯克 (Brendan Burke) 最近关于 AI 芯片初创公司状况的一份报告,对并购交易以及现有半导体公司开发能力的监管审查力度加大,可能会削弱这种兴趣。

Burke 正在谈论西方监管机构的反对意见,这些反对意见扼杀了英伟达今年早些时候以 660 亿美元收购 Arm 的出价,以及英特尔和 AMD 在过去几年中分别进行的收购——分别是Habana Labs和Xilinx——这提高了他们各自的 AI 芯片能力.

在一个领域,芯片初创公司可能会看到更多的并购兴趣,那就是汽车。因为与专注于汽车的芯片公司相比,AMD 和 Nvidia 等规模较大的公司缺乏一些能力。

Burke 说:“市场规模鼓励初创公司在这个市场下大赌注,以从以英飞凌、恩智浦和瑞萨为首的汽车芯片制造商手中夺取市场份额。”

商业化有人磕磕绊绊,有人挺胸前进

即使一家半导体初创公司开始向客户销售产品,也不能保证未来的成功,当经济不景气时,这一现实会变得更加明显。

Graphcore 是一家资金充足的总部位于英国布里斯托尔的 AI 芯片初创公司,旨在与 Nvidia 竞争,据报道,在失去与微软的关键交易后,由于其他财务困境,今年其私人估值被削减了 10 亿美元。《泰晤士报》在 10 月份报道说,虽然 Graphcore 去年的收入略有增长,达到 500 万美元,但公司的亏损也同样增加到 1.85 亿美元。该报补充说,这些困境促使 Graphcore 今年裁员约 170 人。

Graphcore 在给到时代周刊的一份声明中表示:“Graphcore 拥有大量现金储备并且处于有利位置……然而宏观经济背景极具挑战性。这意味着围绕我们的优先事项做出一些艰难但必要的决定,以使我们在 2023 年处于可持续增长的最佳位置。”

由两位专注于 AI 的风险资本家撰写的 2022 年 AI 现状报告强调了小型 AI 芯片公司与 Nvidia 竞争的困难,表明 GPU 在 AI 研究论文中的引用率是 Graphcore、英特尔 Habana Labs 部门芯片其他三家资金雄厚的初创公司(Cerebras Systems、SambaNova 和 Cambricon)的 90倍。在规模较小的 Nvidia 竞争对手中,Graphcore 在 2021 年和 2022 年的研究论文中被引用次数最多。

硅谷晶圆级 AI 芯片公司 Cerebras Systems 的首席执行官 Andrew Feldman 告诉 The Register 说:“我们有多年的经验,我们有很多付费客户,这是我认为其他人所不具备的。”

Feldman拒绝讨论他自己公司的财务数据,但他表示,客户“逐年”购买了更多的系统。他补充说,这家初创公司在接下来的六到九个月内不必再筹集一轮资金。

“你怎么知道你在艰难的市场中什么时候做得好?那就是在当你的客户购买更多,当你有更多的客户,当你为他们解决真正困难的问题时,”他说。

对于某些人来说,现在是构建的最佳时机

Cerebras 并不是唯一一家在经济低迷时期对未来充满信心的风险投资支持的硅公司,对于两家初创公司而言,一个主要原因是他们计划如何利用半导体领域的两种增长趋势。

其中之一是Eliyan。这家硅谷初创公司在 11 月宣布,它已经筹集了 4000 万美元的资金,以将其芯片到芯片互连技术商业化,该公司声称这将使chiplet设计——越来越多地被业界接受为设计芯片的卓越方式——更多比先进的封装解决方案经济高效。

Eliyan 的首席执行官 Ramin Farjadrad 告诉The Register,随着经济对半导体公司利润率的拖累,对其解决方案的需求增加了,因为它可以帮助他们在未来节省小芯片制造成本。

“作为我们技术的一部分,我们通过消除先进封装提供的关键之一是改善这些类型产品的总体成本,”他说。

Farjadrad 说,当前的经济低迷还带来了其他好处。随着行业需求降温,Farjadrad 说他已经能够以更少的钱更快地获得某些材料。随着今年早些时候半导体股票的下跌,劳动力市场的竞争变得不那么激烈,这使得 Eliyan 更容易从大公司聘请技术人才。

“甚至在六个月前,我们可能还难以从大公司挖到真正优秀的人才,因为他们的 [限制性股票单位] 很高等等,”他说。“但现在,这要容易得多。人们甚至主动找我们,所以我们不必花那么多钱来招聘。”

Astera Labs 也处于招聘狂潮之中,尽管这家半导体初创公司最初并不打算作为一家私人控股公司这样做更长时间。那是因为它曾希望在年底前上市,然后又决定不上市。

相反,Astera Labs 今年从投资者那里筹集了另一轮融资,价值 1.5 亿美元,估值增加了两倍多,达到 32 亿美元,这与 2022 年科技公司估值大幅下降的趋势背道而驰。

Astera Labs 的首席执行官兼创始人 Jitendra Mohan 告诉The Register,这家硅谷公司不需要筹集更多资金,因为它已经产生了“巨大的收入”并且拥有良好的资产负债表。

然而,Astera Labs 及其投资者认为该公司正处于重大机遇的风口浪尖,因为它正在开发芯片架构,允许超大规模和云客户利用 Compute Express Link。CXL 是在新的基于英特尔和AMD 的服务器中引入的标准,除其他外,它将实现更便宜、更灵活和更大的 DRAM 配置以及内存池。

“我们发现自己在 CXL 上处于领先地位。我们的投资者和我们一起审视了这家公司并说,‘看,是时候踩油门了’,”他说。