2022,被腰斩的半导体投资故事

图片来源@视觉中国

钛媒体注:本文来源于微信公众号甲子光年(ID:jazzyear),作者 |范文婧,编辑?|赵健,钛媒体经授权发布。

2022年对所有人来说都不容易。

3月25日,一个普通的周五,和利资本董事总经理篮志扬刚解除28天的境外隔离。

这28天他没有闲着,公司孵化的三代半导体制造公司“宽能半导体”项目马上要上投决会。但按照公司的传统,投决会前和利的合伙人必须要和项目方当面交流过才可以。

于是他安排宽能半导体在南京的成员来上海见面。也有人犹豫,当时上海疫情频发,从上海返回南京后要隔离14天,为何不等过完清明小长假再安排见面?政策每天在变,也许那时情况就会好一点。不过最后他们还是来了,在和利的办公室相谈甚欢,双方对这个会面都很满意。

两天后,上海市新冠防疫小组宣布,28日起浦东实施全域静态管理,31日起浦西进入静态管理。后面的事情就为人熟知了:本来预计4天的静态管理持续了六十多天,直到6月1日上海各区才普遍解封。

静态管理期间,和利完成了宽能半导体的投资决策,以及与多家参投企业的股权分配问题。回想这个小插曲,篮志扬感叹,如果没在唯一一个工作日见面,这个项目还要再多等好几个月。

匆忙、适应、夹缝中生存,成了2022年的底色。创业者是这样,投资人亦然。

有的机构完成了第一起纯线上的投资;有的机构与企业一起着急,寻找物流保供渠道;有的机构把投资回报的测算标准调整得更严格了,有接近一半往年可以通过的项目,在2022年都没有通过。

这篇文章里,「甲子光年」采访了多位半导体投资人,他们涵盖了从VC到PE到投资Pre-IPO轮次的机构,也涵盖了综合性的财务投资机构、专注硬科技/半导体投资的机构、产业投资机构等等。

在外部环境的诸多不确定性中,每家机构都在调整、适应,也有自己的思考与坚持。在汹涌变化的2022年,半导体产业也许不是最惨烈的,但变化之大也值得细细体味、复盘。

1.破发,破发,破发!

2022年1月6日,这是新年第三个工作日,也是科创板新年第一个有公司上市的交易日。

9:30开盘,苏州国芯科技挂牌上市,开盘价为44元,较发行价上涨4.8%。但上午收盘之前,股价一路下跌,一度跌破发行价来到41元,成为科创板第一家破发的半导体公司。

就在半年前,还是另一番景象。科创板的半导体公司,挂牌首日都是动辄100%的涨幅,2021年8月上市的复旦微电子上市首日涨幅更是逼近800%。

国芯科技最终首日报收46.72元,小幅上涨。但半导体的“破发潮”由此到来。

2022年的前四个月是半导体公司破发潮最严重的时期,截止到2022年4月底,科创板上市的14家半导体公司中:

有9家公司首日破发;

7家公司首日收盘价低于发行价;

2家公司最低跌幅超过50%;

仅有4家公司截止4月底较发行价上涨。

二级市场闻风而动,但一级市场投资人的态度却各不相同。

有人持观望态度。云九资本执行董事沈文杰认为,破发本身没那么重要,它是证监会发行价定价策略变化所导致的。“2022年之前,出价低的人更容易中签,所以股票上市之后更容易上涨;而2022年初开始,变为出价高者中签,于是价格变得虚高,就导致了破发。”

但也有人早已预见破发的到来。国科嘉和基金高级合伙人陆佳清向「甲子光年」感叹,“过去几年半导体的IPO项目PE(市盈率)能达到100倍,这显然是不可持续的。破发是好事,可以让大家冷静一点”。

PE,也被称为本益比,计算方式是股价/每股盈利。在一级市场的投资中,更高的PE意味着投资者预期未来盈利水平较高。

通常而言,虽然每家公司PE的衡量标准不同,但同一赛道的PE一般较为稳定。陆佳清介绍,近几年里,半导体领域的设备大约为40~50倍,封测、材料为30~40倍,消费电子10~20倍。而2021年出现的100倍确实“高得离谱”。

中科创星董事总经理、半导体投资小组负责人卢小保对这波下调早有判断,“但我没想到它这么来势汹汹”。

一方面,从金融的角度上看,每个行业都有自己的周期,一个赛道很难持续四五年都火热。半导体领域从2017~2018年开始逐渐被关注,到2022年初已经有四年多,到达了下行的周期。

另一方面,芯片行业由于疫情的影响,在2020~2021年产能紧张,下游客户供不应求。于是芯片公司囤积了过多库存,甚至2022年都还没有把库存消耗完。

卢小保总结说这是“金融周期赶上了行业周期”。

而其中受影响最大的要数消费电子。例如手机产业链,DIGITIMES Research 的市场报告显示,预计2022 年全球手机出货量为11.76 亿,与2021年出货量13.17亿相比下滑10.7%;而Canalys公司报告显示2022年中国全年手机总销量达2.73亿,相较2021年的3.33亿下滑22%。

其他领域里,TWS耳机、智能手表、智能家居中所用到的芯片也受到影响。

在消费电子领域,芯片的“稀缺性”已经不是核心的竞争要素,拿到大型手机厂商的订单、快速出货是主要的商业模式。于是在产能紧张的时候,消费电子领域更容易激烈地“抢产能”,一些公司的芯片库存甚至达到10~18个月。来到2022年产能不再紧张的时候,芯片公司只能降价依靠价格的优势拿下订单,导致利润下降。

于是,投资人都变得更谨慎。不少人表示,“消费电子(芯片)的项目不看了”。

和利资本董事总经理篮志扬告诉「甲子光年」,感受到市场变化之后,公司在评估项目时,对估值更敏感。“一些项目放在2021年肯定会投,不仅会投,大家还会鼓掌叫好:恭喜抢到了份额。但在2022年,有时候我们就会选择不投。”

和利资本在2022年完成了8个项目的投资,而由于估值逻辑变得严格而没有投资的项目,也有七八个。

国科嘉和陆佳清也表示,调研项目的通过率降低了一半左右,而且偏向于追投,因为“确定性更高”,新投资的项目比往年少一些。

但他们也说,“全年的工作量并没有减少”。陆佳清除了负责投资,同时也参与基金整体的募资与退出工作,而这部分业务今年也变得更有挑战了。

2.估值“可以谈”,接受Down Round

时间来到4月,疫情、静态管理,上海人无法忘记这个春天。

上海是中国半导体产业的中心。芯片制造公司中芯国际、华虹、积塔等都有上海工厂,半导体设备、封测、材料、EDA、芯片设计的公司也集中在上海。

虽然芯片制造厂选择了闭环生产,不用像汽车制造那样停摆数周,且芯片设计公司也大多在第一轮的复工名单上,但疫情依旧给正在发展中的企业、半导体投资人带来了重重阻力。

一家A+轮的芯片公司,在3月已经发布了核心大客户的产品,预计五一交付。然而疫情来临,一颗芯片都交不了,彻底耽误了。

虽然客户最终没有跑单,后续的产品也继续在迭代,但企业原计划本来七八月份就可以批量出货,结果年底才有新的进展。投资人也感慨,“关键时刻耽误的这三个月,对于企业来说实际的影响超过半年”。

疫情下,人人艰难。一家投资机构在2022年初成立了一支在长三角另一个城市的基金,由几家上海的LP(有限合伙)来投资。但临近约定注册的时间,赶上了上海静态管理,LP的营业执照在上海,没法去当地注册。

“就是卡得死死的,我们其他所有工作都做完了,但没有营业执照不能注册,就硬生生地停了两个多月。”

不管是企业还是投资人,都在学着接受与适应。

云九资本在上海疫情期间,有了第一次“纯线上投资”。3月的时候,沈文杰开始与一家半导体公司洽谈投资事宜,但每逢计划出差,就总是遇到公司、小区或楼层被封,最终也没见上。4月上海静态管理开始,沈文杰也被封在家中,但在北京的企业方还在继续推进项目。

“我们以前也没有过纯线上的项目,总觉得要当面见过才行。但这个项目确实很好,如果不抢就没机会了,所以还是决定线上签了。没有办法,现实环境就是这个样子。”

疫情对半导体产业的影响传导到创业者,让四五月成为一个“分界点”:企业开始认清现实,市场环境确实不好了。

卢小保观察判断,行业内的融资事件减少了50%以上。

有经验的半导体投资人,观察到行业周期,则会减慢投资节奏,挑选更优秀的项目;也有投资机构选择在2022年暂停对半导体的投资,打算等到形势稳定了再决定。

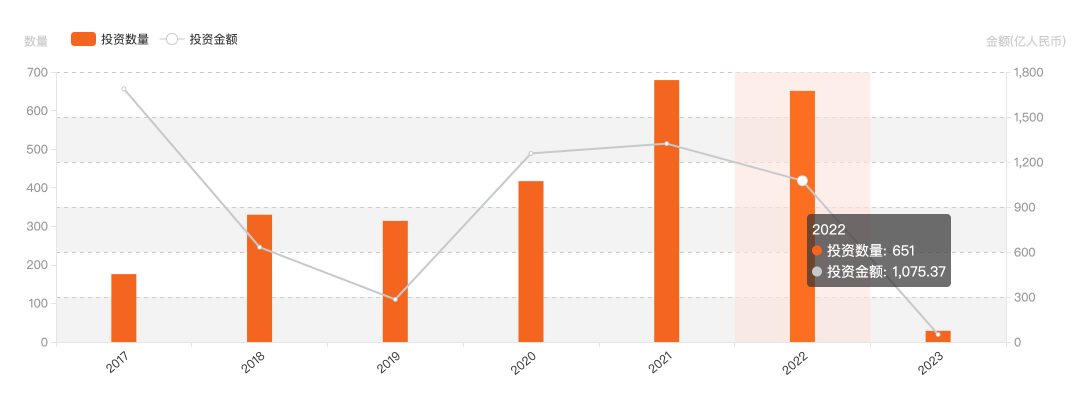

2017~2023年半导体投资数量、金额,IT桔子

从IT桔子的数据来看,2022年公开发布的投资案例651起,与2021年的679起差异不大。但这可能是因为企业披露融资新闻的策略决定的,从投资人的感受来看,融资事件数量已经显著减少。

更重要的是,融资单价也显著降低降低。

一方面,来融资的公司纷纷表示“估值可以谈”,与前两年被多家机构追捧、抢份额、爱答不理的状态已经全然不同,甚至有公司开始愿意接受Down Round(新一轮融资的估值低于上一轮)。沈文杰估计,2022年见到的项目里,80%以上的涨幅都不超过30%。

另一方面,市场上缺少超大估值的“明星项目”。尚颀资本董事总经理、半导体组投资负责人胡哲俊回忆,“2020和2021年他们都有特别大型的项目投资,如长鑫存储、积塔半导体等,但2022年市场上半导体项目平均估值和融资规模均降低了不少”。

根据公开数据,在B、C轮次的融资中,融资单价下降得最为明显。

3.“找不到好项目就孵化”

2022年,机构对项目的要求更高了。如果一个赛道发展迅速、国内外技术差距不大,但赛道内的却没有找到值得投资的企业怎么办?有些机构想到了一个新方式——孵化。

虽然过去也常常有一些“孵化器”类型的平台出现,但互联网类型项目的孵化更多是资金和市场方面的支持。可在半导体产业,赛道评估、团队搭建、投资伙伴选择,甚至产业链各个环节的打通,都需要孵化项目提前思考。

“宽能半导体”就是和利资本今年在第三代半导体赛道孵化的新项目。

和利资本很早就关注到了这个赛道,2019年他们曾经孵化了“百识电子”,专注于碳化硅、氮化镓的外延片生产。2021年底,篮志扬再次关注到国内在“第三代半导体功率器件生产”方面的空白。经过行业内的尽调,他发现了一支汉磊科的核心团队有创业想法。这家公司是全球领先的功率器件生产厂,总部在台湾。于是他立刻与团队取得联系,沟通磨合。

为了做好充分的尽调,他在上海、台湾两地跑,入境隔离完又在上海隔离,一共被隔离了90天。后面所有的工作方式都是在这种节奏中进行。

和利资本在过往半导体供应链上有一定积累,而初创企业往往无法在所有环节都有足够的理解。于是他们在早期就会和企业深度沟通,把一家企业的核心岗位及能力勾勒出来,并介绍一些海内外的资源给企业,补足团队的短板,也就是帮忙“找人”。

篮志扬说,“首先当然是要找研发人员,要确定这个人是不是最核心的人员,有没有从0到1做过批量生产。所以,除了对这些高管做直接访谈来面试之外,我们也会用自己的人脉来确认这个人是否可靠。”

除了研发,半导体生产还有一些岗位非常重要,比如PIE(工艺整合工程师)。在整个功率器件生产过程中,有多个关键的模块,每个模块都会影响最终的产品结果。PIE需要了解每个模块的生产方式和难点,以便在产品出现瑕疵的时候迅速发现问题出在哪里。

生产的负责人也是和利资本参与推荐的,篮志扬告诉「甲子光年」,许多科学家或核心研发人员可能对生产了解不多,但这事关成本与售价,需要在生产厂工作过30年以上的人才能熟悉。“比如一个科学家肯定不知道过完年有多少员工要推迟复工”,而这与出货、销售都息息相关。

找齐了这些人后,宽能的项目还有一个特殊之处:要找CEO。“技术的负责人很厉害,但他本人没有那么适合做CEO。要新找CEO不太容易,太知名的人要磨合起来会有难度,但过往经历不够丰富的人又难以服众。”最后,他们和企业方一起决定了现在的CEO人选,并请之前投资的百识的CEO来兼任新公司的董事长,帮助新企业和新CEO。

篮志扬补充说,“这个项目最终和利决定投资并不困难,但前期的沟通、找人都花了比较多时间”。

2019年在投决会的时候,他还被问到三代半导体未来的发展潜力,时至今日已经不再有人质疑。更重要的是,“投资百识和宽能,让我们在后续三代半导体的投资布局中布局更有优势”。

同样在2021年底,有另一家做第三代半导体衬底的公司找到和利资本,希望获得融资。

拿到企业介绍,篮志扬很惊讶企业碳化硅衬底的缺陷,以及尺寸、厚度,都已经具备相当不错的水平。于是他立刻请公司送一些样品来,送去被投企业百识电子做后续外延的生产,作为对衬底的测试。

在投资之前,为了保证这家公司没有故意挑最好的送来测试,和利又派“运气最差”的同事,去工厂直接抽一根晶柱。“结果测试出来结果还是很优秀。”

好的项目即使在行业的低谷依旧很抢手。与这家被投企业沟通投资条款也是在上海封控期间,篮志扬印象很深,“第一天,我们和另一家领投机构,一起和被投方的律师辩论,讲了9个小时还没讲完,大家睡一觉起床继续拉锯战”。

篮志扬认为,2023年如果半导体市场依旧如2022年,和利资本可能会更关注类似的孵化项目。

4.“越限制什么,我们就越投什么”

半导体行业整体遇冷,但并不是全部。相反,一些特定领域反而愈加吸引聚光灯,比如受地缘政治影响的大算力芯片以及车规芯片。

2022年,美国对中国半导体的限制升级。10月11日,美国商务部发布对中国实施先进计算和半导体制造的出口管制新规,新规强调除了之后列入实体清单的公司之外,也包含了对高算力芯片、存储芯片、美籍人员等的一系列限制。

政策发布后,全球二级市场半导体公司的股票都受到了影响,英伟达、AMD、台积电均下跌50%以上。

中国这边,创业者与投资人都时刻关注,纷纷思考应对策略。

新规发布的第二个工作日,篮志扬意识到这次的新规可能会对一些被投企业产生影响。于是立刻联系了律所,请律师来公司帮同事们解读政策。当周,他和同事联系了被投的三十多家企业的CEO来办公室,一起讨论风险和对策。

大芯片明星赛道GPGPU的沐曦半导体最让和利担心,本次规定禁止算力超过英伟达A100的芯片在台积电生产。但沐曦的芯片在设计时,预期参数并没有达到被限制的标准线,大家都放心下来。

方法总比困难多。10月11日的法规还禁止英伟达超过A100的芯片在中国销售。在一个月后的11月8日,英伟达发布新款中国特供版A800 GPU芯片,用来替换A100以符合芯片限制政策。

目前或未来,国产GPGPU公司如果设计了高于A100标准的芯片,也可以像英伟达一样剪裁自己的芯片来应对。

在生产材料方面,一些美资的产品不被允许用在军工等特定领域内,这也可以依靠企业与客户签约时增加相应的说明性条款来保障。

通过与律师的讨论与解答,障碍被基本扫清。

对于已经投资的企业来说是限制,但对未来投资也是机遇。

新鼎资本董事长张驰坦言,“这已经算是明牌了。越限制什么,我们就越投什么”。因为这些才是真正被“卡脖子”,需要国产替代的领域,也是未来有机会的领域。

胡哲俊看到,改变已经开始发生。和消费电子芯片“去库存”不同的是,车规级半导体仍然存在产能紧张的情况。

他向「甲子光年」解释到,国内新能源和智能汽车发展迅速,对MCU、IGBT、传感器,尤其是视觉和雷达等成熟制程的芯片需求较大,但传统外资芯片公司目前并没有在这些领域增加产能,市场上未来仍会出现产能紧张或断供的情况。而国产车规芯片更贴近车厂、了解国内市场和需求,可以满足一些定制化开发要求,如低功耗,技术迭代速度也比较快,因此有不小的机会。

同时,虽然目前美国的禁令还未限制这些成熟制程的车规芯片,但未来前途未卜,车企和tire1为了供应链的安全性,开始愿意把国产汽车芯片企业放在第二供应商、甚至第一供应商的位置,或至少计划引入、测试一些国产芯片。

去年甲子光年去年的报道《缺芯潮下,国产车规MCU突围战》曾了解到,云途、芯驰、杰发等公司均已获得供应或测试机会。汽车AI芯片如地平线,也在去年公布了比亚迪、上汽集团、一汽红旗,以及新能源车企理想、哪吒的定点合作与量产。

篮志扬分享了一个故事,美国新规出台不久,他有一个项目要上投决会。这个项目是关于汽车半导体的,调研的时候他觉得公司各方面都还不错,但所在的赛道被多家外企垄断,国内外的车厂都会优先选择从这些外企购买芯片,赛道的稀缺性和必要性可能会被投委会质疑。

“之前我还很紧张,担心这个项目不够好,但新规出来之后,大家清晰地意识到,各种类型的芯片都有可能会被禁止,车规芯片公司由此会获得了一些机会。没有人质疑这个项目的必要性了。”

随着中美关系紧张而对资本市场影响最大的,要数2022年美元基金的大面积撤资。

回忆一下,2022年之前,也是这些公司追赶着明星创业公司,动辄在天使轮次就投资超过一亿元。但中美关系带来的美元基金募资困难、基金决策方向变化等原因,2022年美元基金的投资几乎可以忽略不计。

5.大项目基本没有了,但2023仍然可期

困难的2022年已经过去,我们来到2023年。今年,曾经的半导体投资人们的重点是哪些?

许多机构表示,会投得更“早期”了。

沈文杰将这个策略解释为“用技术的确定性来对抗金融市场的不确定性”。他解释说,资本市场出现了不确定性,但技术创新的方向通常是确定的。投资得更早,在当下可以获得更好的估值和投资回报收益,某种程度上可以对抗短期的不确定性。

新鼎资本过去主要关注Pre-IPO轮次的项目,但在2022年也开始关注早期一些的项目了,因为“Pre-IPO已经没有项目可投了”。

张驰分析,本身硬科技赛道的企业从成立到成熟,就需要经历十年以上的发展。科创板创立让过去盈利情况不太好的半导体企业有机会上市。但这样“消耗”的速度完全超过了企业成长的速度,他对「甲子光年」感叹“没啥可投的了,2022年结束后,集成电路领域里的大项目基本没有了”。

以他近年关注的设备为例。半导体制造的设备主要可以分为前道设备与后道设备,前者技术难度更大、更“卡脖子”。但近年来创业的公司多为在国内较为成熟的后道设备,“行业里也没有擅长前道设备的人可以创业”。

云九资本对市场依旧比较有信心。在2020年的创业潮中,不少公司获得了多轮融资和一系列资源。沈文杰判断,2023~2024年是“交成绩”的时间。“看到产品表现,大家自然会更有信心。”

对于更多投资人来说,低谷还没有过去。卢小保认为,目前已经在最低点维持了一段时间,未来几个月投资者的心态也许会发生一些变化;而如果变化发生,则会是积极的信号。

篮志扬却觉得,由于国际半导体大厂的库存依旧较满,市场可能还未达到最低点,“也许会在今年三季度”。

但无论如何,多数人并不打算离开半导体赛道。

大算力芯片依旧是热门的领域,即使2022年不如2020~2021年那么热烈,即使美国频繁做出限制,GPU、CPU、DPU赛道每每有新公司创业或新一轮融资发布,依旧抢得火热——市场期待这些产品的到来。

Chiplet领域,国内与全球同步发展,且在国内更有紧迫性及先进封装的优势,依旧会受到关注。

车规半导体在2022年持续受到关注,中高端芯片企业受市场影响不大,如自动驾驶芯片、核心控制的MCU、车规的功率器件等,预计2023年也会持续有热度。

半导体的材料与装备的关注度逐渐提升,与国外同步发展的三代半导体、极度卡脖子的光刻机,市场依旧呼唤创业者的出现。

2022,投资不易,创业更不易。祝勇敢者们在2023顺利。