2022年半导体投融资及发展趋势分析

2022年半导体投融资及发展趋势分析

?2022年半导体资本局:超千亿元流向材料、车用芯片等领域

2022年是不平凡的一年,对于半导体行业一级市场投融资而言,是值得深入回顾和探讨的一年。

随着全球宏观经济的寒气传导至终端应用行业,下游消费市场需求萎靡,手机、电脑、电视、家电等产品销量持续大幅下滑,从缺芯潮到产能紧缺引发产业链的紧张情绪,再到产能饱和、芯片价格下跌、订单削减,半导体行业经历了比好莱坞电影还惊心动魄的一年。

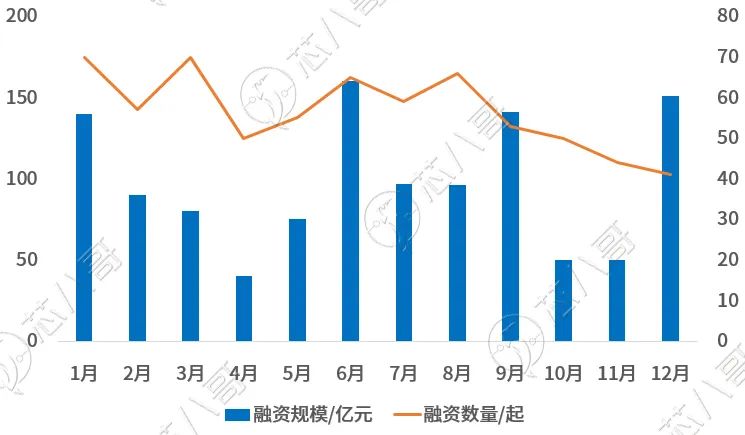

尽管如此,但资本对这一领域的追逐与热捧丝毫不见消退。据集微网统计,2022年“芯融资”融资事件超680起,规模超1170亿元,相比2021年超1100亿元的融资规模增速明显放缓,但整体热度仍在。

2022年半导体行业一级市场投融资概况

数据来源:集微网,芯八哥整理

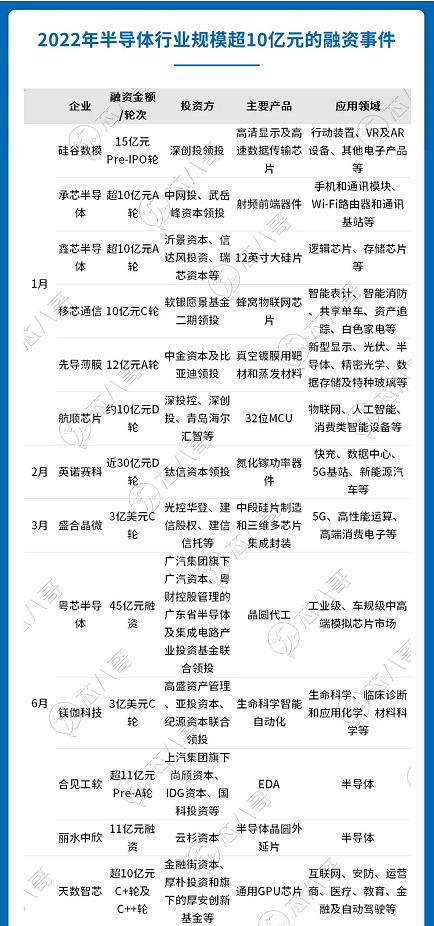

公开资料显示,2022年发生在半导体材料和IC制造领域的高额投资活动十分频繁。其中,粤芯半导体和先导薄膜均以45亿元的融资规模并列2022年半导体一级市场投融资TOP榜榜首,成为年度“吸金王”。在融资榜TOP10中,半导体材料领域独占六席,成为资本聚光灯下的宠儿。

资料来源:公开资料,芯八哥整理

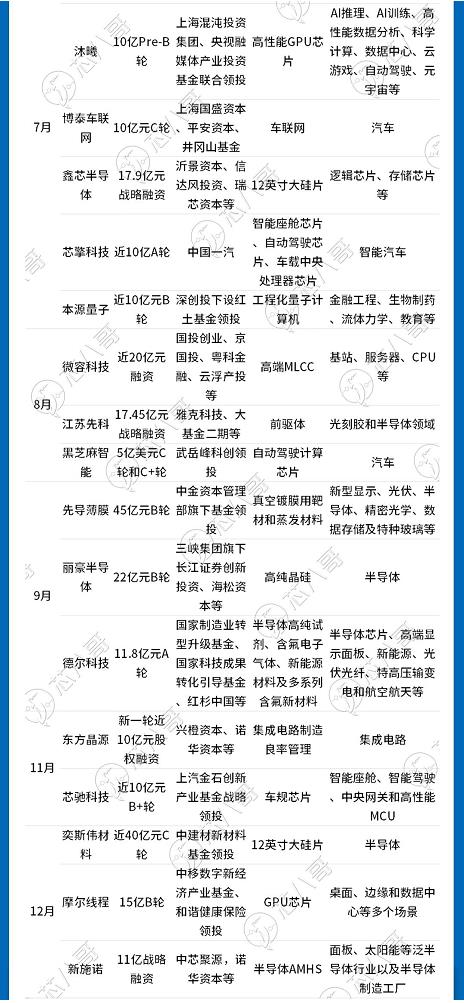

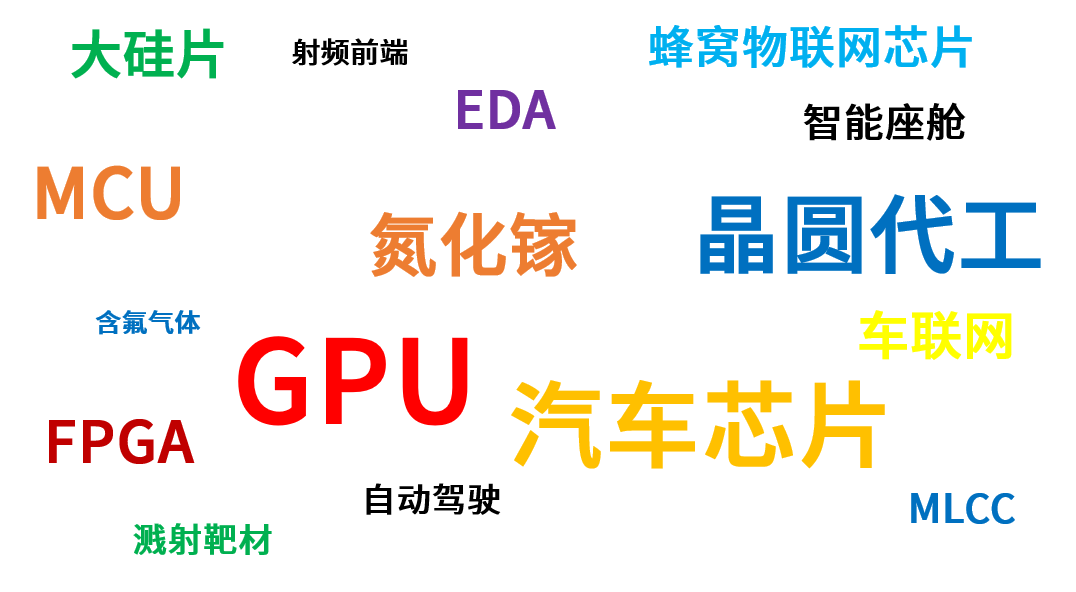

在2022年半导体投融资市场上,规模超10亿的高额融资有29起,覆盖GPU、大硅片、晶圆代工等诸多热门赛道。

数据来源:集微网,芯八哥整理

2022年,半导体一级市场投融资重心开始转向大市场、大赛道和可预期商业落地的项目,半导体设备/材料、CPU/GPU、汽车芯片等领域收获多个融资规模10亿元级项目,而以往备受追捧的芯片设计环节则意外“遇冷”,大项目扎堆的景象不再。同时,前几年主打消费市场爆火的低端芯片,已不太可能再回到曾经的融资盛况,未来机会更多在于高端芯片、半导体设备和零部件、材料等。

2022年半导体投融资热门赛道

资料来源:芯八哥整理

?

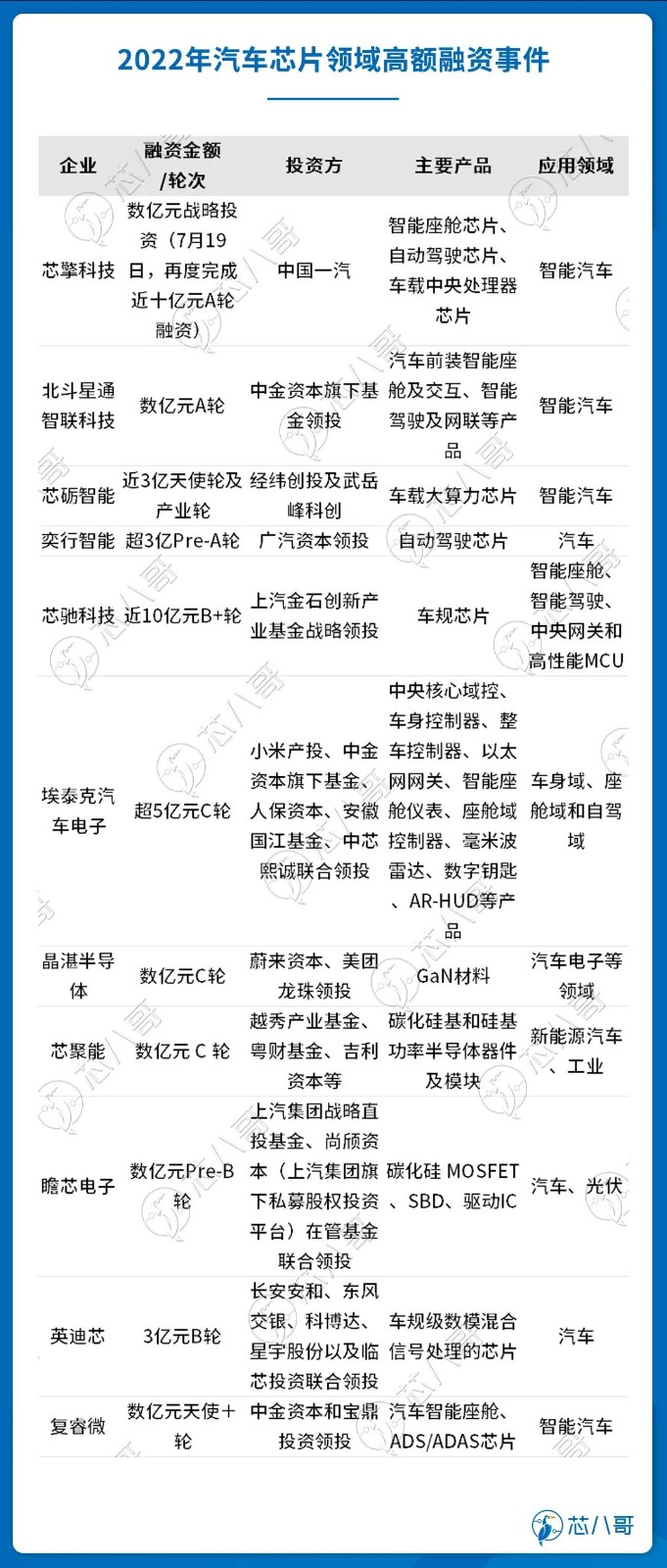

汽车芯片:智能座舱和自动驾驶领衔汽车风口

资料来源:公开资料,芯八哥整理

2022年,以智能手机为代表的消费电子出货量下滑严重,但汽车、机器人等行业却在国内疫情及“缺芯潮”的阻力下实现了高速增长。车载计算芯片、功率半导体和传感器芯片为代表的汽车半导体,以及自动驾驶、智能座舱、智能底盘等,成为了半导体行业的投融资风口。

以芯擎科技、芯驰科技等公司为例,在2022年均获得了10亿元规模的大额投资,资方不乏红杉中国、中芯聚源、深创投、张江高科等机构身影。

芯擎科技:继今年3月获得一汽集团战略投资后,芯擎科技7月19日再度完成近十亿元A轮融资。2017年,吉利集团董事长李书福与沈子瑜共同创立亿咖通科技,为车企赋能。成立于2018年的芯擎科技由亿咖通科技和安谋中国公司等共同出资,从事高性能车规级集成电路研发、制造和销售。芯擎科技正布局车规级高端处理器市场,将覆盖智能汽车应用全场景,包括智能座舱芯片、自动驾驶芯片、车载中央处理器芯片三条产品线。“龍鷹一号”是国内首款7nm车规级智能座舱芯片,在设计、工艺和性能等方面对标高通SA8155P芯片,而高通“8155”也是众多主机厂眼中的网红芯片。

芯驰科技:芯驰科技成立于2018年,主要研发高可靠、高性能的车规级芯片。根据芯驰方面介绍,芯驰科技目前推出智能座舱芯片X9、智能驾驶芯片V9、中央网关芯片G9和高性能MCU E3四款芯片。其中,智能座舱芯片已经拿下几十个定点车型,覆盖本土、合资厂、造车新势力车企。在高性能MCU领域,多家大型电池厂商也是芯驰的客户。目前,公司已经覆盖了90%的车企,手握100多个量产定点项目,客户数量达260多家。

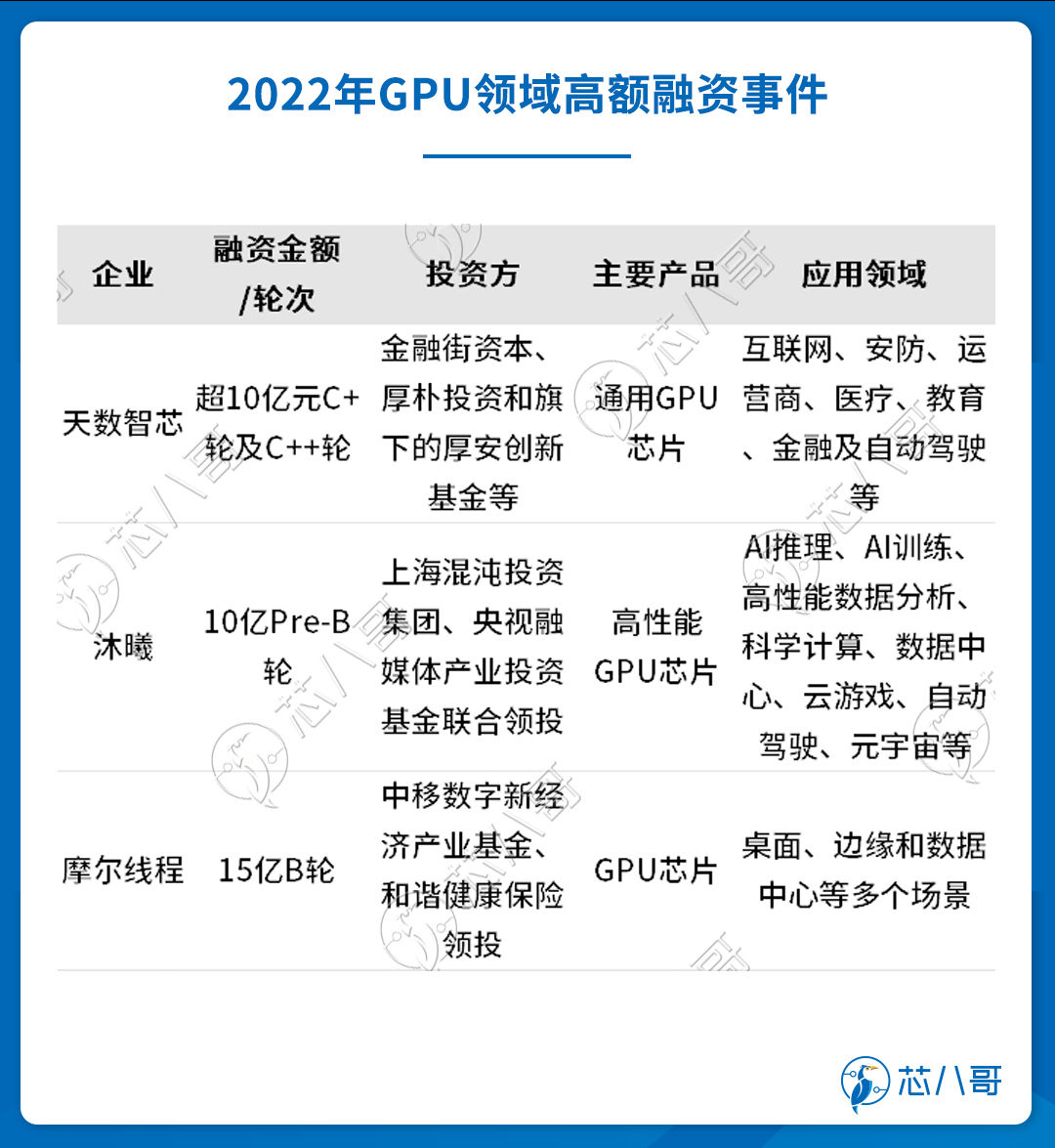

GPU:3家初创企业均获得超10亿元巨额融资

资料来源:公开资料,芯八哥整理

从2020年开始,GPU便成为国内芯片领域最吸金赛道之一,新兴的创业GPU公司有壁仞科技、沐曦、摩尔线程、天数智芯、登临科技等。GPU是加速器,对整个人工智能行业有基础承载作用。在GPU技术路线上,各家均有选择,摩尔线程、壁仞科技想兼顾GPU的加速计算和图形功能,沐曦、登临则先从GPGPU入手,专注于加速计算,打入国产化需求最强烈的数据中心市场。

摩尔线程:12月,摩尔线程宣布完成15亿B轮融资,并已顺利完成交割。至此,摩尔线程成立两年已完成四次融资。公开信息显示,摩尔线程成立于2020年,致力于创新面向元计算应用的新一代GPU。此前,摩尔线程已经发布了两颗基于其MUSA统一系统架构打造的多功能GPU芯片——“苏堤”和“春晓”,以及系列GPU软件栈与应用工具,并已迅速将多款MTT S系列显卡推向市场,覆盖桌面、边缘和数据中心等多个场景。

沐曦:沐曦成立于2020年9月,其研发的高性能GPU芯片可应用于AI推理、AI训练、高性能数据分析、科学计算、数据中心、云游戏、自动驾驶、元宇宙等众多需要高算力的前沿领域。虽然成立不到2年,但沐曦目前已经拿到数十亿元人民币融资。目前,沐曦首款采用7nm工艺的异构GPU产品已于2022年1月流片,预计将于2023年初实现规模量产。

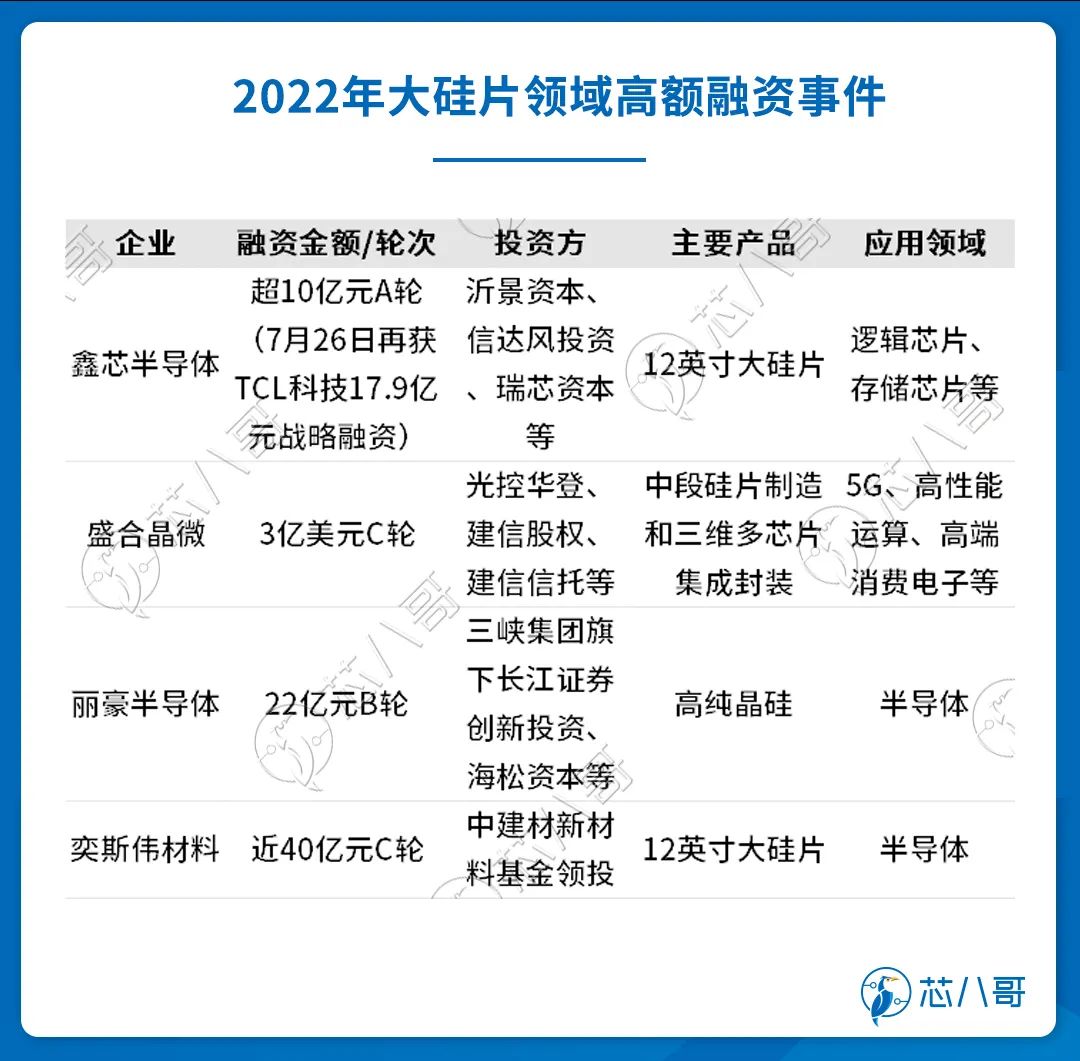

大硅片:12英寸大硅片受追捧

资料来源:公开资料,芯八哥整理

集成电路硅材料产业是支撑半导体行业发展的战略性、基础性环节,2021年全球市场规模突破140亿美元,并支撑起万亿级的电子信息市场。随着集成电路制程和工艺的发展,硅片趋向大尺寸化,其中12英寸硅片为当前及未来较长时间内的主流尺寸。在5G、新能源汽车、AIoT等新兴应用需求的带动下,全球12英寸硅片需求快速增长,据Omedia统计,需求量将从2022年的784万片/月增长到2026年的978万片/月。

奕斯伟材料:12月,奕斯伟材料完成近40亿元人民币C轮融资,创下中国半导体硅片行业最大单笔私募融资纪录。至今,奕斯伟材料已累计融资超100亿元。据介绍,奕斯伟材料由京东方创始人、国内“中国液晶显示之父”王东升创办,是目前国内少数能量产12英寸大硅片的半导体材料企业,专注于半导体级12英寸硅单晶抛光片及外延片的研发与制造。2022年6月,西安奕斯伟硅产业基地扩产项目在西安市高新区开工,奕斯伟硅产业基地目前拥有一座50万片/月产能的12英寸硅片工厂,已于2020年7月投产。

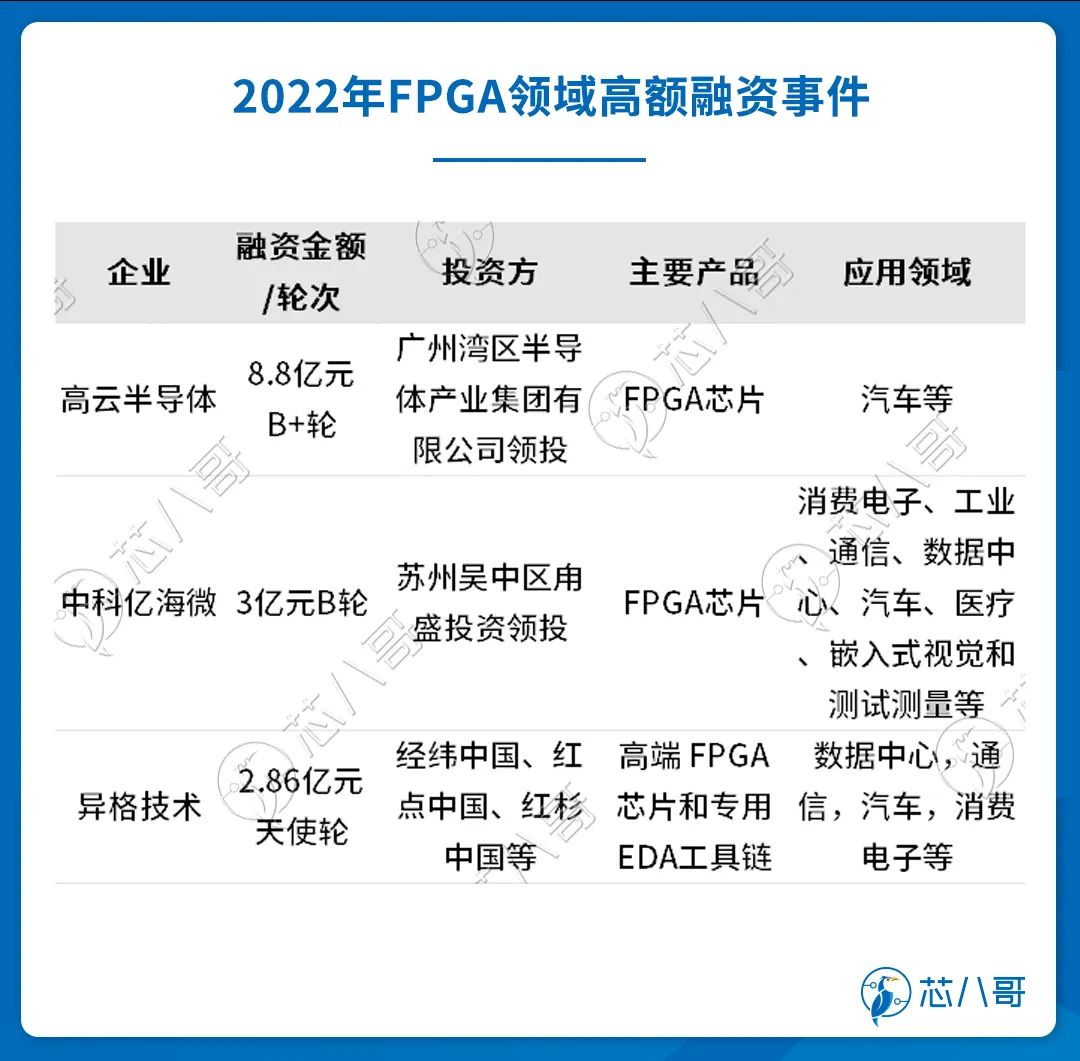

FPGA:车规FPGA获巨额融资

资料来源:公开资料,芯八哥整理

FPGA市场主要被AMD(赛灵思)和英特尔(Altera)等国际大企业垄断,仅上述两家公司的市场占比就达83%。海外企业已实现了7nm工艺制程FPGA芯片的量产,并且朝着SoC FPGA发展。国内FPGA厂商则是在2010年以后迅速发展,目前国产FPGA量产产品主要在100K规模及以下的逻辑芯片,中高端产品销售数量占比较小。紫光同创、安路科技、高云半导体等公司的28nm器件已陆续开发或出货。

高云半导体:高云半导体于2015年一季度规模量产出国内第一款产业化的55nm工艺400万门的中密度FPGA芯片,并开放EDA开发软件下载;2016年第一季度顺利推出国内首颗55nm嵌入式Flash SRAM的非易失性FPGA芯片;2017年实现FPGA芯片的规模出货;2019年,发布国内第一颗FPGA车规芯片,并实现规模量产。高云半导体目前已形成小蜜蜂、晨熙、晨熙V三大产品序列,迄今已发布百余款芯片。同时,高云半导体是国内唯一获得主流车规认证的FPGA企业。

?

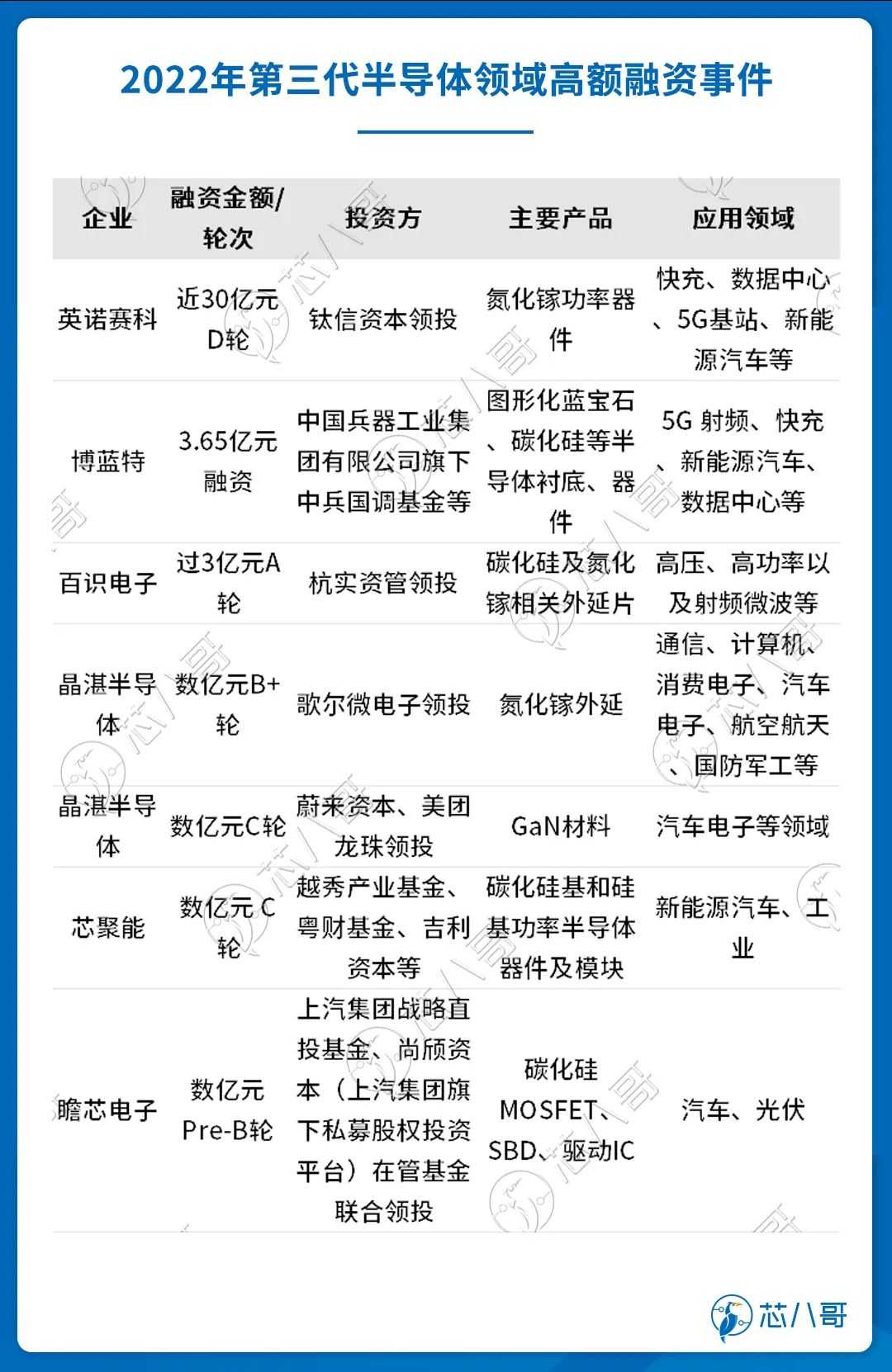

第三代半导体:英诺赛科完成近30亿元D轮融资

资料来源:公开资料,芯八哥整理

如果说未来是属于新能源的时代,那么以碳化硅(SiC)、氮化镓(GaN)为代表的第三代半导体也将随之占据舞台的“C位”。今年以来,尽管半导体行业处于逆周期,但800V汽车电驱系统、高压快充桩、消费电子适配器、数据中心及通讯基站电源等细分市场的快速发展,推升了第三代功率半导体的市场需求。

英诺赛科:公开资料显示,英诺赛科成立于2015年12月,致力于第三代半导体硅基氮化镓外延及器件研发与制造。英诺赛科采用IDM 全产业链模式,建立了全球首条产能最大的8英寸 GaN-on-Si 晶圆量产线。据介绍,英诺赛科已成为全球第三代半导体硅基氮化镓领域龙头企业,也是全球唯一实现同时量产氮化镓高、低压芯片的IDM企业。

经过过去几年的高速成长,半导体行业各个细分领域,已经基本被投资机构挖掘过了,2023年的热点轮动,将会是“商业落地”。前几年凭借风口和概念,受到资本追捧的赛道和相应项目,其发展是否符合预期、产品是否能够真正实现商业落地,将会是下一步投资机构关注重点。

2022年,半导体投融资市场涌现出汽车芯片、GPU、大硅片、FPGA、第三代半导体等诸多热门赛道。起承转合之间,2023年的热门赛道和市场机会也寓于其中,亟待爆发。同时,过去一段时间围绕半导体产业的政策、供需及投资实践,也将深刻影响2023年的半导体投资逻辑。

*原创声明:本文系芯八哥原创文章,如需转载请通过关注芯八哥公众号并在后台私信申请开通白名单。以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,未取得授权等非法转载,芯八哥将保留追究法律责任的权力。更多深度半导体行业观察和报告,请关注芯八哥微信号:icmyna。