过去一年里,全球制造业究竟有多惨?

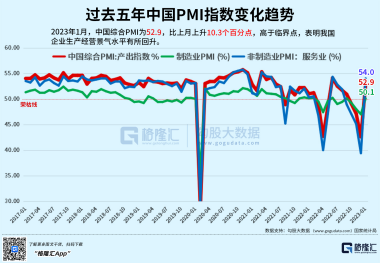

今年1月份中国PMI指数新鲜出炉,综合PMI为52.9,比上月提升了10.3个百分点,其中制造业PMI指数50.1,结束了连续四个月的下沉,重返扩张区间。

结构上,生产指数和新订单指数分别为49.8%和50.9%,高于上月5.2和7.0个百分点。企业规模上,大、中、小型企业PMI分别为52.3%、48.6%和47.2%,高于上月4.0、2.2和2.5个百分点。重点行业里,高技术制造业、装备制造业、消费品行业和高耗能行业PMI分别为52.5%、50.7%、50.9%和48.6%,高于上月5.1、4.7、4.0和1.2个百分点。

这一串数字说明,放开第一波疫情影响迅速消弭,企业生产经营景气水平有所回升。节后各个行业从假期中有序复工,由于目前春运返工未出现第二波大面积疫情,整体复苏态势长期积极向好。

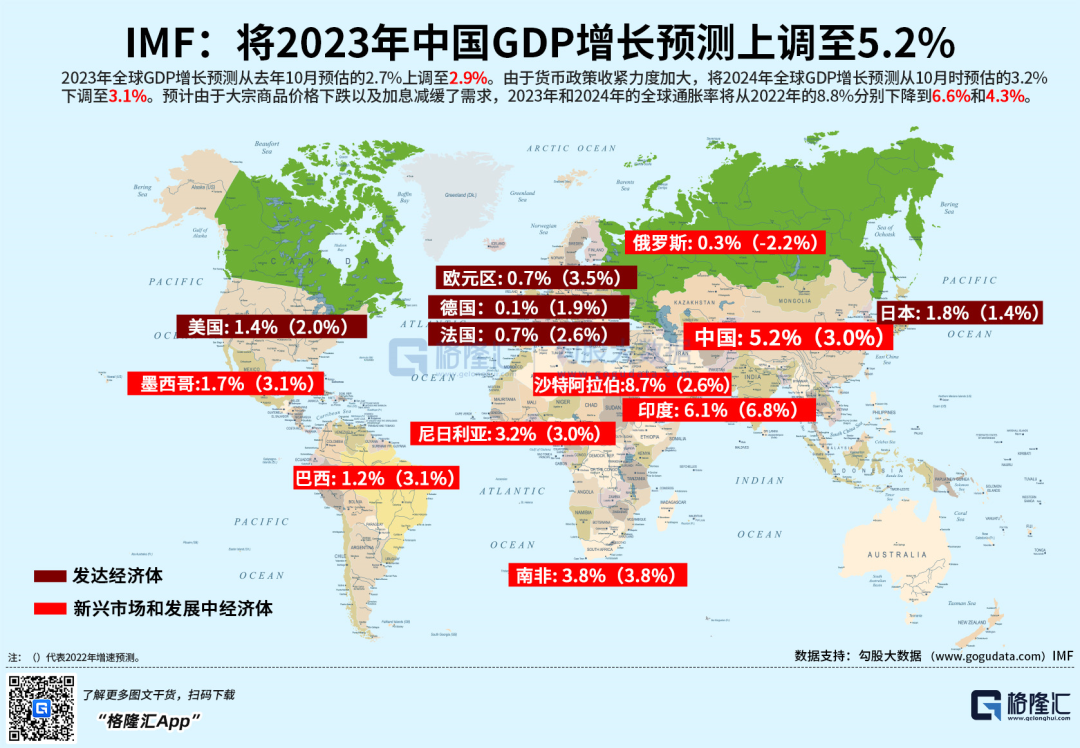

回顾过去一年的制造业,我们更加坚定,在全球走出经济衰退之后,复苏应该成为今年的关键词。IMF将23年全球GDP增长预测由10月份预估的2.7%上调至2.9%,对中国的增长预期由4.4%上调至5.2%。

整体情况:有人欢喜有人忧

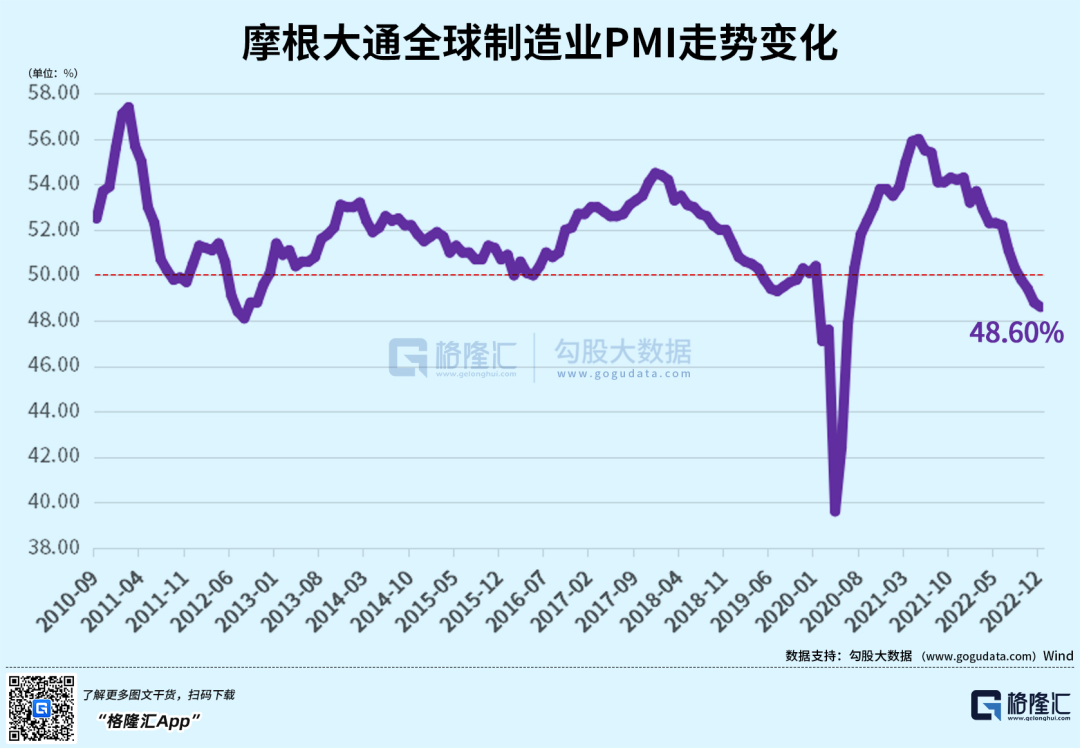

22年,全球主要发达经济体退出大规模刺激经济手段,转向加息遏制国内通胀,导致经济增长动能下降。全球制造业PMI从9月份开始低于临界点水平。12月制造业PMI继续收缩,下降至48.6。

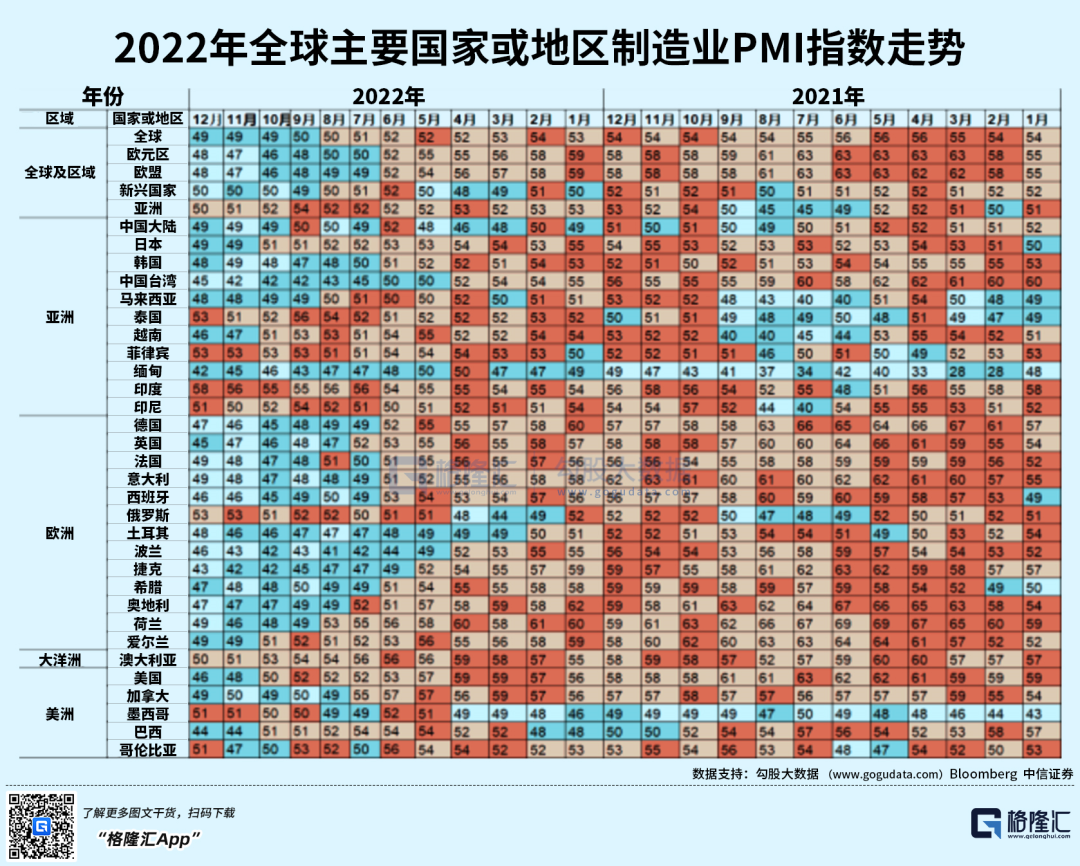

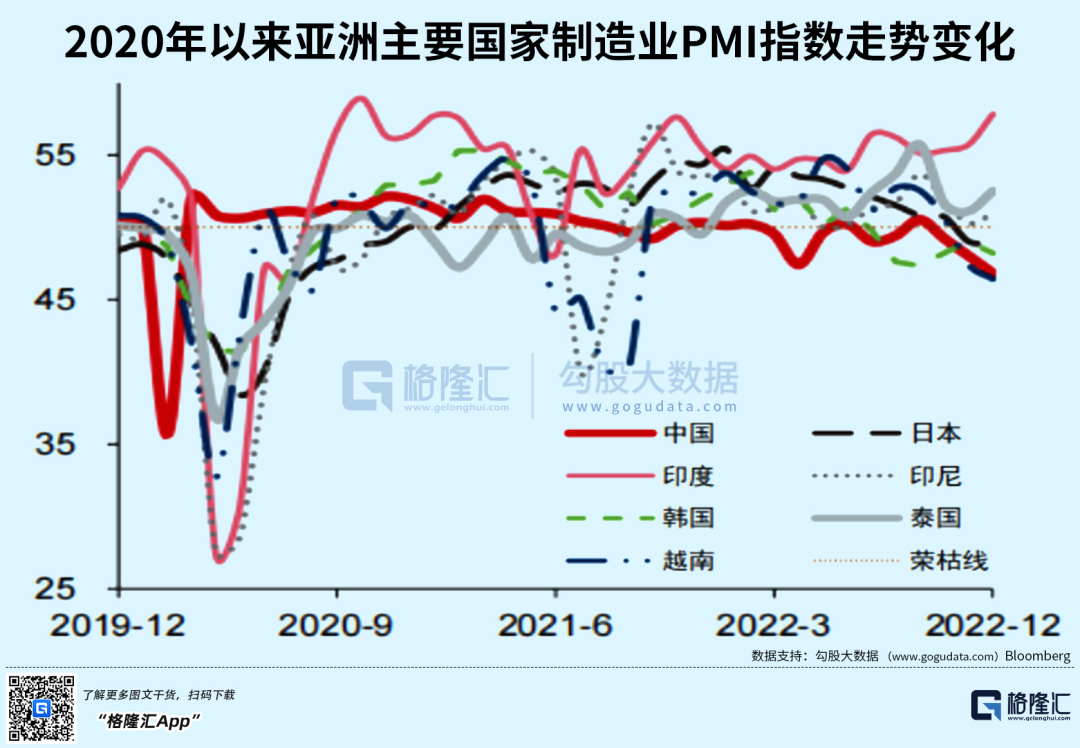

主要国家的制造业多数出现下滑,只有亚洲印度、东南亚等新兴市场表现坚挺。

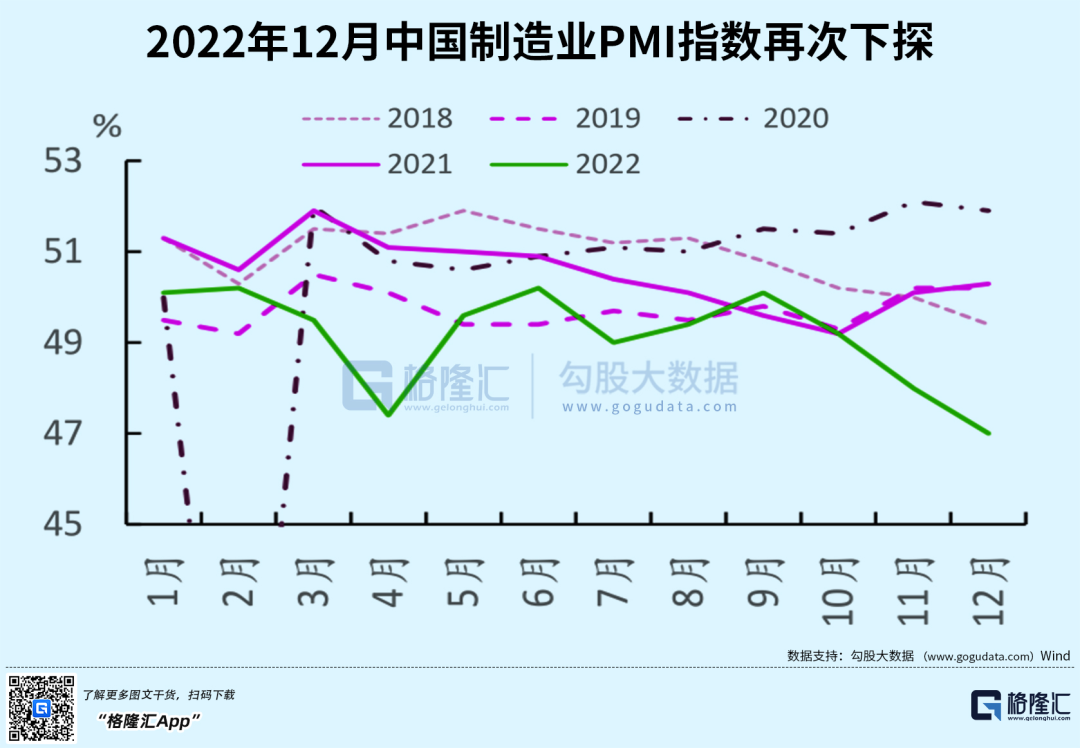

中国方面,疫情冲击导致12月制造业PMI下行,继续下探,比市场预期要低,随着出行等高频指标改善,预计1月疫情对制造业的生产、需求和物流的负面冲击将有所减弱;新出口订单下滑。

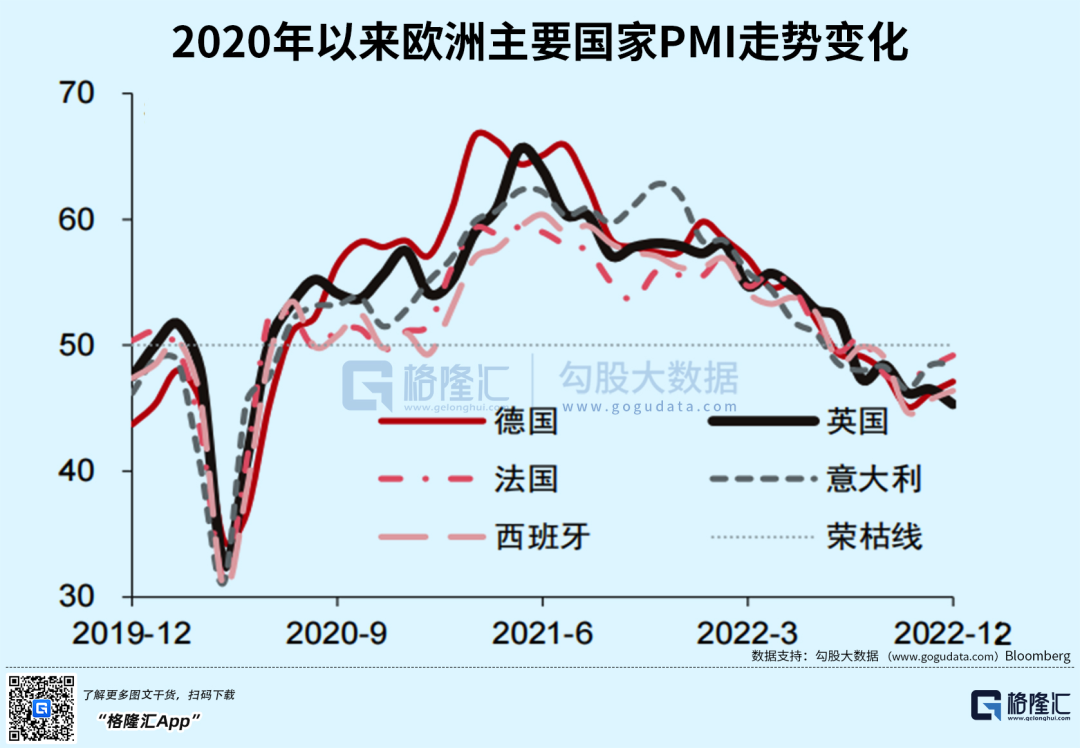

能源危机对欧洲经济的短时冲击或已过峰,主要国家的指数表现开始拐头。12 月除俄罗斯外,欧洲主要国家制造业 PMI 指数全部低于50,不过读数开始边际回升,目前位于 47 左右。其中,除了英国表现仍旧下滑,德、法、意、西班牙指数表现回暖。在能源问题短期好转之后,后续需关注经济下行压力对货币紧缩的影响。

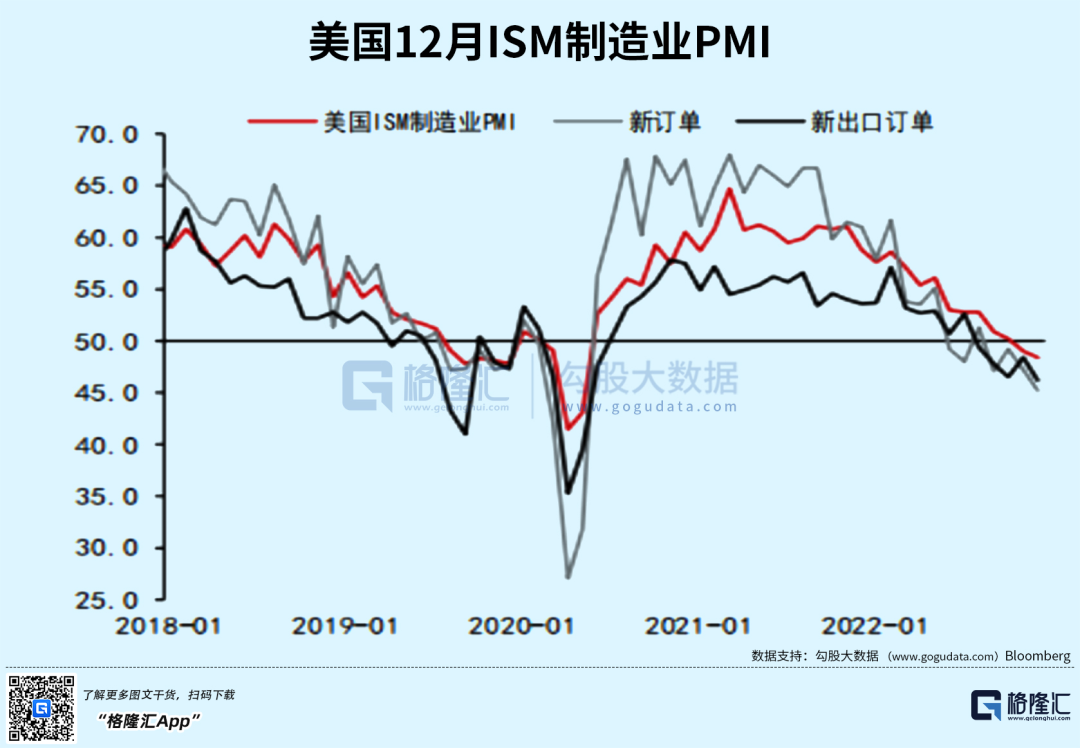

美国制造业已经显现衰退迹象。制造业PMI回落0.6 个百分点至 48.4%,其中新订单与新出口订单指数分别回落2.0、2.2 个百分点至 45.2%、46.2%。

亚洲方面,以印度为代表的部分亚洲新兴国家表现持续亮眼,12 月制造业PMI指数由前月的55.7上行2.1个百分点至57.8,是主要国家中唯一保持高位增长的国家。新兴国家整体制造业则较为景气,12 月读数录得 50.3,持续位于荣枯线以上。

而日本经济受外需及高通胀的影响,制造业PMI读数连续两月收缩,由上月的 49 下跌0.1个百分点至 48.9,韩国制造业表现与日本相似,12月PMI指数录得 48.2,较上月的49下行了0.8个百分点。

外围经济下行,中国制造业面临挑战

在全球供应链体系中,中国构建了全面的工业体系,多个行业的产业增加值位居世界第一。但在高端技术制造领域,仍然缺乏国际定价权,也面临着技术封锁,全球贸易回流,以及经济需求放缓的影响。

外需下滑对于我国出口拖累日渐凸显,我国出口同比增速自10月份以来落入负增长区间,12月当月出口同比下跌9.9%。

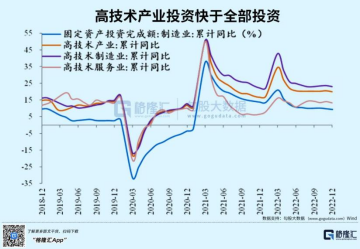

虽然制造业的整体投资速度出现下滑,不过在高端技术赛道,投资热度相对高涨,呈现明显的逆周期态势。尽管下半年海外需求边际回落,在投资驱动下,这一块的工业增加值恢复双位数增长。2023年高技术制造业投资同比增长23%,比全部固定资产投资增速高17.7%。

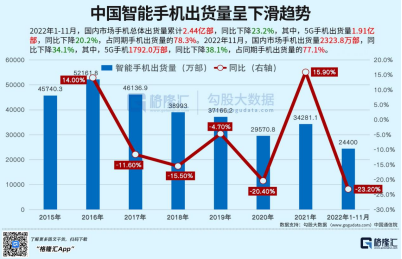

下游应用市场的需求不足也反映了制造业的低迷状况。以智能手机为例,去年前11月智能手机出货量下滑了23.2%,随着手机消费进入淡季,跌幅逐渐拉大,给集成电路芯片使用造成负面影响。

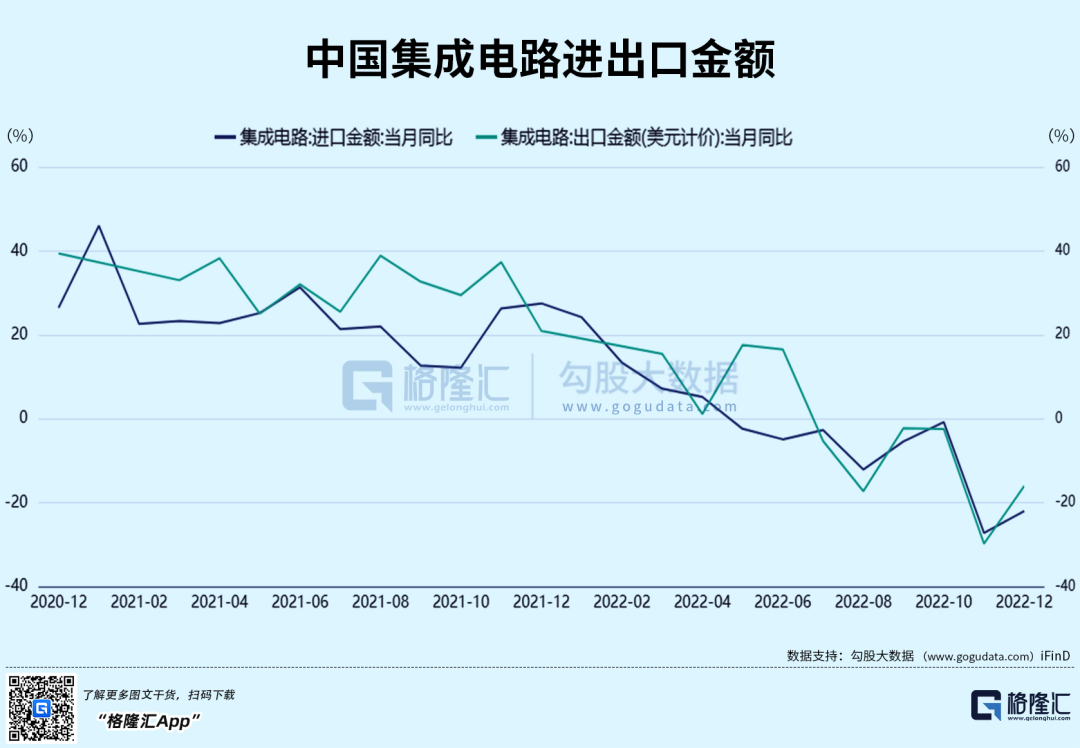

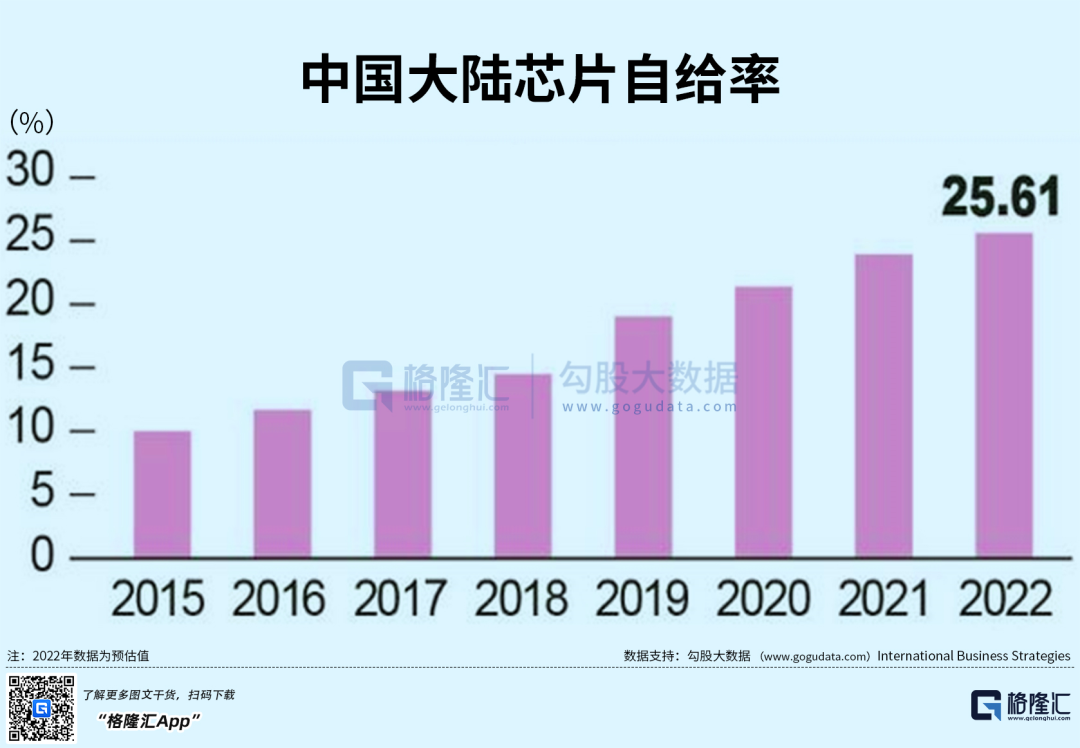

2022年以来,中美在集成电路领域的博弈日渐激烈,美方加大了对中国芯片产业的打压。消费需求受经济下滑拖累,集成电路进出口同时大幅下降,出口数量下降了12%,进口数量同比下降15.3%。当前中国大陆芯片自给率提升至25.61%,但主要集中于中低端芯片领域,在价值规模上变化不大。