电子元器件销售行情分析与预判 | 2023年1月

电子元器件销售行情分析与预判 | 2023年1月

1月宏观经济

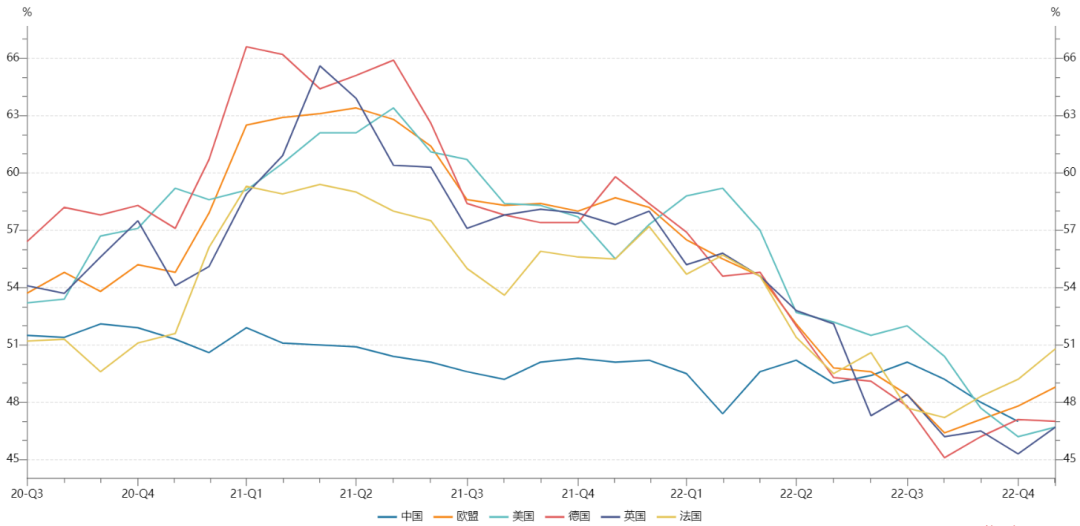

1、全球制造业低位徘徊,下行态势未变

1月,全球主要经济体制造业PMI维持低位徘徊趋势,经济短期偏弱运行,主要经济体制造业需求收缩压力持续加大。

1月全球主要经济体制造业PMI

资料来源:国家统计局

官方预计,2023年上半年世界经济将继续下探。下半年,在假设疫情影响减弱和通胀压力趋缓的前提下,世界经济有望探底回升。

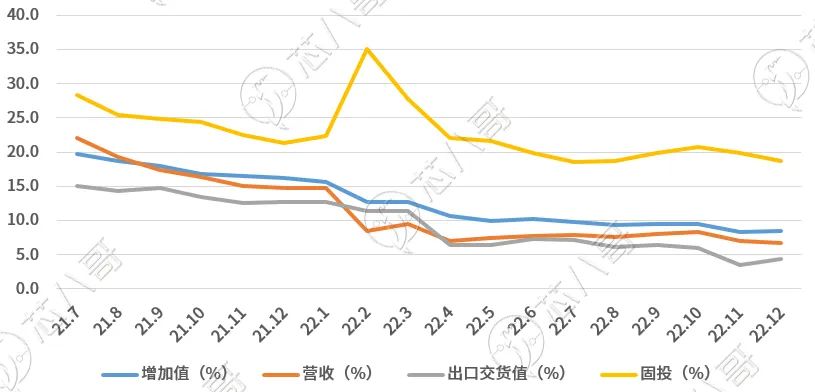

2、电子信息制造业整体稳定,持续回升

2022年,中国电子信息制造业生产稳定增长,出口规模增速有所 ,企业效益逐步恢复,投资增速保持高位。

2022年中国电子信息制造业运行情况

资料来源:工X部、芯八哥整理

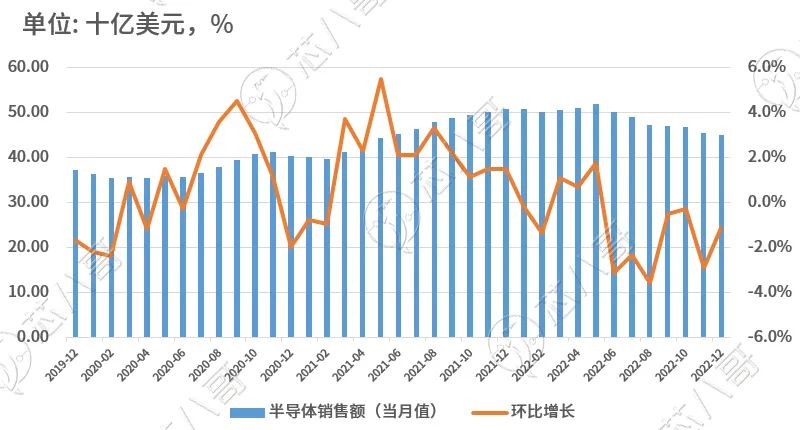

3、半导体销售持续回落,指数上升

2022年12月全球半导体行业销售维持低位运行,世界半导体贸易统计组织(WSTS)预计,2022年全球销售额为5801亿美元,2023年销售额约5565亿美元。

2022年全球半导体行业销售额及增速

资料来源:SIA、芯八哥整理

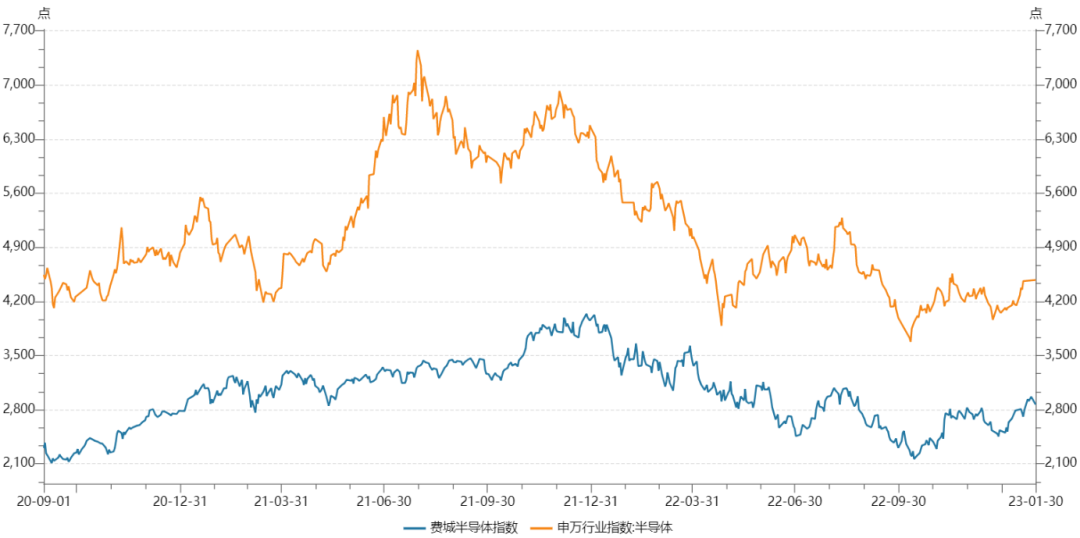

从资本市场指数来看,1月费城半导体指数同比上涨14.62%,中国半导体(SW)行业指数小幅回升8.62%,市场乐观情绪回转。

1月费城及申万半导体指数走势

资料来源:Wind

1月芯片交期趋势

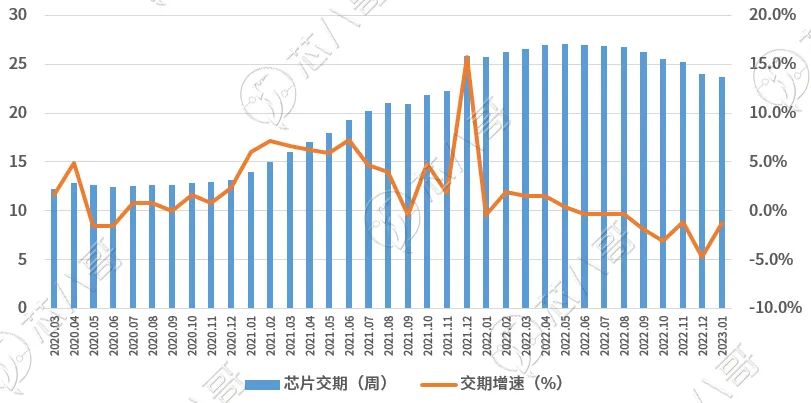

1、整体芯片交期趋势

1月,全球芯片交货周期持续回转,广泛的供应链问题正明显改善,行业进入新的库存调整周期。

1月芯片交期趋势

资料来源:Susquehanna Financial Group

2、重点芯片供应商交期一览

从2022年各细分品类货期及价格看,大部分品类普遍有所下调,但车规级芯片仍将短缺,部分功率半导体交期延长至39~64周。

资料来源:富昌电子、芯八哥整理

1月订单及库存情况

从企业订单及实际库存情况看,订单仍相当疲弱,价格持续走跌,客户维持观望态度。其中,以Infineon、TI及Microchip为代表的厂商交期缩减明显。

注:高>较高>一般/稳定>较低>低>无

资料来源:芯八哥整理

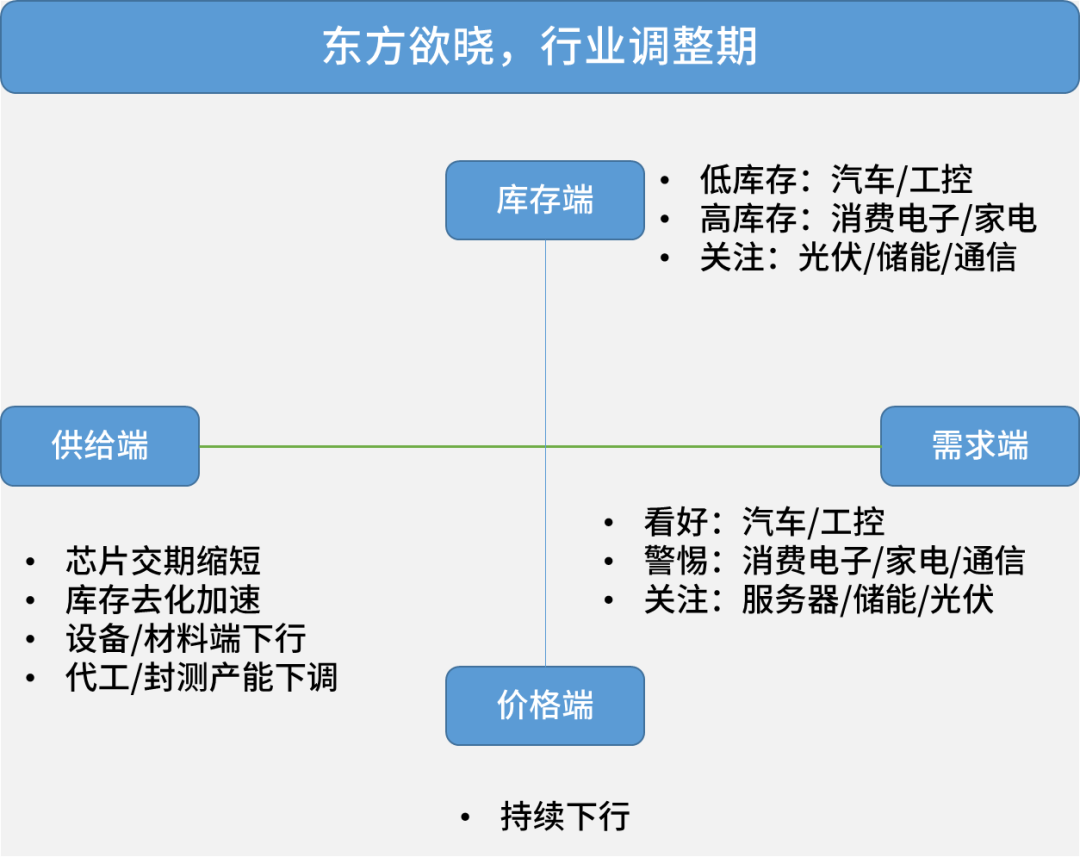

1月半导体供应链

供应链库存去化进一步提速,Q1是各环节波动调整高峰期。

1、半导体上游厂商

(1)硅晶圆/设备

12月,设备需求有所波动,泛林开启裁员潮;硅晶圆产能持续下调,终端三星与SK海力士需求大幅砍单。

资料来源:芯八哥整理

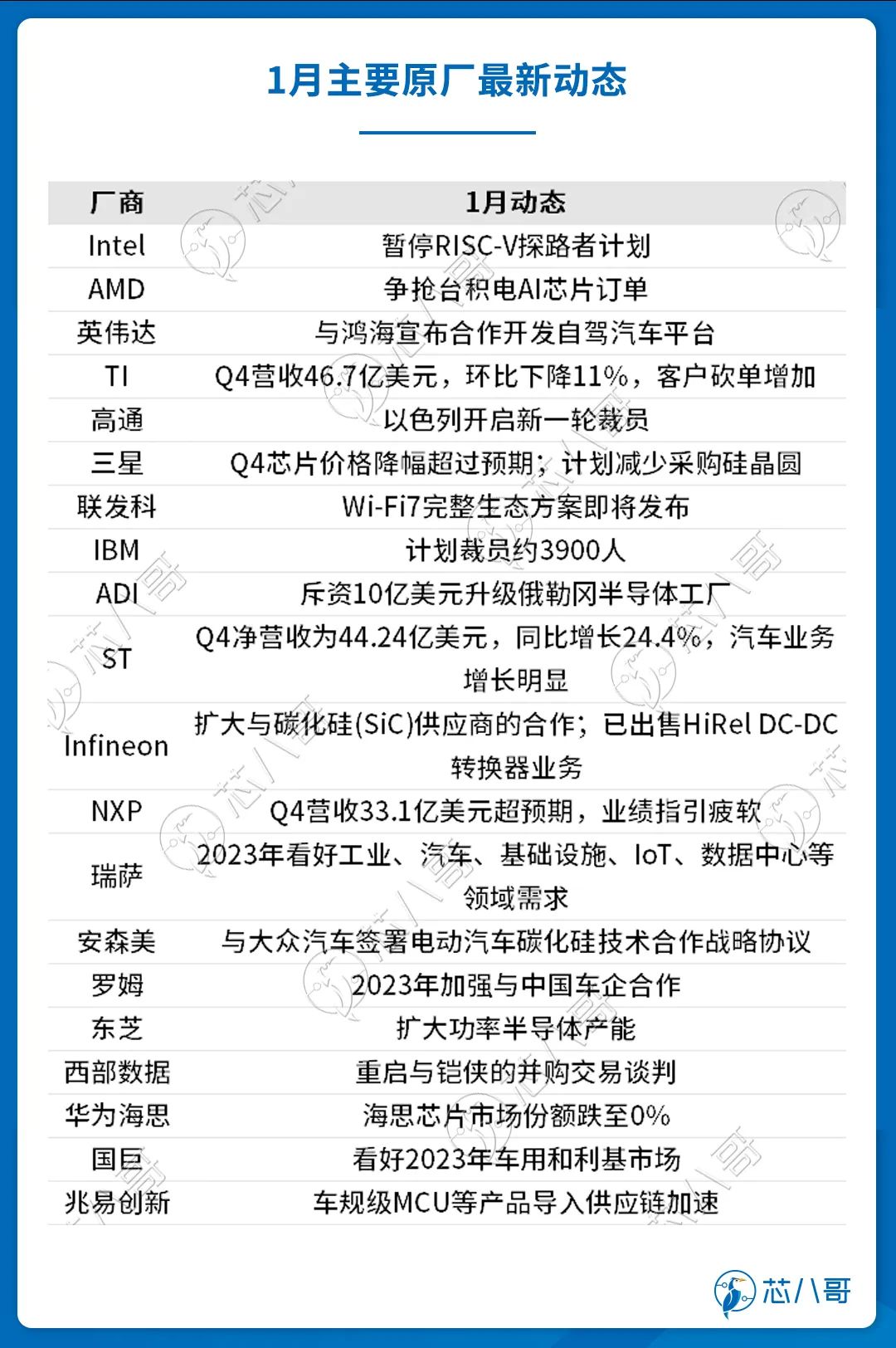

(2)原厂

1月,头部厂商持续看好新能源汽车、工业等领域需求,内部调整布局提速。

资料来源:芯八哥整理

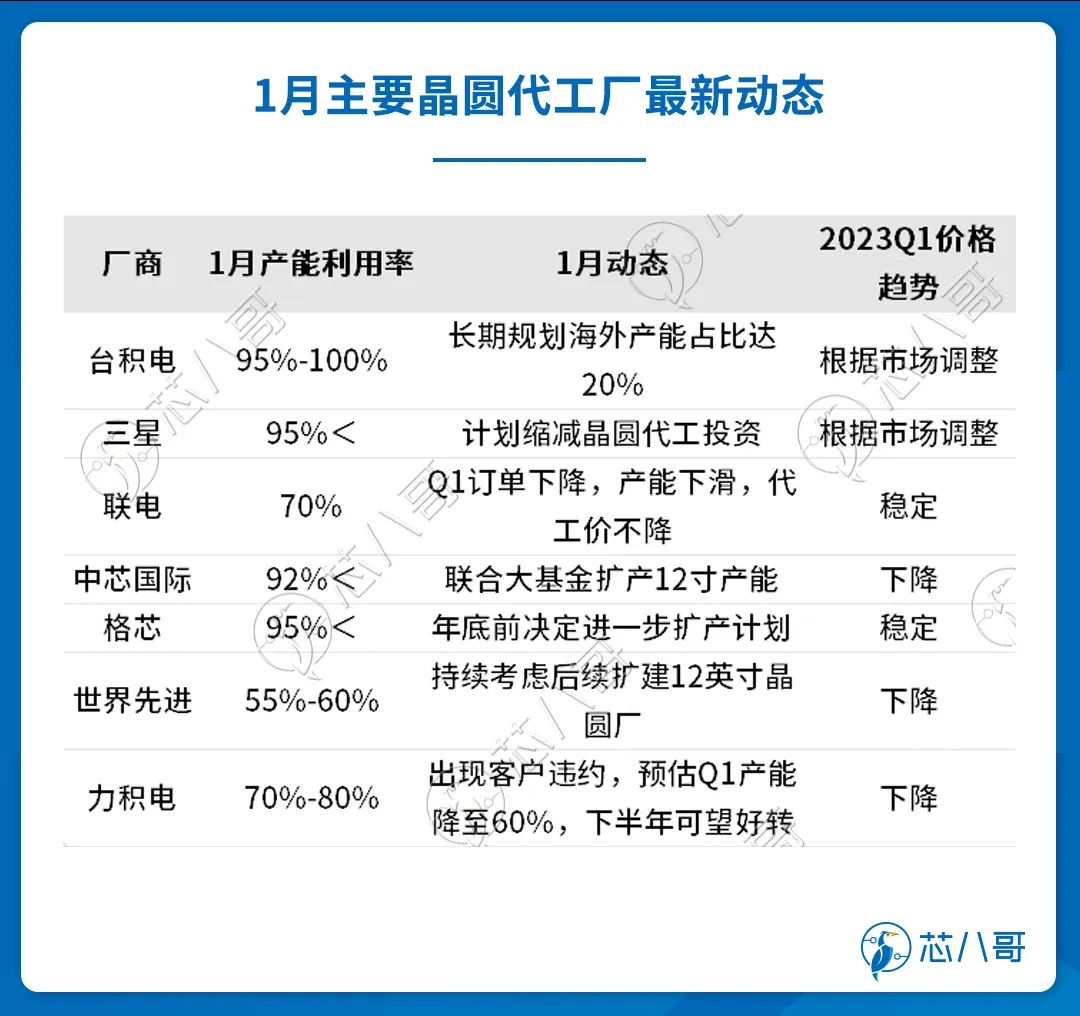

(3)晶圆代工

1月,受终端订单需求影响,晶圆代工产能加速下滑。

资料来源:芯八哥整理

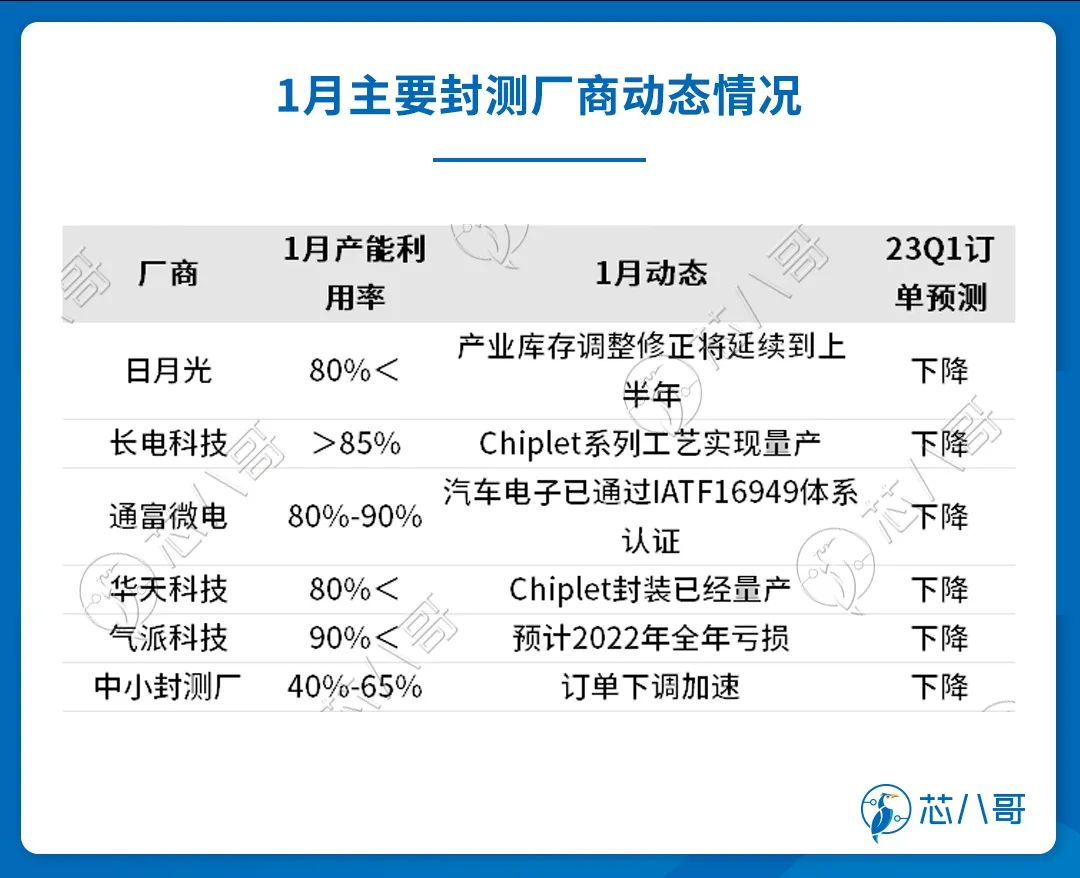

(4)封装测试

1月,头部厂商Chiplet封装技术已进入加速量产期。

资料来源:芯八哥整理

2、分销商

1月,2022年头部分销营收创新高,业内预期2023下半年行业库存去化完成。

资料来源:芯八哥整理

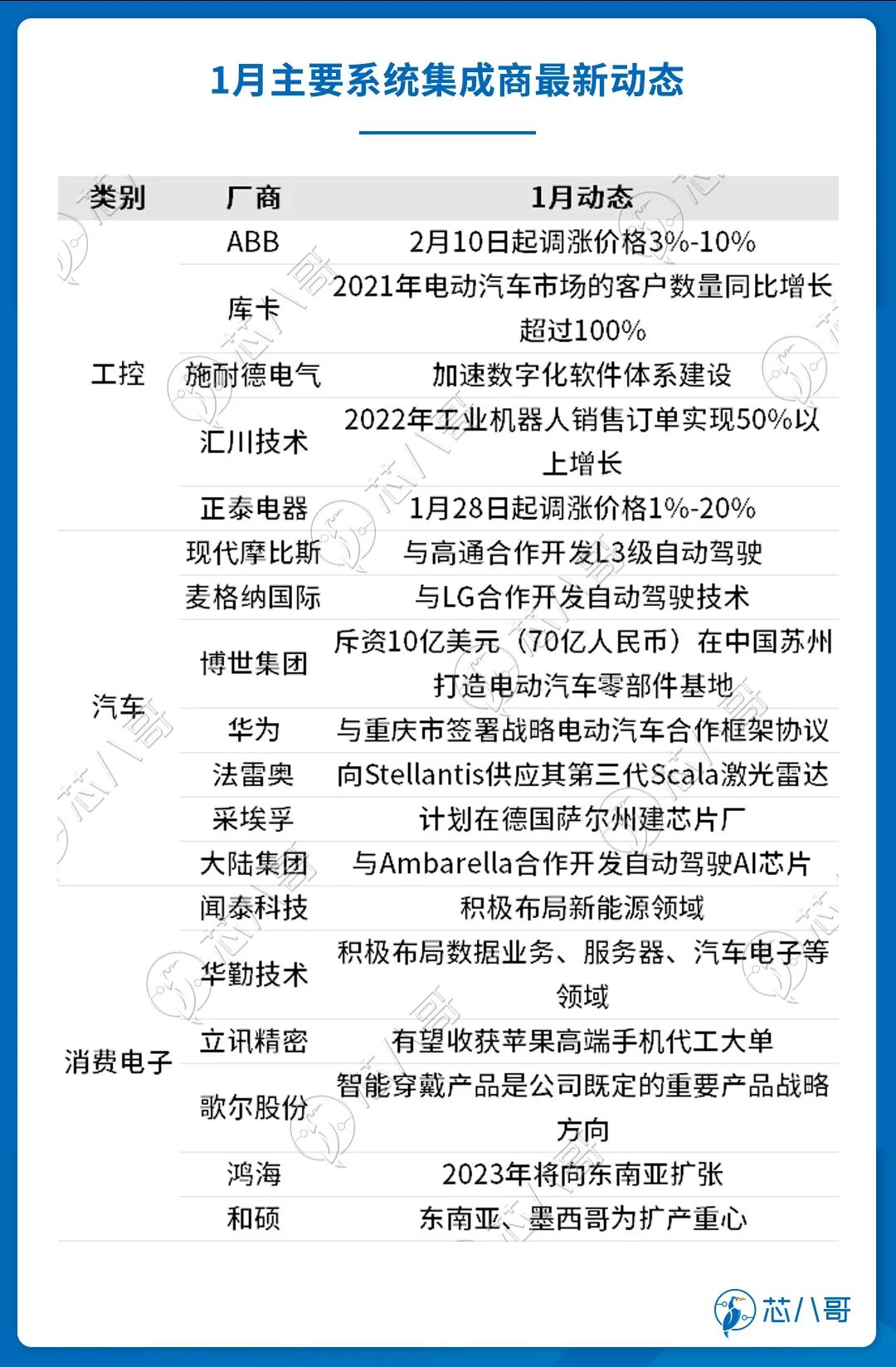

3、系统集成

1月,工控开启新一轮涨价潮,传统汽车tier1加速向自动驾驶转型,消费电子厂商海外布局提速。

资料来源:芯八哥整理

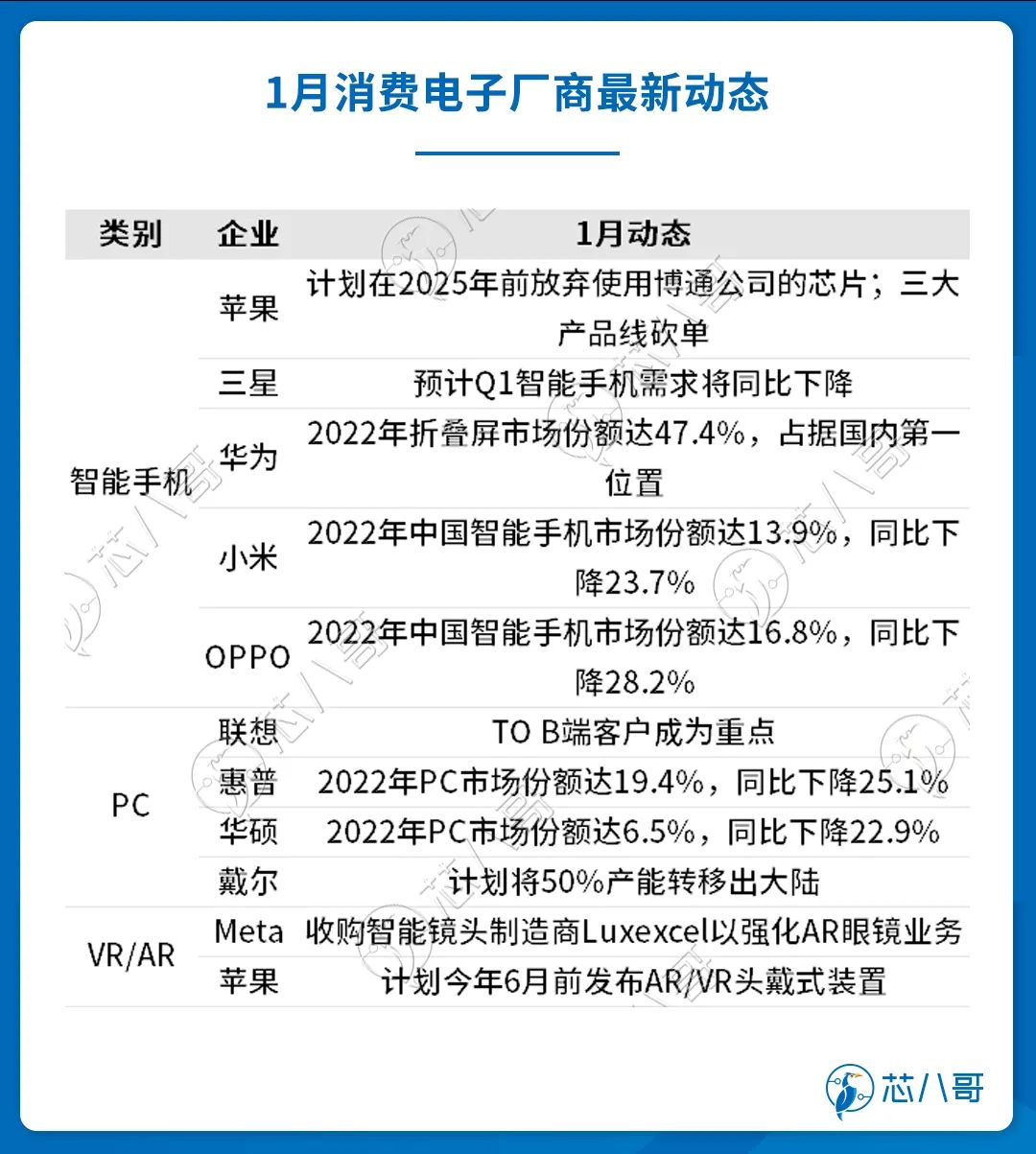

4、终端应用

(1)消费电子

2022年全球智能手机及PC出货量均创下历史新低,需求持续低迷,预计023Q1供应链仍维低位。

资料来源:芯八哥整理

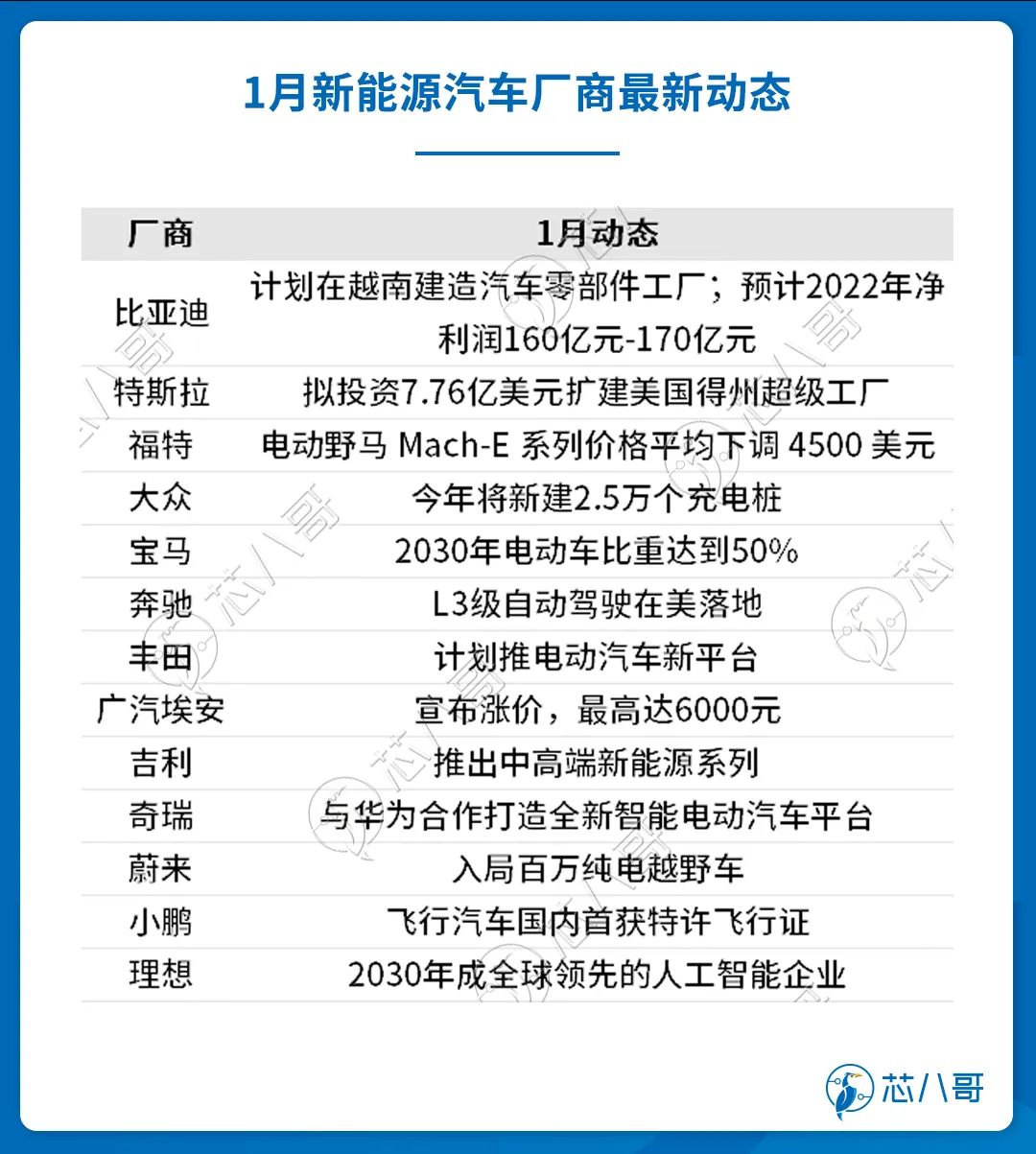

(2)新能源汽车

2022年我国新能源汽车持续爆发式增长,根据中国汽车工业协会预计,2023年中国新能源汽车销量有望超过900万辆,供应链上下游维持高景气度。

资料来源:芯八哥整理

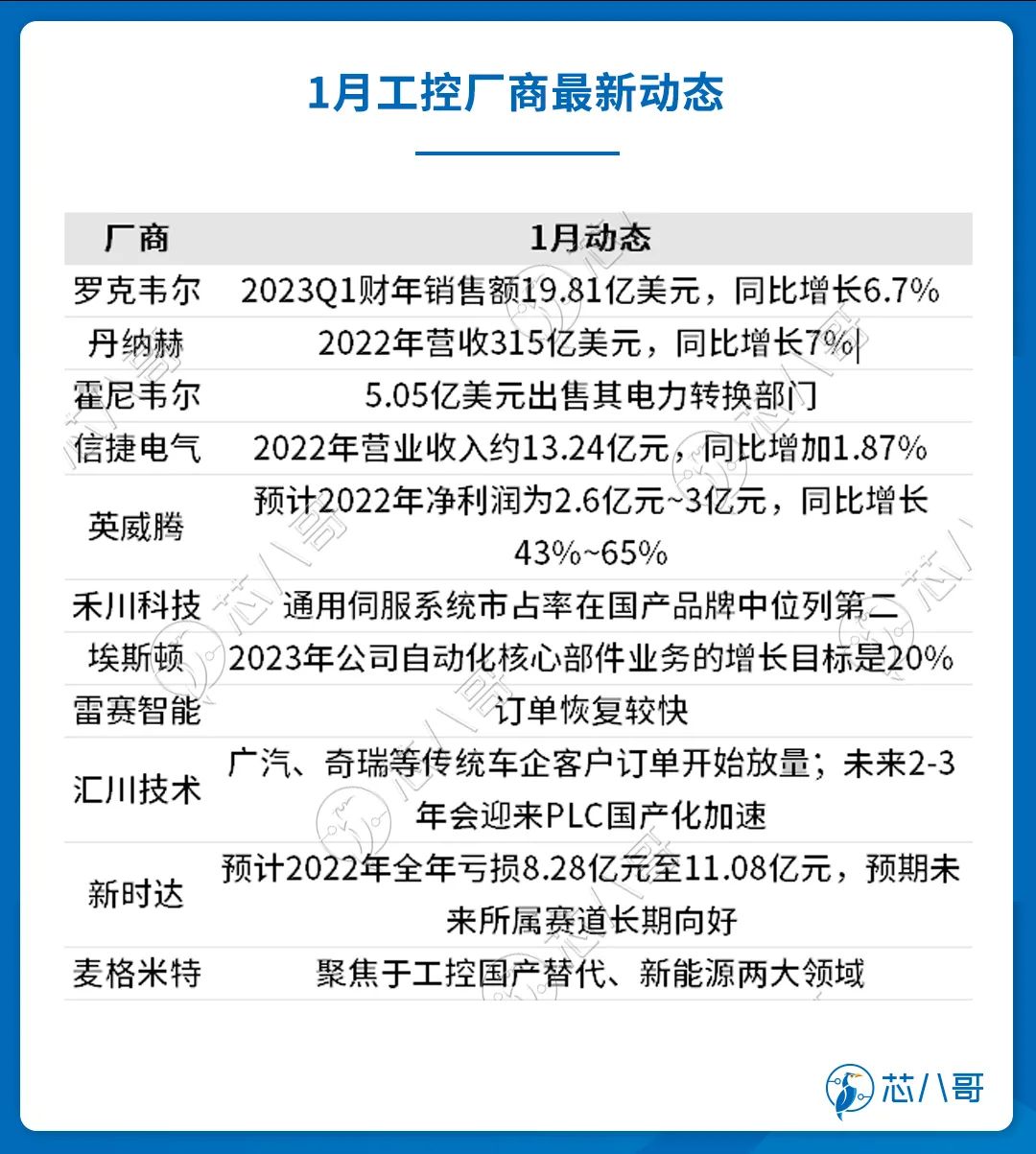

(3)工控

1月,各厂商2022年业绩显示,行业整体需求维持较高景气度,2023年需求前景看好。

资料来源:芯八哥整理

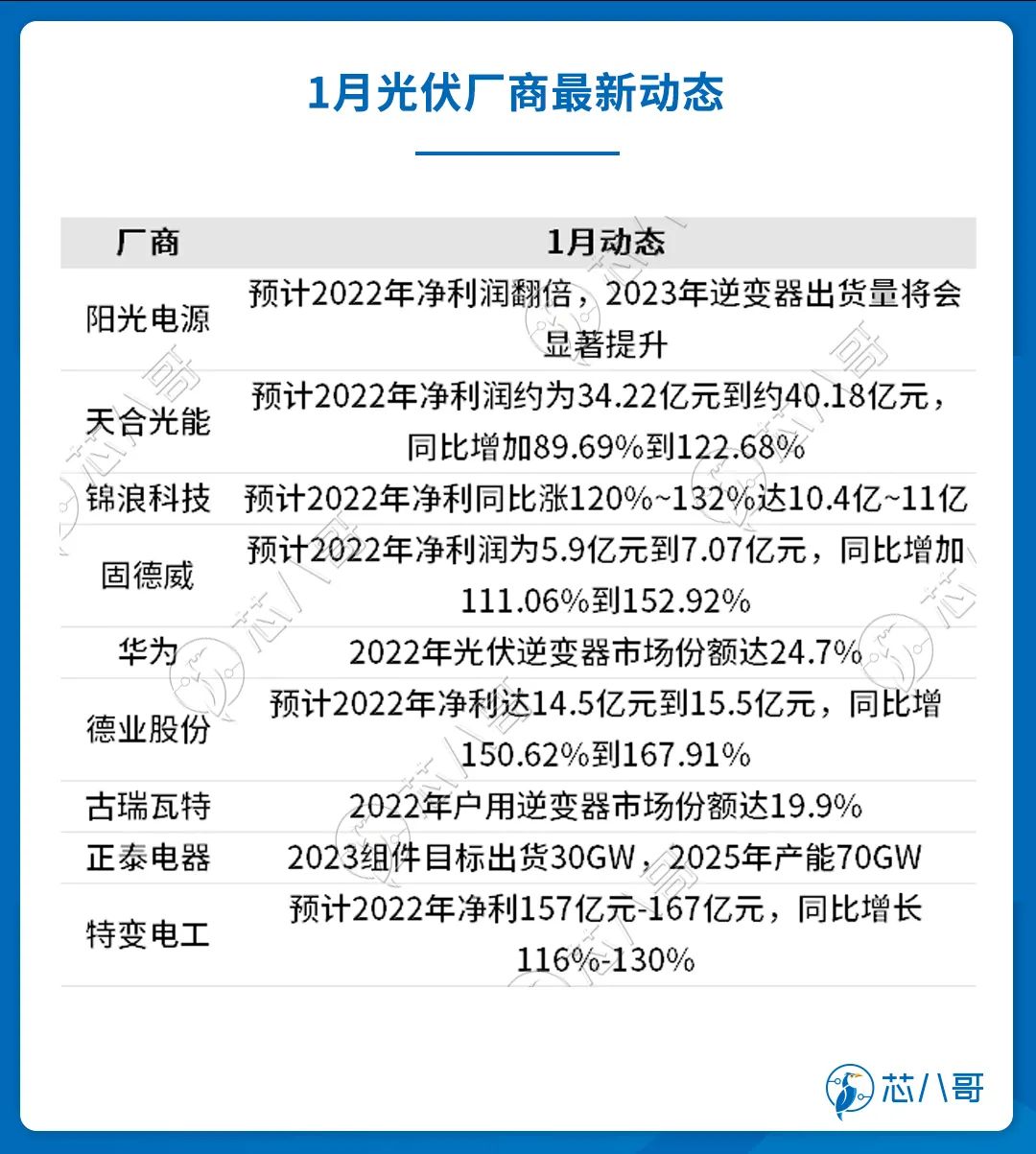

(4)光伏

2022年,在光伏市场需求大幅度上涨背景下,厂商业绩超预期。

资料来源:芯八哥整理

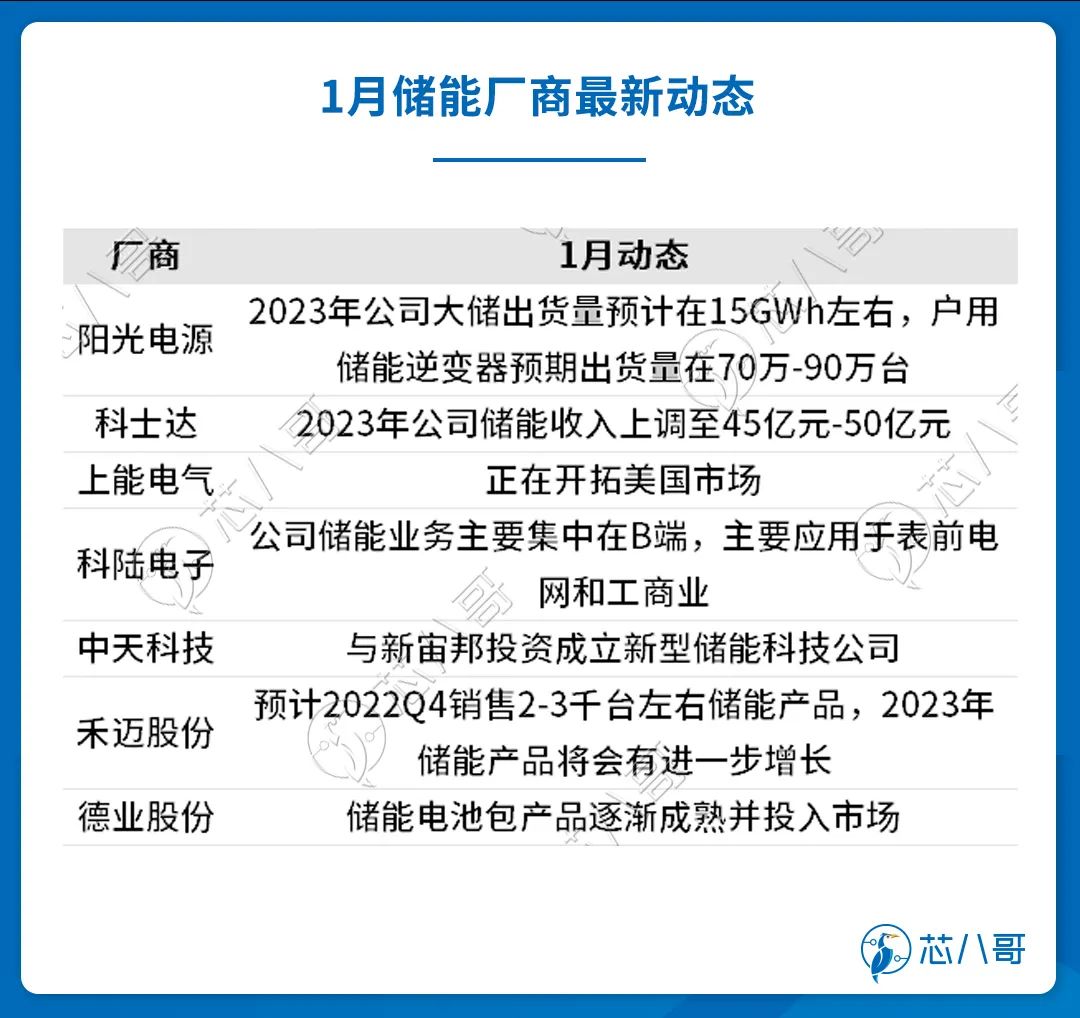

(5)储能

2023年,储能有望成为新能源领域新的增长点,碳酸锂价格下降有望打开储能市场空间。

资料来源:芯八哥整理

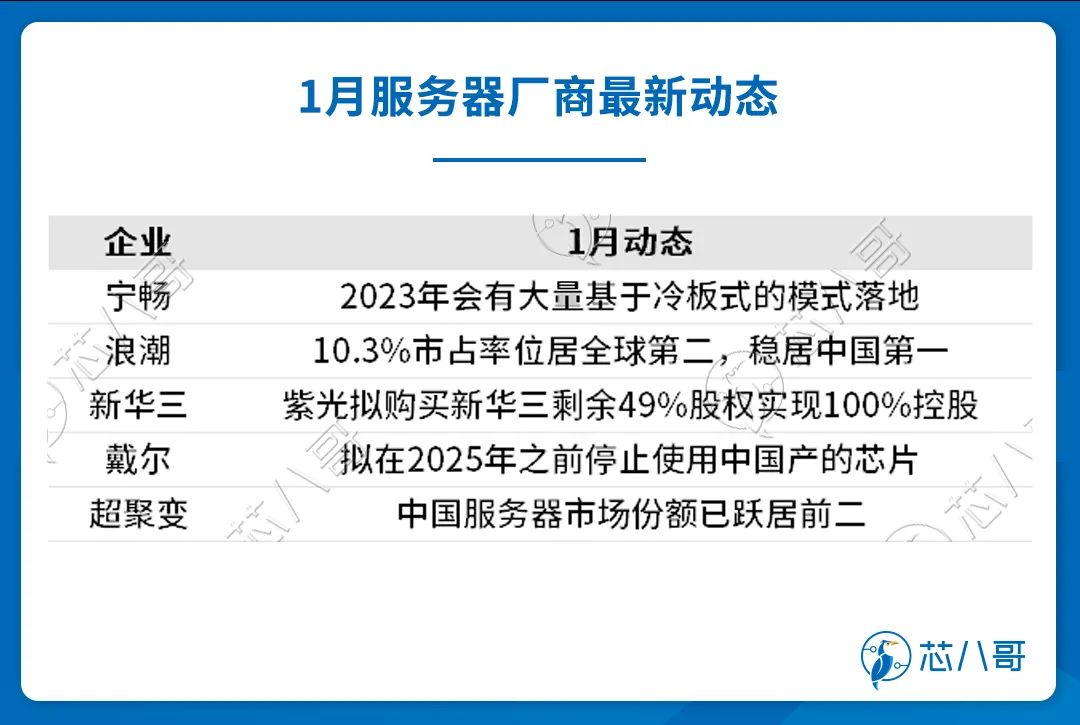

(6)服务器

展望2023年,全球服务器市场出货量和销售额均呈现增长趋势。

资料来源:芯八哥整理

分销与采购机遇及风险

1、机遇

(1)发展迅猛,中国汽车ADAS摄像头规模可达250亿元

车载摄像头作为自动驾驶感知层基础且重要的传感器,市场规模、技术趋势的变化与自动驾驶发展息息相关。自动驾驶飞速发展带动摄像头需求,根据现阶段自动驾驶渗透率及每辆车平均搭载的摄像头数目测算,预计2025年中国乘用车ADAS摄像头市场规模可达250亿元。关注重点厂商包括博世、法雷奥及TTE、德赛西威等。

(2)触底反弹,驱动IC下半年市场回温

随著电视、监视器等市场库存调整陆续步入尾声,面板驱动IC库存调整情况也朝正面发展,通路库存应已降至8~10周的正常水位,产业走过低潮。业内相关企业Q1营收触底,预期下半年市场开始回温。关注重点厂商三星、Magna、瑞鼎及集创北方等。

2、风险

(1)前途迷茫,AR/VR设备2022年出货量下滑12%

受元宇宙概念的推动,2021年AR/VR头显市场继2016年后迎来爆发,2022年各厂商相继发布了各自的头显新品。但全球AR/VR头显出货量并没有想象的乐观,2022年全球VR和AR可穿戴设备的出货量下降了12%以上,仅960万台,终端需求短期内维持谨慎。关注其中重点厂商Meta、华为及歌尔股份等。

(2)跌势难挡,三星芯片部门Q4利润骤降90%

三星电子作为全球最大的存储芯片制造商,由于库存增加和供应过剩,存储芯片的价格出现两位数的下滑,2022Q4公司芯片业务利润暴跌逾90%。三星预计短期内下游客户对存储芯片仍维持消化库存的立场,下半年有望得到恢复。关注其中重点厂商三星、SK海力士、镁光和长鑫、长江存储等。

小结

1月,行业库存去化加速,Q1将进入被动去库存阶段,预计Q3终端需求有望逐步恢复,库存压力缓解。