又一传感器龙头将上市:南京高华科创板IPO,拟募资超6亿元

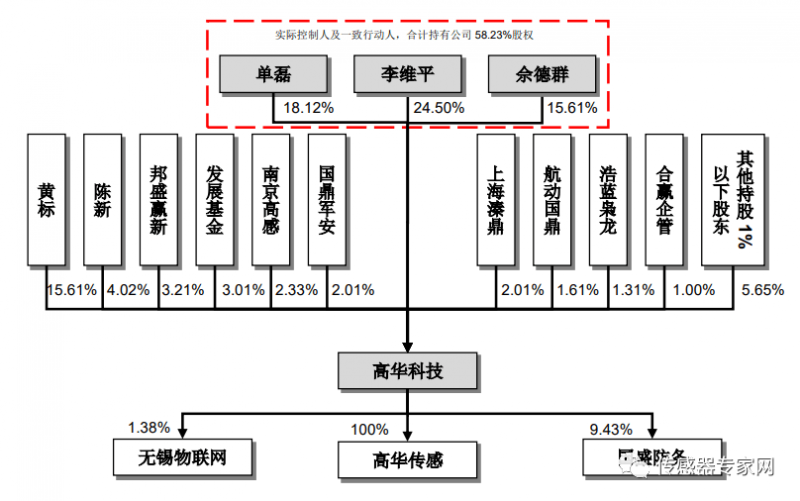

近日,南京高华科技股份有限公司(下称“南京高华”),向上交所科创板递交上市申请,获受理,这是近期众多国产传感器龙头奔赴资本市场之一。

南京高华是中国具有影响力的传感器企业,以研制高可靠MEMS类传感器、惯性测量单元(IMU)、智能传感器,及工业互联网系统工程为主导的国家级高新技术企业。

南京高华拥有江苏省高性能MEMS惯性传感器工程研究中心、江苏省企业技术中心、江苏省企业研究生工作站、南京市MEMS传感工程技术研究中心、南京市MEMS智能装置传感技术研究中心,与北京大学微米纳米加工技术国家级实验室共建传感器技术联合实验室,中国宝武战略合作伙伴,中国电子学会会员单位,中国敏感器件协会理事单位,铁道机车与动车理事会理事单位等。

图片来源:上交所官网

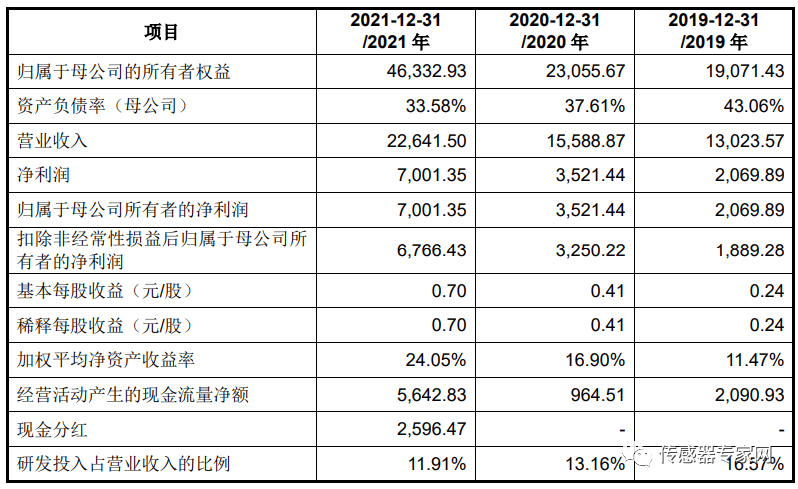

图片来源:公司招股书

高华科技坦言公司存在以下风险: