兆易创新:MCU只是个“过渡故事”

A股市场向来热衷炒作预期。投资者乐于为概念买单,愿意给一家公司提前多年的估值。国产半导体设计龙头兆易创新(SH:603986),就曾是一个被预期打满的例子。

2020年初,兆易创新市值一度突破1200亿。然而19年和20年,它才只有25亿和38亿营收。过度估值的结果就是,当抱团瓦解,两年之内兆易创新股价经历三次大起大落。

图片:兆易创新刚到千亿市值,到如今 来源:雪球

当下,作为A股闪存设计龙头的兆易创新,再一次试图向千亿市值发起了冲击。这一次,它有什么新故事吗?

01 基本面往事

要想看清楚兆易创新的新故事,看清公司的核心能力,我们还得从发展的历史上来把握。

2005年,从海外归来的朱一明带着一份名为“超高速静态随机存储技术”的神秘专利回国创业,创立了兆易创新的前身——芯技佳易。这个技术是用于SRAM的设计图,SRAM是一种高速缓存芯片,作用功能有点类似今天我们说的内存条(DRAM)。

在当时,最流行的SRAM设计需要6个晶体管才能实现功能,而朱一明手上这份专利,只需要两个。这就意味着他们的方案可以将成本缩小三分之二。

很快,市场开始用行动认可了这份不同寻常的芯片图纸的价值。成立不到半年,瑞芯微(SH:603893)给了芯技佳易一笔10万元订单,用于SRAM IP的授权。瑞芯微当时看中的就是新型SRAMIP低功耗及低成本的优势。

图片:经典6-TSRAM的设计中需要6个晶体管来源:网络

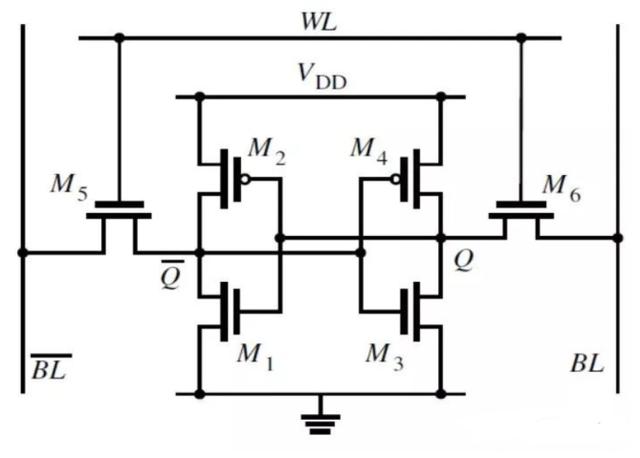

虽然手握SRAM产品获得了第一桶金,但芯技佳易却把未来的方向定在了NOR FLASH。选择NOR方向,一方面是因为该芯片用途广泛且不容易被替代;另一个原因则可能是因为NOR FLASH的电气原理与SRAM有些相似。

NOR FLASH芯片主要应用在手机、PC、DVD、网络设备及物联网设备等领域。特点是容量较小、读取速度快、静态功耗低、数据存储可靠。相较于SRAM,市场规模也要大得多,不过当时几乎没有国产厂商涉足。

2008年5月,芯技佳易推出了国内第一款8M SPI NOR Flash芯片。

很快,在中国一枝独秀的芯技佳易很快引来的国外公司的注意。美国ISSI储存公司提出想要以1000万美元收购。而另一家NOR FLASH巨头,飞索半导体喊了更高的价格。但朱一明都拒绝了。

2010年,公司512K~32M容量芯片产品全部实现量产,公司存储类产品销售约1亿颗。同年公司改名为兆易创新。

2011年,兆易创新64M~128M容量芯片产品实现量产,同时将工艺节点水平提升至90nm。2012年,成功将工艺节点水平提升至65nm。2013年,公司65nm的产品开始大规模销售,存储类产品销售约8.1亿颗,累计出货超17亿颗。

图:NORFLASH和一种2-TSRAM设计原理;来源:网络

2013年,存储芯片大获成功之后,兆易创新盯上了SPI NAND FLASH和MCU,进行再一次的闪存外延扩张。NAND FLASH的原理其实就是把在NOR FLASH上并联排布的晶体管重新按照串联的方式组合,从而实现更大的存储空间。

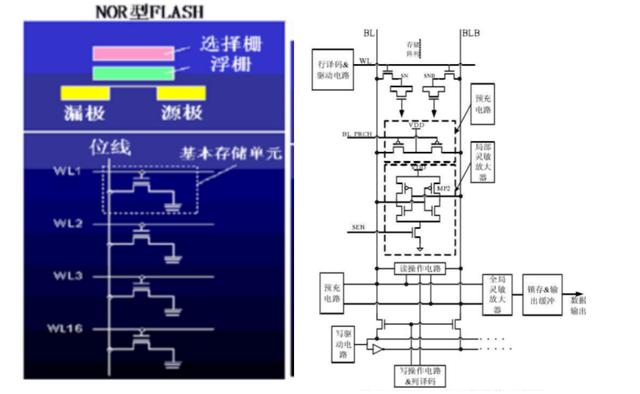

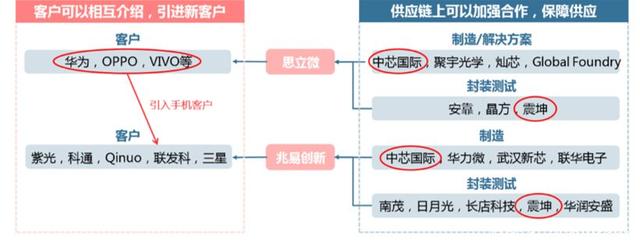

而MCU类似电脑,做的是输入命令-进行运算-输出命令。MCU的使用可以实现控制模块的小型化,而为了能够快速执行命令,MCU的结构中就包含CPU内核和闪存模块。

恰巧当时ARM cortex-M系列的推出,直接拉低了兆易创新进入32位MCU领域的门槛。截止至2021年度,公司MCU已实现24.5亿元营收,对应66%的毛利。

图:MCU原理图,来源:方正证券

2016年,兆易创新登陆A股。但IPO仅仅20天之后就因为重大重组停牌——兆易创新想要拿下当初想要收购他们的ISSI,希望吞并下DRAM的产品能力。但事与愿违的是,准备了一年之后,ISSI最终被北京君正(SZ:300223)收入囊中。

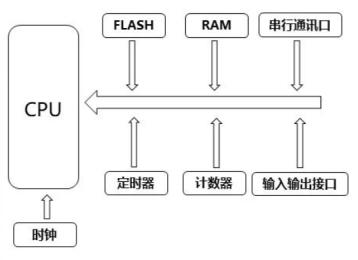

第一次收购失败不到3个月后,兆易创新又因重大资产重组事项而停牌,此次收购标的是上海思立微。思立微主要是做指纹识别传感器产品,今天我们熟悉的手机屏下指纹识别如OPPO、华为就是采用的思立微的方案。思立微在当时触控芯片全球占比第四,指纹识别全球占比第三。

收购思立微可以兆易创新可以获得人机交互领域的核心技术和产品,在已有的微控制器MCU、存储器基础上,补齐人机交互技术和产品,推进“存储+MCU+传感器”产业协同。2021年,兆易创新在传感器业务的营收为5.46亿元,对应24%的毛利。

图:兆易创新与思立微的协同效应;来源:中信建投

兆易创新热望DRAM的版图,并没有完全押注在ISSI的收购上——2017年10月,公司宣布与合肥市产业投资控股(集团)有限公司签署了《关于存储器研发项目之合作协议》,将开展19nm制程工艺存储器(含DRAM等)的研发项目,预算约为180亿元人民币。

整个项目通过合肥长鑫、长鑫存储、睿力集成三个运营主体进行。为了确保项目的顺利进行,朱一明甚至跑到长鑫做起了董事长。至此,兆易创新完成了存储器领域的全面布局。

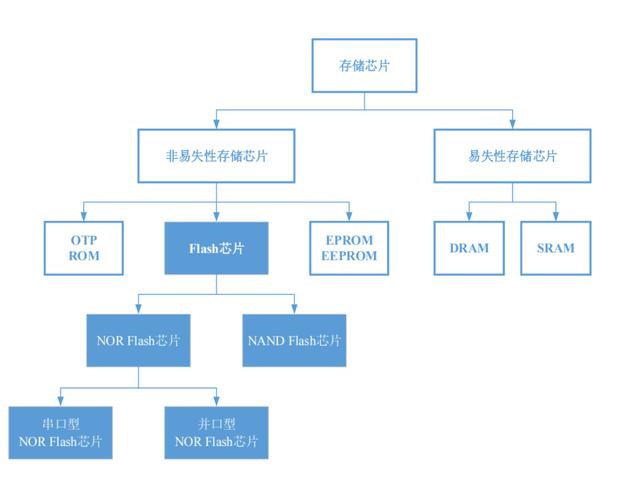

图:存储器分类;来源:兆易创新招股书

从发展历程来看,不难发现,兆易创新的存储版图都是围绕着闪存这项技术而布局。从最开始的SRAM到FLASH,然后推出MCU,再到为了整合客户和生产商吞并指纹传感器,以及如今开始量产的DRAM,是一个“1到N”的行业落地案例。

得益于前瞻性的战略布局以及应对市场供需变化的快速反应能力,2021年兆易创新实现了经营业绩高速成长。2021年公司实现营业收入85.10亿元,比2020年同期增长89.25%,归属于上市公司股东的净利润23.37亿元,比2020年同期增长165.33%。

02 传统业务低调发育

对于兆易创新来说,其目前将自己的披露产品线划分为传感器、存储芯片和微控制器。其中传感器这部分是通过思立微来达成,这部分的营收占比只有6%且毛利较低,故暂时不考虑该业务放量增长的可能性。

故而,我们将从兆易创新的存储芯片和微控制器来入手,看看它的未来增长空间。

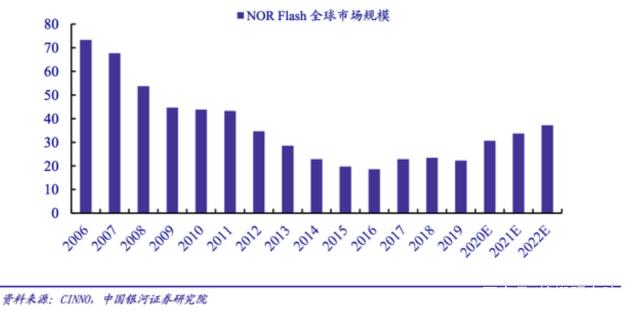

首先是存储芯片。NOR FLASH这块,兆易创新近几年来稳居世界第三的位置。根据IC Insights预测,2021年全球NOR Flash市场规模约占整个存储市场的2%(约31亿美元),兆易创新目前对应市占率为17.8%。营收虽高,但这NORFLASH这块基本大局已定,市场空间有限且主要玩家目前相对稳定(CR3约为75%)。

这是因为NORFLASH虽然具备不可替代性,但其市场空间过小。整体增速水平几乎和存储整体市场保持一致,在10%左右。市场增量空间有限,并且入局壁垒相对不高并且具有理论制程上的限制,没办法提升制程进行更新迭代。

近年来,存储巨头们纷纷在放弃或者减产这部分产品,就是因为NORFLASH属于这种“一眼能看到底的业务”。

图:NOR FLASH市场规模 ;来源:银河证券

然后是存储芯片的DRAM。2021年,兆易创新的存储芯片整体营收位54.51亿元。假设21年兆易创新NORFLASH市占率保持不变。可以得到兆易创新在除了NOR FLASH以外的部分总营收约为17.8亿元。有趣的是,根据公开资料显示,兆易创新不仅与长鑫合作开发DRAM,同时也为长鑫进行分销。

在21年2月,兆易创新和长鑫签订了一笔总价值3亿美元的采购订单,截止到11月,该订单已执行金额为1.89亿美元。其中代销采购金额为1.59亿美元,自研产品的采买仅为0.3亿美元。在DRAM产品端,官网现实公司目前只有4GB ddr4能够量产,而用途更加广泛的ddr3l系列仍处于样品阶段。

兆易创新DRAM产品的现状其实说明的是,公司要想以其获得高营收增速,还得往后稍稍。

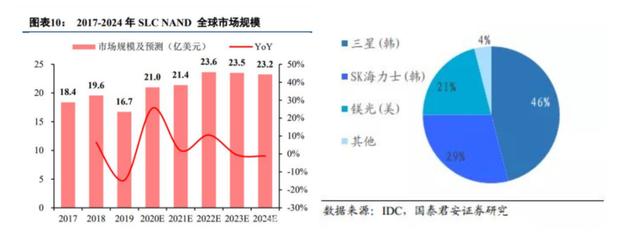

最后是存储芯片的NAND FLASH。如果兆易创新在自研DRAM的销售上,符合公司预期的最低30%毛利。假设代销的DRAM产品按照原价售出的话,兆易创新在NAND FLASH的营收最多5.2亿元,占存储芯片总收入的10%左右。兆易创新主要做的是SLC NAND FLASH,这部分市场占总体NAND FLASH市场只有2%左右。

而这部分市场未来增速同样不会很高,大概只有个位数的样子。从逻辑上来看,除非兆易创新能够实现当年其在NORFLASH上遇到的大厂纷纷退出的千载难逢的时机,不然兆易创新很难获取更多的市场份额。不过就算真的出现这种情况,当前国内玩家如普冉股份(SH:688766)、东芯股份(SH:688110)也会挑起更激烈的竞争。

那也就是说,如果只看存储芯片本身的话,NOR FLASH、NAND FLASH增长缓慢,而DRAM这边又还不成气候。兆易创新近几年想要创造新的增长曲线是否就只能指望MCU了?

03 新故事仍处过渡期

兆易创新MCU产品已经成为业绩增长最快的产品线,2021年实现营业收入24.56亿元,同比增长225.36%。

MCU突然增长背后的逻辑其实很简单:

首先是MCU这个行业本来就很景气。今年3月,IC Insights表示供应紧张的市场导致MCU在2021年的平均售价上涨10%,达到近25年来最大上涨。这边, MCU销售额随着2021年经济复苏增长23%。IC Insights预计,2022年全球MCU销售额预计还将再增长10%。

图片:中国MCU市场预测情况 来源:长江证券

显然,智能汽车对于兆易创新来说是一个非常好的切入口。

一是因为,近年来兴起的汽车电动化为MCU拓展了增量空间。根据IC Insights数据,2020年全球车规级MCU市场规模为61亿美元,预计2025年有希望达到116亿美元。兆易创新的MCU产品适量非常多,在21年总数超过354款,其中以工业用途居多。

工业MCU和车规级MCU具有很多类似的要求,例如适应温度、抗干扰能力、质量过硬等等。这就使得兆易创新的MCU在很多层面上比起新晋竞争者更加容易合规。3月24日,兆易创新的第一颗车规级MCU产品已流片并进入客户送样测试阶段,预计2022年中左右实现量产。

二是因为,汽车的智能化未来会更加需要存储芯片,届时结合兆易创新的MCU会形成协同效应。

首先,智能座舱应用将产生大量的数据交互。车载存储市场以DRAM和NAND为主,占比约为57%和23%。在中端车型中,2~4G DRAM和32~64G NAND FLASH这样的搭配比较多。

其次,自动驾驶的普及也将推动NAND需求指数级上升。根据美光官网显示,L1/L2级别的自动驾驶需要8G的NAND容量,而L3为256G,到L5的时候需要1T。目前,兆易创新GD5F全系列SPI NAND Flash已通过AEC-Q100车规级认证。

最后,依托MCU兆易创新可以开拓更多芯片类型,再次实现公司“1到N”业务布局模式。例如兆易创新顺着MCU“摸向”了模拟芯片。例如GD 30 PMU产品线,主要做的是电源管理芯片。目前,公司模拟芯片可以做到耳机充电盒管理、电机驱动、锂电池充放电管理。

不过特别需要注意的是,MCU并非芯片领域的高精尖板块,容易形成产能拥挤进而成为竞争蓝海。故而总体来说,MCU只是兆易创新这个老龙头的过渡选项,未来如何在存储领域做强做大仍是它的主逻辑。