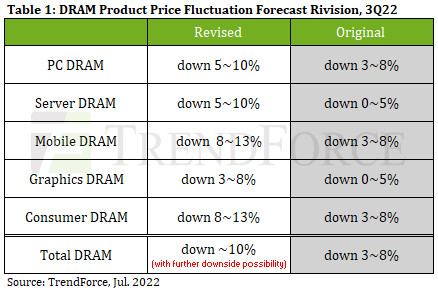

TrendForce:供应商有意放任2022年3季度DRAM下跌近10%

(图 via Crucial)

若走到这一步,2022 年 3 季度的 DRAM 价格走势,或从之前预期的环比 3~8%、放大至近 10% 。若企业争抢引发价格战,降幅更是有望超过 10% 。

据悉,目前 PC OEM 的出货前景在持续下调,平均 DRAM 库存水平在 2 个月多。除非有巨大的价格激励,否则客户很难有迫切的采购需求。

一方面,得益于先进的 1Z / 1 Alpha 工艺的不断采用,3Q22 的供应量也将持续增加。

另一方面,过高定价限制了 DDR5 的渗透率、DDR4 的产量也无法有效降低。

不过 3Q22 的 PC DRAM 价格跌幅,已经被修正为 5~10% 。

此外目前客户手头的服务器 DRAM 库存消化需要 7~8 周,随着卖家的库存压力增加,DRAM 价格难免持续下跌。

(来自:TrendForce)

随着先进制造工艺的动态进步、以及终端消费产品的持续走弱,服务器 DRAM 已成为唯一有效的销售渠道。

如果制造商愿意给出更具吸引力的报价,客户就更有意愿去商谈批量下订。值得一提的是,韩国厂商已率先商议超过 5% 的季度降幅(5~10%)。

由于经济不景气,智能手机的生产目标在持续下调,且行业对于手机品牌的未来前景也持悲观态度,让厂商在备货时也变得更加保守。

即便如此,愿意积极采用先进工艺的厂商,还是助推了 3Q22 的移动 DRAM 市场增长,让供应商也面临着一些压力。

不过在供需两极分化的大环境下,卖家更愿意提供价格优惠,预计本季度移动 DRAM 降幅或扩大至 8~13% 。

显存方面,今年三季度的预估数据已修订为环比下降 3~8% 。此外电视出货量领跌,网络与工业应用相关的需求也出现了疲软迹象。

DDR3 的价格目前仍处于相对高位,且未来有相当大的降价空间。DDR4 相关应用的库存动能疲软,不排除进一步下探的可能。

最后,随着先进工艺引入,下半年中国大陆与台湾地区的厂商仍将新增产能,预计本季度消费级 DRAM 价格跌幅或加深至 8~13% 。