两家半导体企业IPO突遭中止!

6月29日,最新消息显示,多家公司科创板IPO进程中止,其中涉及到2家半导体公司,分别为甬矽电子(宁波)股份有限公司,上海伟测半导体科技股份有限公司。值得注意的是甬矽电子、上海伟测半导体保荐机构均为平安证券。

甬矽电子

此前,甬矽电子曾在2021年9月30日,因发行上市申请文件中记载的财务资料已过有效期而被中止发行上市审核;公司在2021年11月2日消除中止审核情形后,恢复发行上市审核进程;但在2022年3月31日,甬矽电子再次被中止IPO发行,原因是上市申请文件中记载的财务资料已过有效期,需要补充提交;在今年4月21日完成补充提交财务资料后,再度恢复了发行上市审核进程。

(源自上交所官网)

此次甬矽电子被中止发行注册程序,原因是其IPO保荐机构——平安证券被中国证监会暂停了保荐机构资格。

在甬矽电子公布的招股书中显示,甬矽电子2017年11月设立,公司从成立之初即聚焦集成电路封测业务中的先进封装领域,客户导入均以先进封装业务为导向。报告期内,公司全部产品均为中高端先进封装形式,封装产品主要包括“高密度细间距凸点倒装产品(FC类产品)、系统级封装产品(SiP)、扁平无引脚封装产品(QFN/DFN)、微机电系统传感器(MEMS)”4大类别,下辖9种主要封装形式,共计超过1,900个量产品种。

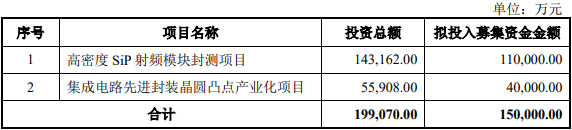

本次甬矽电子IPO拟募资15亿元,主要用于高密度 SiP 射频模块封测项目、集成电路先进封装晶圆凸点产业化项目。招股书显示,2018年至2020年,甬矽电子实现营业收入分别为3,854.43万元、36,577.17万元和74,800.55万元,同期归属于母公司所有者的净利润分别为-3,904.73万元、-3,960.39万元和2,785.14万元。

(源自公司招股书)

2021年,公司营业收入为205,461.52万元,较2020年增长174.68%;归属于母公司所有者的净利润和扣除非经常性损益后归属于母公司所有者的净利润分别为32,207.49万元和29,258.07万元,较2020年分别增长1056.41%和1621.97%。

目前,甬矽电子已经与联发科、北京君正、鑫创科技、深圳飞骧、翱捷科技、锐石创芯、韦尔股份、唯捷创芯、昂瑞微、恒玄科技、晶晨股份、富瀚微、全志科技、汇顶科技、厦门星宸等行业内知名IC设计企业建立了稳定的合作关系。

截至2021年5月15日,公司共取得已授权发明专利55项,其中39项为已经形成主营业务收入的专利。发行人现已形成了高密度细间距凸点倒装技术、高密度模块(SiP)封装技术、高功率高散热运算芯片封装技术等特色工艺,尤其在射频领域特别是射频PA、FEM模块产品封装技术能力已经达到较高水平。

值得关注的是,甬矽电子上会前曾遭举报,其中包含长电科技在本事项中的主要质疑包括主要包括:(一)发行人产品侵犯其技术秘密;(二)相关人员违反保密义务,披露或使用其员工信息、客户信息等经营秘密。

甬矽电子也在《首次公开发行股票并在科创板上市申请的举报信相关内容的自查报告》中,回复了此前长电科技对甬矽电子的举报,此举导致甬矽电子的上市一度被暂停。

发审会上,上交所要求甬矽电子代表说明发行人与长电科技的不正当竞争之诉和劳动合同仲裁案件审理的最新进展情况;若长电科技胜诉,是否会对相关员工在发行人的任职以及发行人的研发工作和持续经营构成不利影响。

同时要求甬矽电子代表说明:(1)发行人的技术来源,是否存在其他纠纷或潜在纠纷;(2)与同行业长电科技、华天科技、通富微电相比,发行人核心技术的先进性;(3)长电科技针对发行人5项发明专利向国家知识产权局发起的无效宣告请求的最新进展情况。

此外,上交所要求甬矽电子代表说明除在已披露的法律纠纷中提出的诉求外,长电科技是否向发行人、发行人实控人或发行人员工等相关主体提出其他诉求;如有,是否会对发行人产生不利影响,相关信息披露是否充分合理。

上交所发行人代表结合发行人成立时间较短、半导体封装测试企业的典型特征、公司业务经营模式等情况,进一步说明其报告期内收入大幅增长和最近三年(2019—2021年)毛利率高于行业水平的合理性。

最后,上交所要求甬矽电子代表结合发行人股权激励计划或员工持股安排说明发行人历次股权激励计划的实施是否符合科创板发行上市审核问答的相关要求。

今年2月22日甬矽电子通过上市委会议审核通过,同年3月11日科创板IPO提交注册,时隔三个月未迎来注册结果。

伟测半导体

伟测半导体是国内知名的第三方集成电路测试服务企业,主营业务包括晶圆测试、芯片成品测试以及与集成电路测试相关的配套服务。公司测试的晶圆和成品芯片在类型上涵盖CPU、MCU、FPGA、SoC芯片、射频芯片、存储芯片、传感器芯片、功率芯片等芯片种类,在工艺上涵盖6nm、7nm、14nm等先进制程和28nm以上的成熟制程,在晶圆尺寸上涵盖12英寸、8英寸、6英寸等主流产品,在下游应用上包括通讯、计算机、汽车电子、工业控制、消费电子等领域。

据伟测半导体介绍,公司技术实力、服务品质、产能规模获得了行业的高度认可,积累了广泛的客户资源。截至目前,公司客户数量超过200家,客户涵盖芯片设计、制造、封装、IDM等类型的企业,其中不乏紫光展锐、中兴微电子、晶晨半导体、中颖电子、比特大陆、卓胜微、兆易创新、普冉半导体、长电科技、中芯国际、北京君正、安路科技、复旦微电子等国内外知名厂商。

招股书显示,伟测半导体在报告期内的主要财务数据和财务指标如下:

基于经营情况,伟测半导体预计2022年1-6月营业收入及利润情况较去年同期有较大增长,主要系随着公司测试技术实力、服务品质及快速交付能力的大幅提升,产能规模的不断扩张,业务规模也大幅增长。2022年1-6月业绩预计情况如下:

综合看下来,除了上海市新冠疫情对伟测半导体上海本部的物流运输效率产生一定不利影响以外,公司整体经营环境未发生重大变化,公司经营状况良好。

值得注意的是,报告期内,伟测半导体前五大客户带来较大营收占比,集中度较高。2019年-2021年,公司前五大客户的营业收入占公司营业收入的比例分别为42.47%、37.76%和45.22%。若未来公司与下游主要客户合作出现不利变化,或原有客户因市场竞争加剧、宏观经济波动以及自身产品等原因导致市场份额下降,且公司未能及时拓展新客户,则公司将会存在收入增速放缓甚至下降的风险。

在技术先进性上,尽管公司处在半导体的下游测试环节,也持续专注于测试工艺的改进和不同类型芯片测试方案的开发。其技术先进性主要体现在测试方案开发能力强、测试技术水平领先和生产自动化程度高三方面。截至2022年4月末,公司已经取得专利共29项,其中发明专利7项、实用新型22项。发行人在关键测试技术指标如最大同测数、最高测试频率、测试温度的覆盖范围等都达到或接近国际一流企业同级水平,获得了客户的广泛认可。报告期内,公司核心技术应用产生的收入分别为7,500.86万元、15,232.18万元和47,210.65万元。

在研发方面,最近三年公司研发费用分别为1,337.17万元、2,101.40万元和4,774.28万元,最近三年累计研发投入为8,212.85 万元。最近三年累计研发投入占最近三年累计营业收入比例为11.22%。截至2021年12月31日,公司研发人员为176人,公司员工总数为927人,研发人员占当年公司员工总数的比例为18.99%。

小结

值得注意的是,此次甬矽电子和伟测半导体均是因为保荐机构的原因而导致IPO中止,或与12年前的乐视网保荐项目,深圳证监局下发《行政监管措施决定书》,决定对平安证券暂停保荐机构资格三个月一事有关。

当然,“中止”并非“终止”,“中止”是事情中途停止,还可以再继续。在补充有效文件或主动消除中止审核相关情形后,这些企业极大概率是要继续IPO进程的。从市场层面来看,沪深两市今年以来对于IPO企业的审核也更为严谨,并强调“坚持市场化、法治化方向,依法依规开展发行上市审核注册工作,依法公平对待各类企业,确保政策预期稳定。”