碳化硅“上车”,究竟有多“卷”?

如今,碳化硅“上车”已成为新能源汽车产业难以绕开的话题,而这要归功于搭载意法半导体碳化硅器件的特斯拉Model 3的问世,使诸多半导体企业在碳化硅上“卷”了起来。

2021年9月,特斯拉宣布旗舰车型Model 3将搭载意法半导体的碳化硅功率器件,此举奠定了碳化硅“上车”的里程碑。意法半导体作为第一个吃螃蟹的占尽先机,成为当前碳化硅功率器件市场的主要玩家。

汽车功率半导体领域龙头老大英飞凌,凭借其广阔的车企朋友圈,抢下大量碳化硅功率器件订单,已成为意法半导体的头号劲敌。Wolfspeed、罗姆、安森美等“后起之秀”同样虎视眈眈,觊觎着这块大蛋糕。碳化硅功率器件“上车”之争已战火纷飞。

敢吃螃蟹的意法半导体

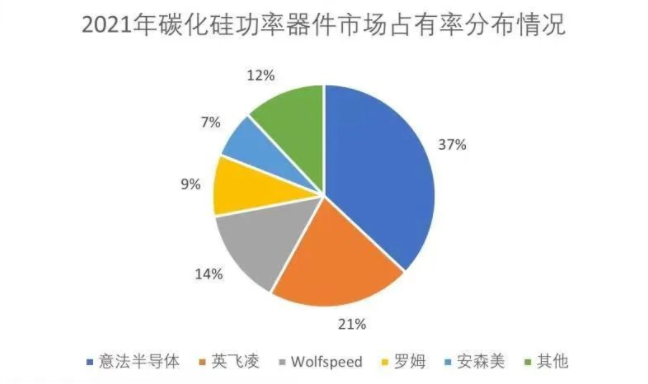

据Yole数据显示,意法半导体2021年碳化硅的市占率为37%,全球排名第一。意法半导体之所以能够到达碳化硅功率市场“一哥”的地位,就不得不提到其与特斯拉的天作之合了。

数据来源:Yole

在自动驾驶刚刚兴起之时,意法半导体相比老对手英伟达、英特尔和瑞萨而言,完全不在一个量级,在汽车功率半导体领域也比不过老对手英飞凌。此时的意法半导体急需一条出路,使其能够在前景大好的新能源汽车市场中占有一席之地。

正当所有新能源汽车供应链上厂商都将注意力放在电机和电池的攻坚克难时,意法半导体对碳化硅多年的研究终于派上了用场。经过无数次的实验和检测,他们的碳化硅功率器件成功达到了车规级。此刻,意法半导体意识到,碳化硅器件是他们打入新能源汽车市场的绝佳机遇。

当务之急是找到愿意尝试的车企合作。毕竟碳化硅上车还未开先河,对于车企来说,安全永远是第一位的,大多数车企对于更换器件或器件供应商都十分谨慎。而且碳化硅功率器件的价格相较于硅基功率器件,高出的不是一星半点,用量还大,车企的不支持,让意法半导体十分头疼。

就在此时,特斯拉CEO马斯克站了出来。意法半导体也拿出了足够的诚意,虽然当时碳化硅功率器件和硅功率器件的成本差距在10倍以上,意法半导体为特斯拉供应的第一批碳化硅功率器件却没有比IGBT昂贵很多。

一个敢卖,一个敢用——两个“胆子足够大”的人“一拍即合”,首辆搭载碳化硅功率器件的新能源汽车Model 3横空出世。

据了解,搭载意法半导体的碳化硅 MOSFET 模组,也使得特斯拉的逆变器效率从Model S的82%提升至Model 3的90%,并降低了传导和开关损耗,实现了续航能力的提升。而宁可亏本也要开拓市场的意法半导体,成为了在碳化硅功率器件市场中“第一个吃螃蟹的人”,牢牢掌握住了市场的主导权。

意法半导体与赛米控合作,在下一代电动汽车驱动系统中集成碳化硅功率技术

意法半导体近期财报数据显示,截至2022财年第一季度,公司的碳化硅产品已经在75个客户的98个项目中送样测试,其中工业应用和电动汽车应用各占一半。同时,意法宣布在2022财年第一季度签署了多项合作协议, 包括与德国模块大厂赛米控签署了一项为期4年的技术合作,共同开发针对电动汽车的eMPACK功率模块。该模块已被一家德国整车厂选用,合同金额在10亿欧元左右。意法半导体预计,2022年来自碳化硅产品的营收在7亿美元左右,而这一数字在2024年将达到10亿美元。

此外,意法半导体在车用碳化硅器件领域依旧继续争做“第一人”。2021年 7月,意法半导体宣布,在瑞典北雪平工厂成功制造出了全球第一批200mm(8英寸)碳化硅晶圆,这些晶圆将用于生产下一代电力电子芯片的产品原型。而这也挑起了芯片巨头们在8英寸碳化硅领域的激烈竞争。

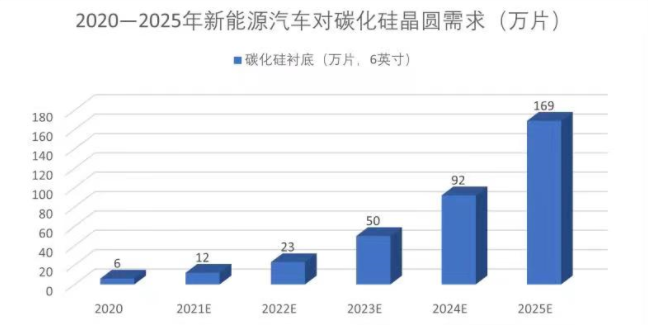

来源:Trendforce

英飞凌彻底坐不住了

在意法半导体牢牢把握着碳化硅功率器件市场的同时,老对手英飞凌也不甘寂寞,对车规碳化硅市场虎视眈眈。

英飞凌在2021年以工业应用为基础进入主逆变器业务,在碳化硅方面的收入实现了126%的增长,占据了21%的市场份额,仅次于意法半导体,势头凶猛。作为全球功率器件的绝对龙头,英飞凌向来艳压群雄。意法半导体在车规级碳化硅领域的异军突起,让英飞凌彻底坐不住了。

据了解,英飞凌早在1992年就开始了对碳化硅的研究,2001年就推出了全球首个碳化硅二极管。2019年,英飞凌发布了1200V的车规级碳化硅MOSFET。在2021年的虚拟PCIM贸易展上,英飞凌推出了一款利用其CoolSiC MOSFET技术的新型汽车电源模块-HybridPACK Drive全桥模块,具有1200V的阻断电压,为电动汽车(EV)的牵引逆变器进行了优化。

可以说,英飞凌在碳化硅方面的研究不仅不慢,甚至一度比意法半导体还要快。尽管错失了碳化硅“上车”先机,但英飞凌的车企客户朋友圈依旧极其丰富。既然意法半导体和特斯拉已经向全球车企证明了碳化硅的安全性没有问题,英飞凌只要向客户提供碳化硅功率器件就可以抢占市场。

“有些客户根本不想谈论硅。”英飞凌碳化硅业务副总裁Peter Friedrichs在APEC 2022上表示,英飞凌目前正在向3000多家客户销售碳化硅MOSFET和其他功率器件。

英飞凌今年还宣布将为中国整车厂的电动汽车逆变器和车载充电机应用提供产品,合同总金额达到上亿欧元。目前已有的碳化硅订单就可使今年碳化硅产品的收入翻倍,冲击3亿欧元。英飞凌计划到本世纪20年代中期,将碳化硅功率半导体的销售额提升至10亿美元。

英飞凌在车规级碳化硅的营收能力如此强劲,原因在于和意法半导体采用了不同的方式,英飞凌CEO Jochen Hanebeck表示,碳化硅带来的毛利润率高于车规产品事业部和工业产品事业部的平均值,是非常重要的收入来源。英飞凌的半包沟槽结构是业界为数不多能够量产上车的碳化硅沟槽结构设计,让碳化硅产品有资本定位在“高价位高品质”。

英飞凌马来西亚居林前道工厂鸟瞰图

英飞凌正在计划扩大宽禁带(碳化硅和氮化镓)半导体的产能,进一步巩固和增强其在功率半导体市场的领导地位。预计将斥资逾20亿欧元,在马来西亚居林工厂建造第三个厂区。建成之后,新厂区将用于生产碳化硅和氮化镓功率半导体产品,每年可为英飞凌创造20亿欧元的收入。计划今年6月施工,2024年下半年开始量产。在技术方面,英飞凌通过开发冷裂技术减少晶锭在切割过程中的材料损失,据悉,这一技术预计于2024年完成。

后起之秀也在“疯抢”

尽管现在意法半导体和英飞凌的市场占比更大,但他们却需要向排名第三的企业——Wolfspeed购买碳化硅衬底。这个名字虽然听上去很陌生,但其原名就是大名鼎鼎的科锐。

Wolfspeed莫霍克谷工厂剪彩现场

科锐曾经主打的业务是照明和LED芯片,自从开始研发碳化硅相关产品之后,科锐用了4年的时间逐渐将照明和LED业务剥离,终于在2021年10月正式更名为Wolfspeed,而后者从前只是科锐的SiC材料和半导体器件事业部的名字。这也预示着Wolfspeed将更加纯粹地研发和生产碳化硅。

“这是Wolfspeed转型的重要里程碑,正式标志着我们已经成为一家纯粹且强大的全球性半导体企业。下一代的功率半导体将由碳化硅技术推动。作为这一技术的引领者,我们对于未来的前景激动不已。”Wolfspeed首席执行官Gregg Lowe表示。

Gregg Lowe指出,30多年的历史积淀,制造了世界上约60%的碳化硅原材料,这赋予了Wolfspeed在碳化硅产业标志性的竞争优势,扩产潮接踵而至,并与知名车企形成了合作关系。

排在第四名的是日本罗姆,罗姆在2010年就收购了专做碳化硅的SiCrystal。这家碳化硅衬底供应商的中期目标是每年生产数十万片碳化硅衬底,实现上亿美元的营收,并且也开始向8英寸衬底进军,预计2023年批量生产。

罗姆公开表示,计划在2021年至2025年的5年间,投入1200亿至1700亿日元(10亿~13亿美元)的资金,将碳化硅产能扩充至少6倍。其在日本阿波罗筑后和宫崎新工厂将于2022年投入运营,计划将器件产能提高5倍以上,目的是要抢占全球30%的碳化硅市场。

在碳化硅器件技术方面,罗姆在2010年就开始量产碳化硅MOSFET,2015年又率先量产双沟槽结构的第3代产品,2020年推出了针对电动汽车优化的第4代1200V碳化硅MOSFET。罗姆预测第4代碳化硅MOSFET在其销售构成中的占比将逐渐增加,直至2024-2025年成为销售主力。

罗姆与中国车企的合作也非常密切,罗姆半导体(北京)有限公司技术中心总经理水原德健向《中国电子报》记者表示,在2021年,罗姆与吉利汽车集团建立了战略合作伙伴关系。作为首次成果,采用了罗姆碳化硅的电控系统已被应用于目前吉利正在开发的纯电动平台。此外,罗姆与北汽新能源、联合汽车电子以及臻驱科技分别建立了碳化硅联合实验室。利用罗姆的碳化硅器件,共同开发用于电动汽车驱动的逆变器以及高性能模块等。

2021年10月,正海集团有限公司与罗姆签署合资协议,双方将成立一家主营功率模块业务的新公司。计划于2021年12月在中国国内成立,新公司将致力于发展新能源汽车牵引逆变器用的先进功率模块业务,开发、设计、制造和销售使用碳化硅(SiC)功率元器件的功率模块,并将正海集团旗下公司的逆变器技术、模块开发技术与罗姆的模块生产技术、先进的碳化硅芯片技术相融合,开发高效率的功率模块。预计新公司开发的模块产品将于2022年投入量产,并已计划用于电动汽车。

第五名的安森美则抢先与客户签订了未来三年长期供应协议,总金额已达到26亿美元,其中有超过20亿美元来自电动汽车动力总成对碳化硅模块的需求,客户包括蔚来汽车和特斯拉。据悉,蔚来汽车ET7将采用安森美900V碳化硅功率模块驱动。

2021年,安森美通过收购衬底供应商GTAT,搭建了从碳化硅晶锭、衬底、器件生产到模块封装的垂直整合模式。与碳化硅衬底王者Wolfspeed相比,安森美的模块封测和量产经验略胜一筹。

安森美中国区战略汽车业务拓展高级总监刘世钧向《中国电子报》记者表示,面对日益增加的碳化硅新能源汽车市场需求,近年来针对碳化硅领域有诸多布局。安森美2019年收购格芯位于纽约东菲什基尔的300 mm晶圆厂,从而获得了大量的MOSFET和IGBT产能及先进的CMOS技术。近期,安森美又收购了碳化硅生产商GT Advanced Technologies ,进一步提升碳化硅的供应能力,并加速碳化硅的开发。

中国企业努力追赶

近日,理想汽车与国内半导体龙头企业三安光电共同出资组建苏州斯科半导体有限公司,专注于碳化硅车规芯片模组的研发及生产。此前,纬湃科技也与英飞凌在碳化硅领域开启了第二次合作,主要针对碳化硅新能源汽车功率器件的研发。

对于国内碳化硅企业来说,在车用碳化硅领域,由于国际龙头企业起步较早,因此我国在碳化硅各尺寸的量产推出时间、大尺寸产品供应情况及供应链配套等方面,仍与国际龙头企业存在一定差距,但很多国内企业努力追赶。

目前,国内主流的碳化硅企业有华润微、士兰微、立昂微、泰科天润等。近年来,多家国内厂商在新能源汽车碳化硅领域的布局均有所进展。2020年,瞻芯电子率先在国内发布6英寸碳化硅MOSFET晶圆。华润微拥有碳化硅功率器件制备技术,于2021年推出1200V 碳化硅MOSFET新品,主要应用于新能源汽车OBC、充电桩等领域。

传统汽车领域中的发动机、变速箱技术,也同样阻碍着中国汽车产业的发展。因此,将发展目标转向为以碳化硅为首的新能源汽车功率器件,把目光转向电池、电驱、电控技术的研发,将有望推动中国汽车产业突破瓶颈,迎来质的发展。

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』