工业软件行业专题报告:CAD、PLM迎来“黄金十年”

?1.CAD/PLM领域,颠覆者寡,剩者为王

1.1在工业软件5大类别中,CAD/PLM处于价值链前端,是产品数据的源头

综合行业通用分类方法,我们把工业软件分为5大类:研发设计类,经营管理类,生产制造类,运维服务类,创新应用类。

近些年来,我国的工业软件应用呈现如下特点:我国工业企业产品研发从跟随转向引领,设计方法从逆向工程转向正向设计,研发设计类软件的重要性越来越高。随着设备保有量的增加,企业希望运维服务市场成为新的营收和利润增长点,逐步加大对运维服务类软件的投资。各类创新应用层出不穷,旨在实现跨业务领域的业务贯通,实现IT和OT的融合,数字世界和物理世界的融合。

1.2 CAD/PLM主要买家画像

从客户规模来看,大型工业企业的投资占比超过50%;中小型企业数量众多,但需求并未充分释放。

按企业性质,我们将客户分为三大类:国防军工、央企国企、商业化公司。国防军工:我国的各大军工集团。央企国企:如中国第一汽车集团有限公司、中国中车集团公司等。商业客户:如华为技术有限公司、三一重工股份有限公司、深圳迈瑞生物医疗电子股份有限公司等。

1.3 CAD/PLM国内市场空间

根据e-works数据:在新冠疫情的冲击下,2020年中国研发设计类软件市场仍然取得了9.4%的正增长。2020年中国市场达到29亿美元,较2019年增长9.4%。2020年全球市场增长3.5%,达到533亿美元,中国市场占全球份额由2019年 的5.1%增长至2020年的5.4%。仿真分析与数字化制造市场保持两位数增长。我国CAD市场规模将近6亿美元,CAD+CAE+CAM总市场份额将近12亿美元。

1.4 未来5年,中国研发设计类软件市场有望保持10%以上的增长

增长的主要动力:随着工业企业竞争策略的转变(从成本优势向科技优势转变),研发投入增加带来的软件更新、扩展需求。在数字化转型大背景下,工业软件在中小型企业的普及率将得到提升,需求有望释放。软件合规的持续推动。新兴企业(如新能源汽车产业链、半导体产业链)的快速成长带来的需求增量。

1.5 全球CAD市场主要参与者

中国CAD市场格局与全球类似,主要份额由外资厂商占据。达索:Catia在高端三维CAD市场(航空、汽车车身)一枝独秀,SolidWorks在中低端市场占据较大市场份额。西门子:NX面向高端三维CAD市场(国防军工、汽车、轨道交通等),SolidEdge覆盖中低端市场。PTC:Creo覆盖面广(国防军工、工程机械、ICT、医疗器械等),具有海量的Install base。AutoDesk:二维CAD的王者,占据二维CAD80%左右的存量市场份额。

1.6 全球PLM市场主要参与者

全球PLM市场,市场集中度高,TOP5市场占比将近80%,头部企业分为两类。CAD厂商:西门子、达索、PTC。ERP厂商:SAP、Oracle。

1.7 国内CAD应用状况:我国的CAD普及率较高,应用逐步深入

1991年,当时的国务委员宋健提出“甩掉绘图板”的号召,我国政府开始重视CAD技术的应用推广,并促成了一场在工业各领域的 技术革新。

1995-2000年,随着PC的普及,以AutoCAD为主的二维CAD得到广泛应用,国内涌现了大量基于AutoCAD的二次开发商。

2000-2010年,国外三维CAD厂商进入中国,大量企业开始试点三维CAD,头部企业三维CAD得到广泛应用,形成三维设计建模、 二维出图的局面。

2010年至今,随着三维标注、三维检测等技术逐渐成熟、数控加工的普及,头部企业基于三维模型开展深化应用,MBD/MBE成为企 业CAD应用新的方向。

1.8 国内PLM应用状况:PLM已初步应用于产品生命周期全过程

我国PLM应用经历了四个大的阶段:文件管理—>PDM—>PLM—>深化应用、融合创新。

文件管理(2000年以前):伴随着二维CAD的广泛应用和三维CAD的推广,CAD数据的管理需求应运而生,早期的PDM主要用于 CAD数据及设计文档的管理。

PDM(2000年-2005年):领先企业开始实施PDM系统,实现产品研发核心数据和核心流程的管理。

PLM(2005年-2015年):企业越来越重视研发管理体系的建设,并引入专业咨询公司协助改善研发管理体系,数据管理系统从核心 功能向前后扩展,逐步覆盖需求管理、产品平台/产品线管理、工艺管理、售后管理等产品生命周期全过程。

深化应用、融合创新(2015年至今):随着MBD/MBE的应用以及企业对产品系列化、模块化重视程度的提升,PLM应用走向深入。同时,数字主线、中台等新技术的出现促进了PLM与其它系统的融合,头部企业开始注重跨业务领域的融合与创新。

1.9 CAD/PLM总替换成本高,企业选型相对谨慎

CAD/PLM作为研发领域的核心软件,用户粘性强,替换成本高。

用户习惯:研发人员任务饱满,在企业相对强势,不愿意花时间在学习、适应新软件上,用户粘性强;如果进行软件更换,软件实 施以及用户学习、适应过程将会产生较大的时间成本。

历史数据:历史数据是企业核心资产,软件切换必须考虑历史数据的重用,这将产生大量的数据整理、转换成本。

软件购置成本、与其它系统适配成本:CAD、PLM强关联,CAD的更换需要与PLM系统重新对接;PLM与企业内众多系统存在接 口,PLM的更换需要重新与其它系统对接。

1.10 纵观CAD/PLM发展史,颠覆者寡,剩者为王

从全球头部厂商的发展历史来看,PTC之后再无颠覆者;头部企业集中度高,收并购是主要手段。

市场空间小(与云计算、网络安全、ERP等不在同一量级);且投入周期长(数十年磨一剑),投资回报慢。传统CAD/PLM市场已发展多年,处于成熟稳定期,中小厂商已告别高增长,收并购有利于形成协同效应,技术上能形成完 整解决方案,运营上能共享销售体系,增加各单品的客户覆盖度。CAD内核属强技术壁垒,全球具有独立内核技术的厂商不足10家。从客户端来看,总替换成本高,粘性很强;产业链上下游协同也有利于增加用户粘性。国内一、二级市场估值倒挂,不利于国内头部企业通过收并购发展壮大。

02 “卡脖子”倒逼国产替代加速

2.1 CAD/PLM领域国产化程度低

CAD市场目前外资厂商处于垄断地位。二维CAD领域,国产软件开始抢占AutoCAD市场。三维CAD领域,国产软件还处于起步阶段,市场份额较小。

2.2 科技打压倒逼国产CAD/PLM崛起

实体名单具体管控措施:不售:不再同实体名单所列企业发生新的业务关系,不可 以继续销售软件及服务。不收:不再接收来自实体名单所列企业的付款,这样会导 致原有合同不能完整执行。不服务:不再向实体名单所列企业提供服务,包括现场服 务和远程电话支持。

2.3 软件合规带来的成本压力也促进国内企业更多考虑性价比更高的国产软件

近10年以来,随着我国知识产权保护意识的提升和保护力度持续强化,我国软件正版化状况已大为改善。大型企业基本合规,其中出海型企业、上市公司合规意识最强。中型企业存在一定缺口,近年来软件合规意识正在逐步增强。小型企业和个人用户的软件正版化率有较大提升空间。

2.4 应对外部压力的主要措施:企业自研

我国国防军工企业是美国科技打压的主要对象,美国商务部多批次将我国国防军工企业列入实体名单,国防军工企业通过国产 替代实现自主可控的紧迫性高。以航天为代表的我国国防科技工业的发展历程就是一部自力更生、攻坚克难的奋斗史,国防军工单位作为我国自主可控攻坚战 的排头兵,具有丰富的历史经验,目前正在开展工业软件领域的自研工作。

2.5 应对外部压力的主要措施:和国外厂商深度合作

中国航天科技集团有限公司将与达索系统开展信息技术、数字化软件和咨询服务方面的合作,提升数字化与智能制造水平。航 天科技集团面向未来,与国际级的合作伙伴同行,打造成为世界一流的宇航企业。中法已在多领域展开合作,包括航天领域。达索系统在全球航空航天领域拥有众多成功案例(比如虚拟与实体技术之间的有效协同)。达索系统的团队、产品、技术对中国航天数字化转型具有提升作用。

2.6 应对外部压力的主要措施:政策扶持现有国产软件的发展

政策引导对企业的影响:随着国产软件的逐渐成熟,预计十四五期间国产替代将会加速。经费来源中“国拨”比例较高的企业,技术相对成熟的管理系统(比如PLM、ERP等)将是本轮国产替代的重点。

2.7 应对外部压力的主要措施:联盟突围

针对我国工业软件企业分散、多而不强等特点,相关企业联合起来,联盟突围。最近广州市联合11家企业,成立工业软件产业联盟,其目的是“加速推进工业软件和制造业融合发展,加强工业企业对接,强 化交流合作,推广优秀软件产品和解决方案”。华为助力,共建工业软件云。集众智、聚众力,一起共建工业软件生态,然后基于工业软件云“大插座”标准,联合促成“平台+插件”方式,用一种新的 商业模式形成网格生态,联合所有的工业软件开发商和头部企业用户,一起来打造面向产业链、产业集群需求的集成环境。工业企业+软件厂商+云平台,有望成为具有良好落地效果的产业联盟。

03 国产CAD五雄争霸,中望软件具有先发优势

3.1 CAD的核心技术:几何内核是CAD软件的“芯”

CAD软件的核心是其内部的几何内核,几何内核对CAD软件的重要性,如同计算机设备中的芯片一样,是工业设计软件最为基础和 核心的部分。几何内核决定着CAD软件的能力边界和行业扩展性,同时很大程度上决定了该软件的性能和稳定性。

3.2 CAD工程应用的关键:功能完整性

CAD软件的每一个领域又可以细分为上、中、下游的多种能力,国内厂商 尚需时日来完善细分领域的功能。以线束设计为例,可以细分为原理图、三维布置图、线束图、电器设备图 等。国产软件还需时日完善上下游的功能覆盖,现阶段可以与第三方软件(如 EPLAN)结合形成解决方案。

3.3 CAD应用推广的关键:国际巨头的发展都离不开工业巨头的支持

Catia的产生、发展离不开法国达索航空的支持。法国达索航空的CAD/CAM部门开发了CATIA软件,随后独立形成达索系统公司。达索航空是CATIA的开发者、坚定用户和支持者。达索同时还引进洛克希德马丁公司的CADAM软件进行学习,并于1989年整合CADAM公司,形成了独霸航空设计领域的Catia软件。

3.4 CAD应用推广的关键:国产CAD软件正在逐步构建生态

从工业企业的角度,重点考虑与供应链上下游企业的协作问题。比如主机厂和供应商的协作、主机厂和下游制造单位的协作。目前在手机产业链,以Creo为主;在航空产业链,以Catia为主。

3.5 CAD发展趋势:云CAD

对于中小企业,云CAD将大大降低CAD使用门槛和总拥有成本. 对设计师来说,传统CAD应用中的软件使用环境的配置、数据版本一致性、数据管理与团队协作问题等问题将迎刃而解,设计师能更 专注于设计活动本身。对企业来说,不用在本地配置昂贵的图形工作站,不用专业团队运维管理CAD工具及数据管理系统,这将大大降低运维成本。

3.6 CAD技术发展趋势:与新技术的融合

CAD与新技术发展方向结合,如下方面将是CAD技术重点发展方向。3D打印:从3D建模、3D打印仿真分析到与主流3D打印机对接的全过程。拓扑优化:根据一组设计要求(如负载、约束、材料、制造工艺等)自主创建最佳设计的方法.

04 国产PLM参与者众多,群雄逐鹿

4.1 PLM的核心技术:系统架构和底层数据模型、与工具/系统的集成

PLM作为工业企业研发领域的大型系统,管理的数据多样、用户众多,系统架构和底层数据模型的健壮性与稳定性将决定是否满足大 规模工程应用的要求;同时,系统架构和底层数据模型也决定了系统的集成性、扩展性、二次开发的便利性。

4.2 PLM系统的通用化、产品化能力是商业化PLM厂商的核心竞争力

全球范围内,除了主流的商用PLM软件外,以日企为代表的部分工业企业也自研PLM或类似系统,但应用范围一般以局限于企业内 部、与其紧密协作的上下游企业。

4.3 PLM应用推广的关键:生态(服务合作伙伴)

商业化PLM市场,企业的PLM系统建设一般需要6-12个月的实施过程,该过程将实现商业PLM系统能力与企业业务流程的结合,将 对商业PLM系统进行开发配置,以符合企业个性化要求。

4.4 PLM发展趋势:云PLM

在CAD工具软件本地部署的前提下,云PLM的主要发展方向是向企业供应链、产品全生命周期的拓展。传统PLM属于工业企业核心系统,保密级别高,应用范围一般局限于企业内网;云PLM有助于将PLM的应用范围从实体企业拓展到 虚拟企业范围,上下游企业有望基于云PLM实现协同。

4.5 PLM技术发展趋势:与新技术的融合

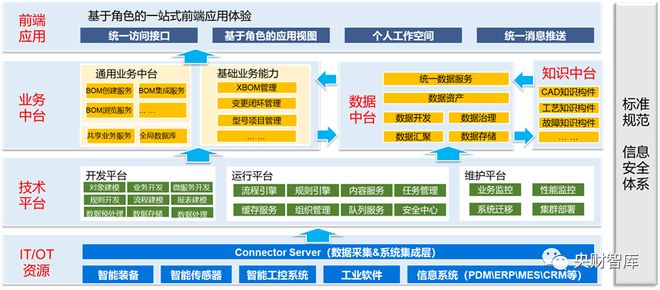

随着微服务架构等技术的发展,系统技术架构将划分为较清晰的前中后三层。后台:传统的PLM功能后台化(数据模型、流程引擎、数据存储、工具集成等),并封装成微服务。中台:中台连接后台,为前台赋能。中台提供业务视角的数据建模;对微服务的管理、编排;提供低代码开发平台,支持前台应用的 快速开发、迭代。前台:开发创新应用,改变传统PLM系统交互界面复杂、用户体验差的顽疾;另外随需应变,快速迭代,支持业务创新.

4.6 PLM竞争格局:国产PLM具备PDM核心功能,但全生命周期覆盖完整度不够

国产PLM系统以其高性价比在中小企业市场占据了一定份额,与外资PLM相比,如下方面存在差距:缺少高水平的实施顾问,国产PLM系统的高性价比很大程度上限制了其实施服务队伍的水平,高水平实施顾问的缺乏又会降低国产 PLM厂商的市场竞争力,二者之间形成负反馈。