芯片“暴利”江湖

众所周知,股神巴菲特有三大选股指标,其中之一就是毛利率要足够高。在同行业中,毛利率越高的企业,说明产品越受欢迎,因为消费者愿意付出比同类产品更高的价格,相应的,公司盈利能力也就更强。近几年,半导体行业的赚钱能力有目共睹,但毛利率能达到50%这条“暴利线”的却是凤毛麟角。

日前,首创证券统计了美股市值100亿美元以上半导体公司2021年毛利率,笔者发现,毛利率超过50%的13家企业中,除了3家半导体设备厂商外,模拟芯片厂商有5家,占比达38.5%,其中德州仪器更是夺得榜首,毛利率高达67.5%。其中还有2家数据中心服务器芯片制造商,英伟达毛利率仅次于德州仪器,近65%。

图源:首创证券

当前,疫情、战争的黑天鹅已经起飞,短时间内芯片需求只增不减。与此同时,随着新能源汽车、智慧穿戴设备、通信、工控等下游市场的不断发展,以及大数据、AI、高性能计算等对算力需求的提升,模拟芯片和数据中心似乎成为了两大热门赛道。

毛利率最高的半导体赛道

先看毛利率最高的“模拟”赛道。从上图来看,2021年美股市值100亿美元以上半导体公司中,毛利率超过50%的公司模拟厂商数量最多,其中德州仪器还是毛利率最高的半导体公司,2021年毛利率达到67.5%,今年第一季度毛利率更是提升到了70.2%。

70%的毛利率在全球半导体界是比较少见的,但高毛利率其实是高性能模拟芯片厂商的共同点。作为模拟市场的巨头,微芯科技(Microchip)、亚德诺半导体(ADI)等厂商毛利率也在60%以上。

毛利率是衡量企业盈利能力的重要指标,体现了一家企业的产品组合质量及其市场竞争力和价值。

至于说为什么模拟厂商毛利率普遍偏高,这取决于模拟芯片的产品特点和企业模式。

生命周期长,不追求先进工艺:数字芯片的生命周期一般只有1-2年,而不同于数字芯片对算力和效率的追求,模拟芯片更加强调可靠性、稳定性和一致性,其迭代不受摩尔定律限制,生命周期通常都较长。一个经典模拟芯片一经设计完成,少则可以使用一两代产品,长则可沿用十几年,在这种情况下,TI、ADI这类资深模拟芯片大厂,积累了几万甚至几十万的成熟产品,这些产品可以持续销售,仅需最低的产销成本,模拟芯片的成本随着时间的平摊在逐渐降低。

也正是基于模拟芯片这一特点,使得模拟芯片无需像大规模数字芯片一样追求极致的先进工艺,厂商大都采用成熟制程,省去了在先进制程上的巨资投入,这对于保持较高的毛利率很有帮助。

IDM模式:TI、ADI、英飞凌等模拟巨头都是采用IDM模式(即芯片设计、制造、封测都由自己完成),该模式有很多优势,能够整合内部技术优势、积累工艺经验;协同设计与制造,实现产品快速迭代;IDM能降低成本,享有更高的产品附加值等等。

转向12英寸晶圆:在提升毛利率方面,模拟厂商们一直不遗余力。为了保持行业顶尖的毛利率,采用了多种措施,其中一个重要方式就是将老旧的6英寸和8英寸晶圆厂向12英寸转变。利用12英寸晶圆生产,可以削减成本和提高生产效率。

其中,模拟行业的老大哥TI一直在稳步提升其12英寸晶圆模拟芯片的产量,在过去10年内,TI的利润率一直保持上升态势。按照TI的说法,创造高利润率与他们用12英寸晶圆厂生产模拟芯片、降低成本有关。

TI表示,12英寸晶圆厂的产量比竞争对手使用的8英寸工艺生产的芯片便宜40%。此外,对于模拟用途,12英寸晶圆厂的投资回报率可能更高,因为它可以使用20到30年。

而最近两年,业内有越来越多的成熟制程芯片晶圆厂,将8英寸的转向12英寸的,大多是在全球芯片荒出现后采取的行动。在半导体行业观察前面一篇文章《模拟芯片公司奔向12英寸》中对此进行了介绍,TI之外,包括ST、英飞凌、安森美半导体,以及国内华润微、士兰微、闻泰科技、格科微等模拟厂商和华虹、粤芯半导体等芯片代工厂商,已经纷纷转向或开始谋划建立12英寸晶圆线。

高毛利是模拟芯片厂商保持竞争力的一个重要因素,而迈向12英寸则是他们保障高毛利,盈利未来的方式之一。

众所周知,模拟芯片主要是用来产生、放大和处理连续函数形式模拟信号(如声音、光线、温度等)的芯片,是数字世界与现实世界的接口。模拟芯片种类繁多,从应用角度可分为电源类芯片和信号链路芯片,几乎所有的电子产品都会用到模拟IC,被广泛应用在消费电子、汽车、工业、5G等领域。

这些都印证着模拟IC的生命力。

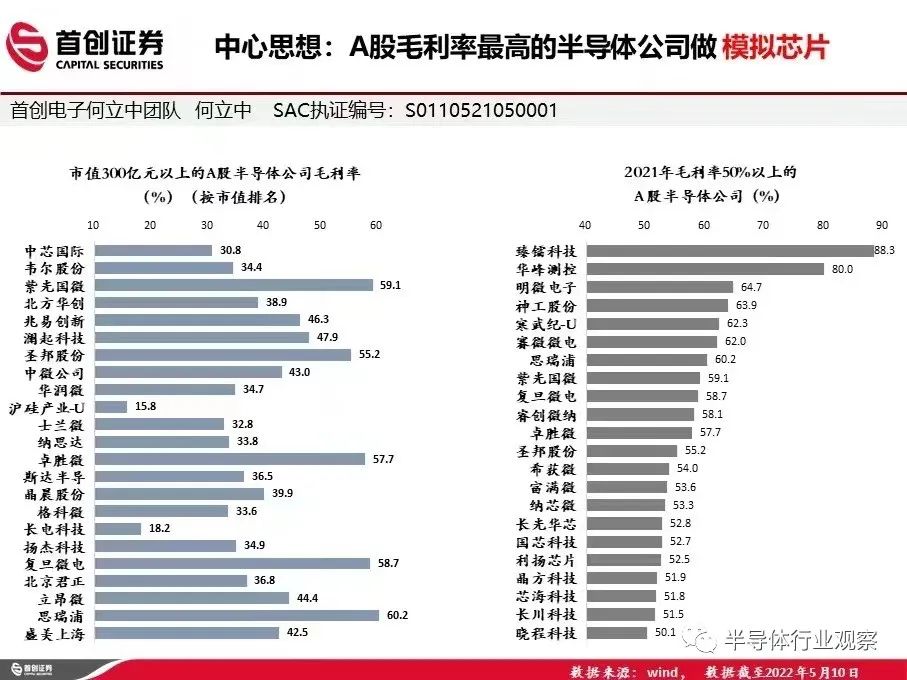

回看国内市场,据首创证券统计信息看到,A股毛利率最高的半导体公司同样是模拟芯片厂商(思瑞浦),毛利率达60.2%,且圣邦股份、卓胜微等多家本土模拟厂商毛利率都处于高位。

图源:首创证券

作为一条毛利率最高的热门赛道,从全球市场来看,模拟芯片市场整体市场格局稳定且集中度低,市场份额相对分散。

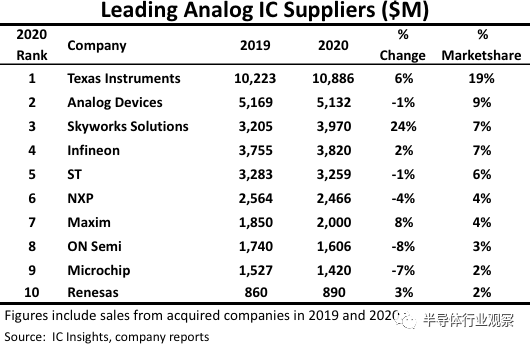

根据IC Insights 官网披露数据,2020 年模拟集成电路行业龙头厂商TI的市占率达到19%,其次为 ADI市场份额9%,之后各公司的市场份额均不超过 7%,CR5仅48%(代工行业台积电一家全球市占率就超过 50%)。

2020年全球前十大模拟芯片厂商(图源:ICinsights)

近10年以来,TI、ADI、Skyworks、Infineon、ST 始终稳定在前五名,格局十分稳定。但整个模拟IC行业的竞争格局由海外厂商主导,目前国内模拟芯片的自给率仅12%,国产替代效应仍需进一步酝酿和发挥。

从国内市场来看,在市场需求增长以及国产替代的背景下,行业掀起了一波“上市热潮”,目前A股已上市与提交招股说明书的约有30家模拟芯片设计公司,是A股半导体子板块中公司数量最多的赛道之一,圣邦股份、思瑞浦、卓胜微等都是国内比较主流的模拟芯片龙头企业。

对于我国模拟芯片领域所存在的短板,有业内人士表示,一是产品性能,例如国内电源管理芯片的宽压、精度、噪声、毛刺、功耗等方面与国际厂商的产品还有差距;二是产品可靠性,判断芯片可靠性的方式是长时间、多客户、大批量的现场验证,但国内大多数公司的产品通过中高端应用市场批量验证的机会较少,因此在可靠性验证方面存在一定的差距;另外,海外大厂料号上万种,能够提供全品类覆盖,本土企业产品种类相较国外大厂存在较大差距。

当前,随着“贸易摩擦+缺芯潮”加速国产替代和下游终端应用市场的复苏和崛起,国内模拟芯片厂商正处于极佳的发展窗口期。

对于我国在模拟芯片方面的布局思路,华润微电子代工事业群研发副总经理张森建议:我国发展模拟芯片需要从实际市场应用需求出发,切入新应用产品,满足多样的定制化需求。从底层基础技术研发做起,夯实工艺技术与系统集成,做到工艺与产品的深度适配。希望积极推动模拟芯片相关的专业人才培养,加大研发投入,通过自主研发的方式丰富产品品类;同时可以依靠外延式收购公司或团队,扩大产品方向及品类,以此覆盖更多的行业客户。

如今国际形势波诡云谲,无论是从模拟IC的广阔市场前景,还是当前美国对中国科技企业的打压现状来看,芯片自主可控已是箭在弦上,国内厂商在追赶过程中要尊重产业发展规律、把握产业发展热潮、夯实企业根基、提高低端市场占有率、着力进军高端领域。

据IC insights统计数据,2021年模拟IC市场达到了741亿美元的历史新高,强劲的需求和供应链中断导致去年模拟IC的平均销售价格上涨了6%。预计2022年模拟IC总销售额将增长12%至832亿美元。

模拟芯片市场近年来销售额和出货量走势(图源:IC Insights)

在广阔的市场前景和模拟巨头环伺之下,幸好我们有了一批追赶者。

数据中心市场,趋势已来

从半导体公司毛利率一图能看到,除了模拟厂商外,以英伟达、英特尔为代表的数据中心芯片领域正在成为新的毛利重心。

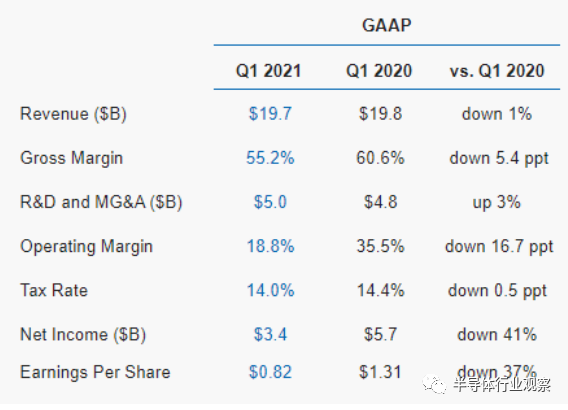

以英特尔2021年Q1季度数据为例,数据中心业务营收55.6亿美元,较去年同期下降20%。尽管英特尔最大占比的个人电脑芯片业务实现增长,但数据中心作为其最赚钱的业务之一,该业务营收下降削弱了整体利润率,季度毛利润率比2020年同期下降了5个百分点以上。

英特尔2021年Q1财报数据

可见,数据中心业务作为当前最重要或最有潜力的领域之一,其业绩表现直接影响着企业的利润情况。

在笔者此前文章《半导体十强榜单后暗藏的产业趋势》中也曾提到,数据中心或将是未来最大“风口”之一,成为了英特尔、英伟达和AMD等行业厂商近年来的必争之地。

英伟达凭借在游戏业务和数据中心业务的高增长态势,毛利率也保持向上提升。

2018-2021年英伟达毛利率变化情况(图源:长桥海豚投研)

可以看到,英伟达毛利率同样创新高,继续维持毛利率向上的趋势。疫情严重时候,英伟达在供应链等影响下毛利率出现明显下滑。当疫情因素逐渐缓解后,在 Ampere GPU 等产品带动下,公司毛利率重返 65%_左右的高位。

英伟达创始人黄仁勋表示,“数据中心正在成为人工智能工厂,将处理和提炼大量数据以产生智能。”

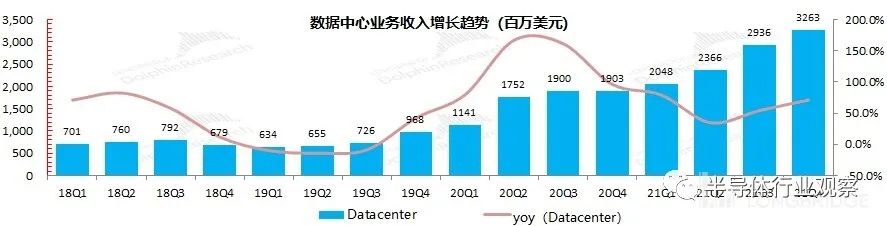

2021年,英伟达数据中心业务屡创新高,已经连续9个季度实现高增长。此前其数据中心业务增长主要由于对Mellanox的收购,业务并表直接带来了高增长。而本次收购并表的直接影响在2021年第二季度已经结束,随后数据中心业务仍能保持高增长主要来自于下游云业务的强劲需求和公司内生增长的实力。

2018-2021年英伟达数据中心业务收入增长趋势(图源:长桥海豚投研)

据海豚投研统计,全球各大核心云厂商的资本开支情况在疫情后总体呈现有增无减的态势,在2020和2021年都有30%以上的增长,得益于全球各大云厂商和下游客户的强烈需求,数据中心业务的持续增长为英伟达维持高毛利率奠定了行业面的基础。

未来,随着Ampere GPU的出货和“三芯战略”的推进,英伟达的毛利率有望继续稳步向上的趋势。

从另一的角度观察,作为晶圆代工和先进制程的引领者,台积电在巨大的投入成本下,其2021年毛利率仍达到了51.6%。除了原有的智能手机芯片订单业务带来的高利润贡献之外,以数据中心为代表的HPC(高性能计算)市场正在快速起量。

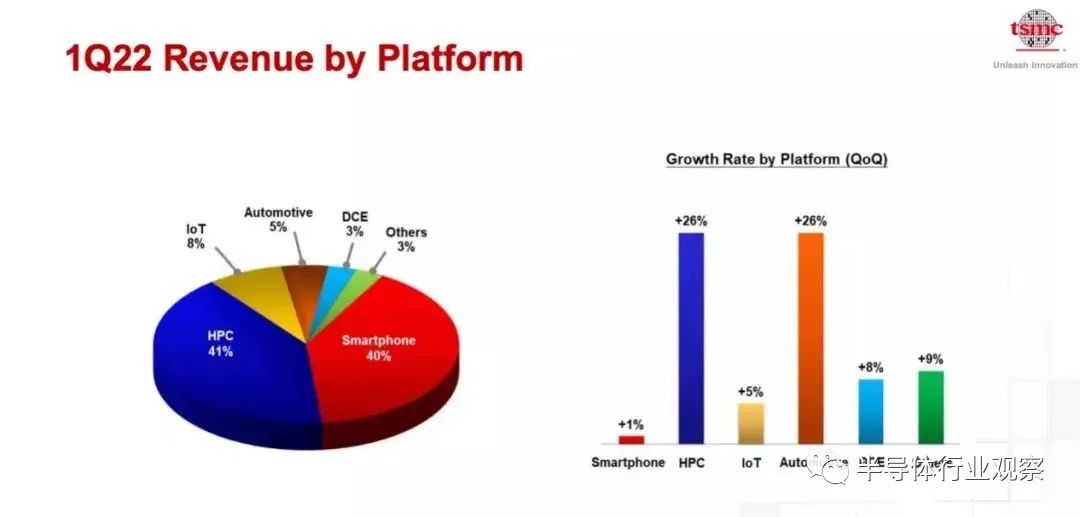

从台积电2022年第一季度财报看到,HPC市场取代了智能手机市场,成为台积电客户群中收入最高的市场。

台积电2022年Q1财报

从数据看,占台积电41%营收的HPC已经超越了仅占台积电40%营收的智能手机。对于按平台划分的收入增长趋势,台积电得出的结论是,其HPC客户收入在第一季度环比增长26%,使其成为该公司增长最快的行业客户之一。

截至2022年第一季度,最新的5nm和7nm先进节点占台积电收入组合的50%,主要来自于智能手机和HPC客户端向台积电订购的最新高密度芯片晶圆。

从历史发展来看,作为全球晶圆代工的龙头,台积电的营收水平处于绝对的优势地位,特别是自其10nm制程量产以来,不断拉大与三星之间的差距。与此同时,台积电的毛利率也长期处于高位。实际上,从2005年开始,台积电的平均毛利率就稳定在45%以上,而且一直保持一定速度的增长,台积电目前的毛利率在50%左右,这还是在公司最近几年向5nm、3nm和2nm制程大力投资情况下取得的,实属难得。

对于芯片制造业,决定高毛利率的几个主要因素是:高技术含量,高产能、高产能利用率,以及较高的代工价格。

目前,数据中心正在成为行业巨头角逐的新风口,行业厂商都积极在此加大研发投入和布局力度。HPC作为台积电当前最大的营收市场,将继续加大在该市场的布局,在拥有高技术含量的同时,也能保障高产能利用率。

同时,为了继续提升毛利率,除了开源,节流以降低成本也是有效举措。台积电最近启动了3nm制程的EUV改善计划(CIP)。

为了降低客户产品线由5nm向3nm推进速度放缓的疑虑,台积电启动EUV CIP计划改善制程,希望透过减少EUV光罩层数及相关材料,例如将3nm的25层EUV光罩减少至20层。设备商指出,虽然芯片尺寸将因此略为增加,但可以有效降低生产成本及晶圆价格,加快客户产品线转向3nm。

台积电今后3年计划有1000亿美元资本支出,有80%将用于扩充先进制程产能,而随着台积电先进制程向3nm及2nm发展,EUV投资比重会大幅增加,若能透过EUV CIP计划,减少EUV采购量,将有助台积电继续提高盈利能力。

水涨船高的设备厂商

聊完了模拟厂商和数据中心市场,我们目光转向半导体设备厂商,可以发现,半导体设备厂商在2021年的表现也是十分抢眼,3家企业毛利率超50%,包括前道过程检测龙头科天半导体,毛利率59.9%;后道测试巨头泰瑞达,毛利率59.6%;以及光刻机寡头ASML,毛利率52.7%。

一方面,这三家企业作为半导体设备领域的巨头,由于行业进入壁垒较高,研发所需投入较大,竞争者数量较少,拥有市场先发优势和领先的市场地位。

以ASML为例,当下要想生产先进制程芯片,EUV光刻机是必不可缺的设备,而作为目前唯一可以提供EUV光刻机的供应商,ASML几乎占领了中高端光刻机市场,并由于其产能极其有限,而成为了台积电、三星、英特尔等晶圆代工厂争夺的目标。正所谓物以稀为贵,对于供远小于求的光刻机来说,它已经在质量和功能价值占据了优势,那么产品的价格自然是采用高价策略,而这一策略同样适用于科天的半导体检测设备和泰瑞达的自动测试设备。从这方面来看,这三家设备厂商毛利率之高符合影响毛利率大小的市场竞争因素。

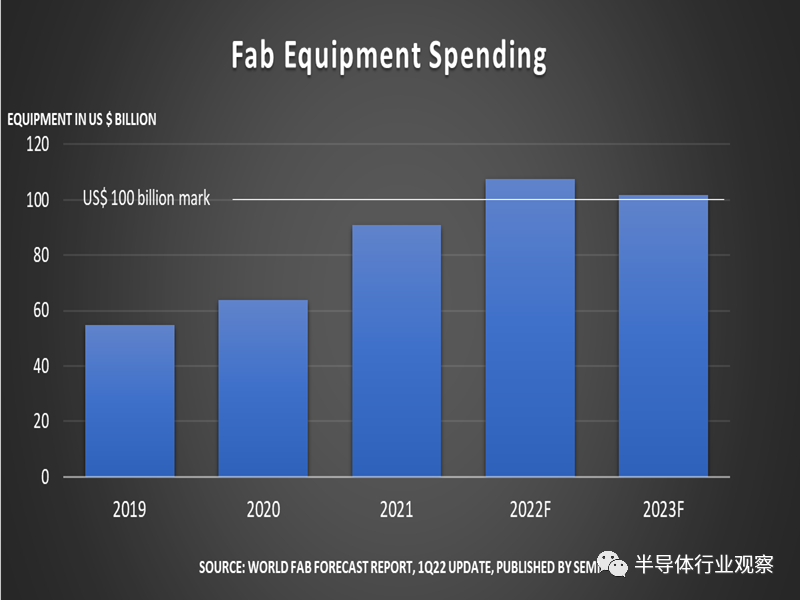

另一方面就要说到如今火热的芯片市场。作为芯片产业链支撑环节,半导体设备厂商就好比在美国淘金热时机为挖金子的人提供工具的商人,随着芯荒持续存在,全球晶圆厂不断扩产,对各种半导体设备的需求量也开始大增。SEMI预估2022年全球前端晶圆厂设备支出总额将较去年增长18%,首次冲破千亿美元大关,达到1070亿美元,创历史新高。

在这一波缺芯潮中,各家半导体设备厂家的订单金额在不断增长,与之相对的营收金额也水涨船高,以至于作为全球第二大半导体设备供给市场的日本相关厂商销售多次破纪录。据日本半导体制造装置协会(SEAJ)统计,2022年1月,日本半导体设备销售额较去年同月飙增近7成至3,063.21亿日元,连续第13个月呈现增长,创有数据可供比较的2005年以来史上新高纪录。

在如此旺盛的发展前景之下,作为龙头厂商们的科天、泰瑞达,和ASML的毛利率自然也十分可观。

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』