亏损27.86亿元!国内市场份额仅3.2%,快狗打车再战IPO有何底气?

时隔6个月,同城物流平台快狗打车再次向港交所递交了招股书,据港交所披露,本次快狗打车上市估值约30亿美元,募资额4~5亿美元,联席保荐人分别为中金公司、UBS瑞银、交银国际和农银国际。

再次递交招股书的快狗打车更新了去年全年的财务数据。其中,2021年营业收入为6.61亿元,同比增长24.6%;毛利润为2.42亿元,同比增长31.8%;其净利润为-8.73亿元,亏损额扩大了32.67%。

在安居客、天鹅到家IPO之路相继折戟后,作为58同城集团目前在资本市场上的“独苗”,快狗打车能撑起来58集团的资本预想吗?并且,面对着营收、毛利润增长下的净利润亏损持续扩大,快狗打车“再战”港交所的底气在哪里呢?

一、连年亏损、份额收缩,快狗打车“名利”双失?

2021年8月27日,快狗打车首次向港交所递交招股书,并曾于2022年2月6日通过港交所聆讯;2月9日,快狗打车开始预路演预期3月3日在港上市,但其后来并未能如期上市。

此次,再次递交招股书,对冲刺“同城货运第一股”的快狗打车来说,从更新的财务数据情况来看,或许难以打动投资人们。

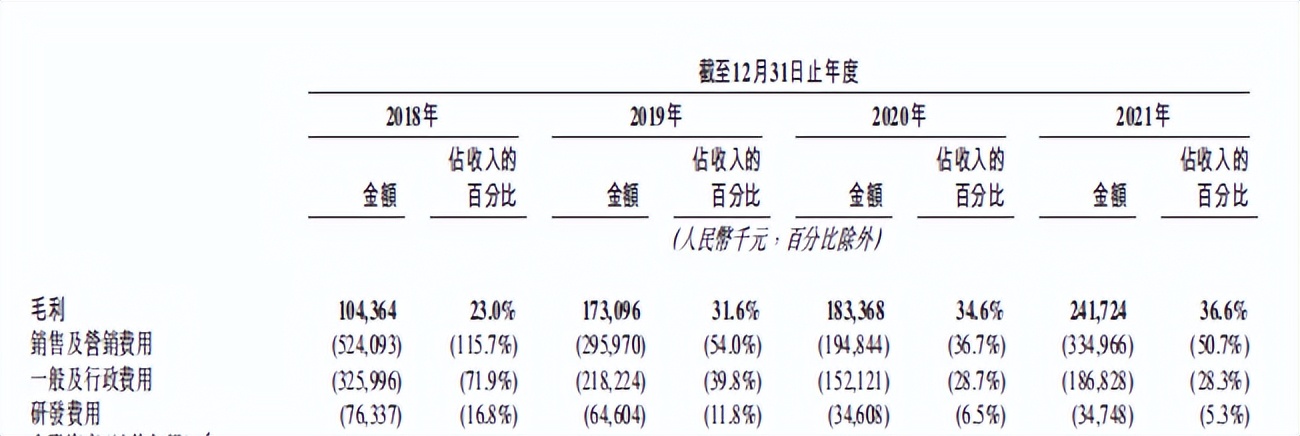

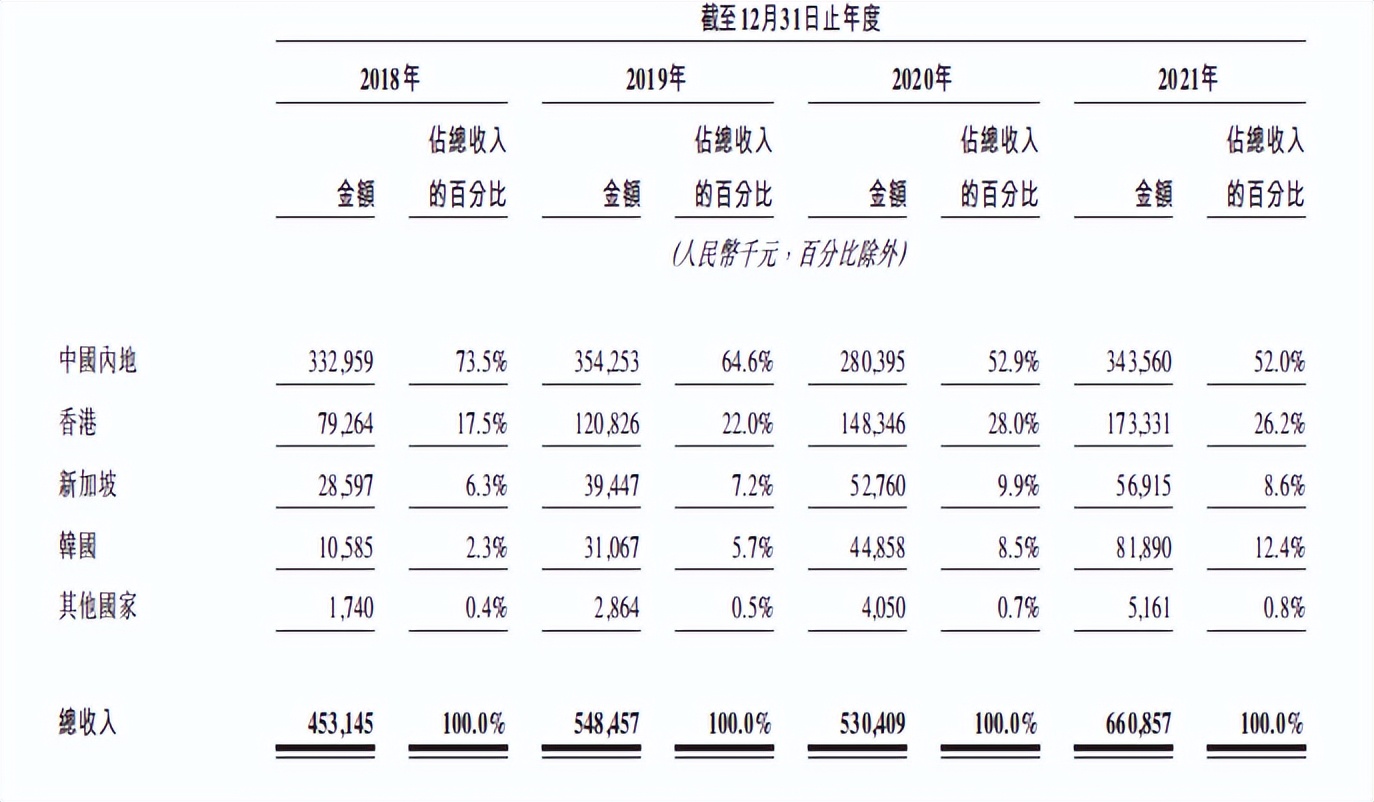

根据招股书数据,2018年~2021年,快狗打车分别实现营收4.53亿元、5.48亿元、5.3亿元和6.6亿元;毛利润分别为1亿元、1.73亿元、1.83亿元和2.42亿元;毛利率分别为23.0%、31.6%、34.6%和36.6%。

可见,其无论是营收、毛利润还是毛利率近四年来都是呈增长趋势的。然而,在这种增长趋势下,换来的却是连年的亏损。

从2018年~2021年,快狗打车亏损净额分别为10.71亿元、1.84亿元、6.58亿元和8.73亿元,四年以来累积亏损高达27.86亿元。

据天眼查App可知,快狗打车经过三轮历史融资,分别为2015年58同城投资的天使轮,2018年菜鸟网络、华新投资、中俄投资基金作为投资方高达2.5亿美元的A轮,与去年提交招股书前,近亿美元的战略投资。

从融资金额与近四年的来亏损金额来看,可以说,快狗打车已经把历史三轮融资的钱都已经亏损进去了。

并且,针对亏损,快狗打车表示,这主要是因为其同城物流业务尚处于初期阶段,公司做出大量投资以推动业务增长。考虑到业务投资计划,快狗打车预计至少截至2022年、2023年及2024年12月31日止年度仍将继续产生亏损。

可见,快狗打车似乎自身就没有短期盈利的计划。那么,在长期持续亏损,并且盈利时间不能预估、市场竞争格局加剧的情况下,哪怕快狗打车顺利上市,如何稳住资本市场的股价与投资人的信心,也将会是一大难题。

那么,为何快狗打车在营收、毛利双增长下,却净利润亏损加剧呢?

拆分其具体财报数据来看,快狗打车的亏损基本来源于其销售及营销费用过高。从2018年~2021年,其营销和销售费用分别为5.24亿元、2.96亿元、1.95亿元和3.35亿元。其中,在2020年其销售及营销费用占收入比首次降到50%以下(降至36.7%),2021年又再次拉回50.7%。

不过对于仍处于发展期的“互联网”属性的公司来说,前期烧钱换增长稳固市场份额无可厚非。然而,对比近年数据来看,在大规模的营销与补贴下,快狗打车的市场份额却不增反降。

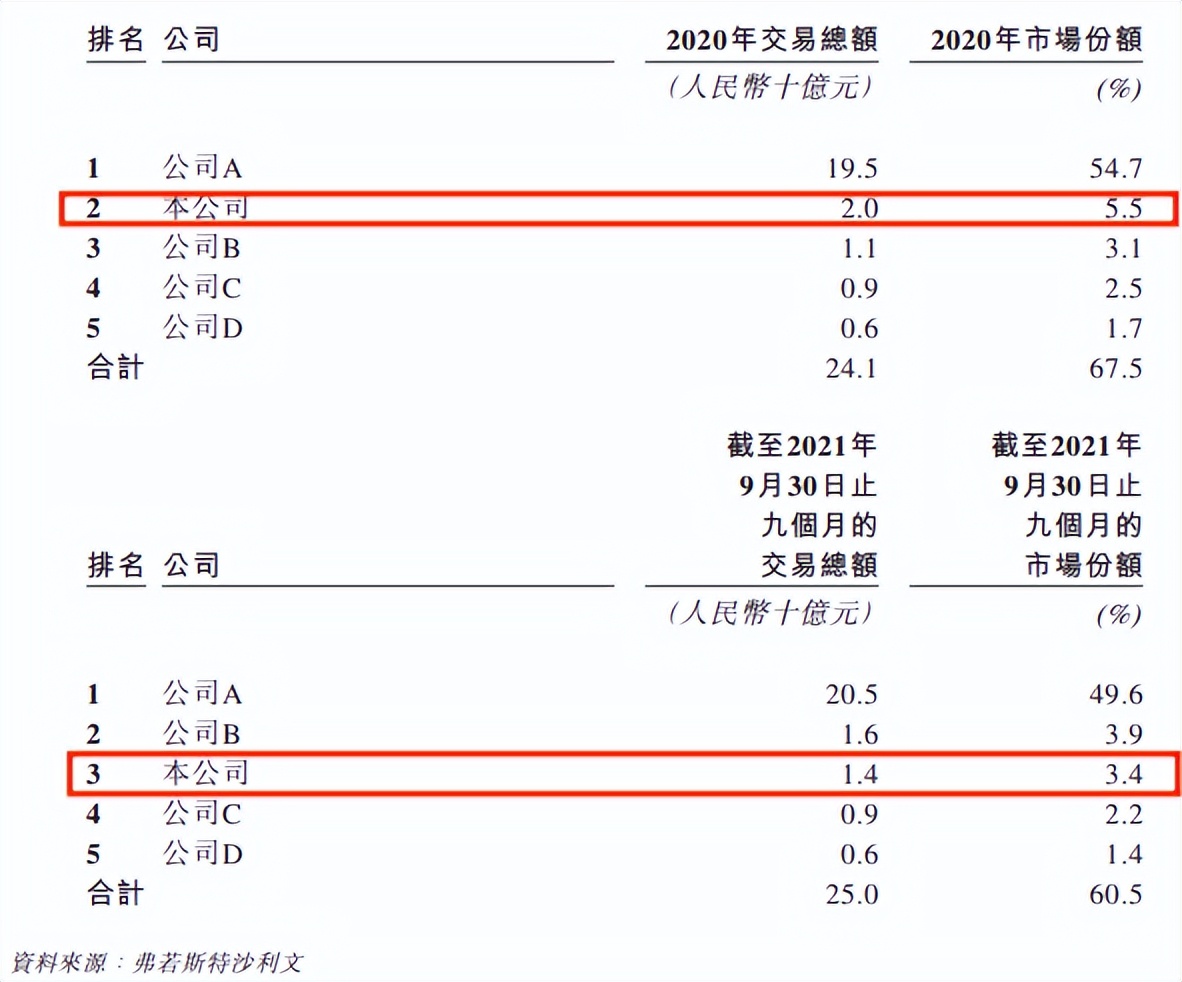

根据弗若斯特沙利文的数据,按2021年交易总额计,快狗打车是中国内地第三大在线同城物流交易平台,市场份额为3.2%(排名于市场份额为52.8%与5.5%的参与者之后)。

然而,按2020年交易总额计,快狗打车市场份额为5.5%,居于中国内地第二大在线同城物流交易平台。短短一年,快狗打车市场份额从5.5%降至3.2%,已经与2020年的第三名互换位置。

并且,快狗打车在招股书中给公司B的附注为,是一家自2020年6月起在中国内地提供货运服务的线上平台。那么,截至目前入局货运还不足两年,就已经后来者居上。

可见,快狗打车在历年高额的销售投入下,换来的亏损加剧、市场份额下降、同赛道排名下滑,似乎已走向了“名利双失”的道路上。

此外,在连年亏损下,快狗打车的主要经营数据走向也并不乐观。

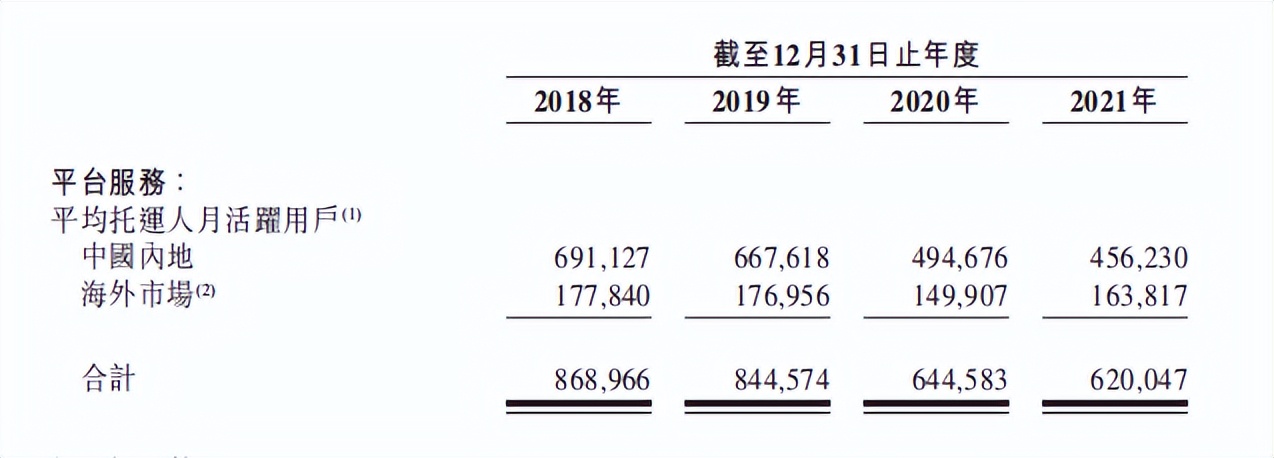

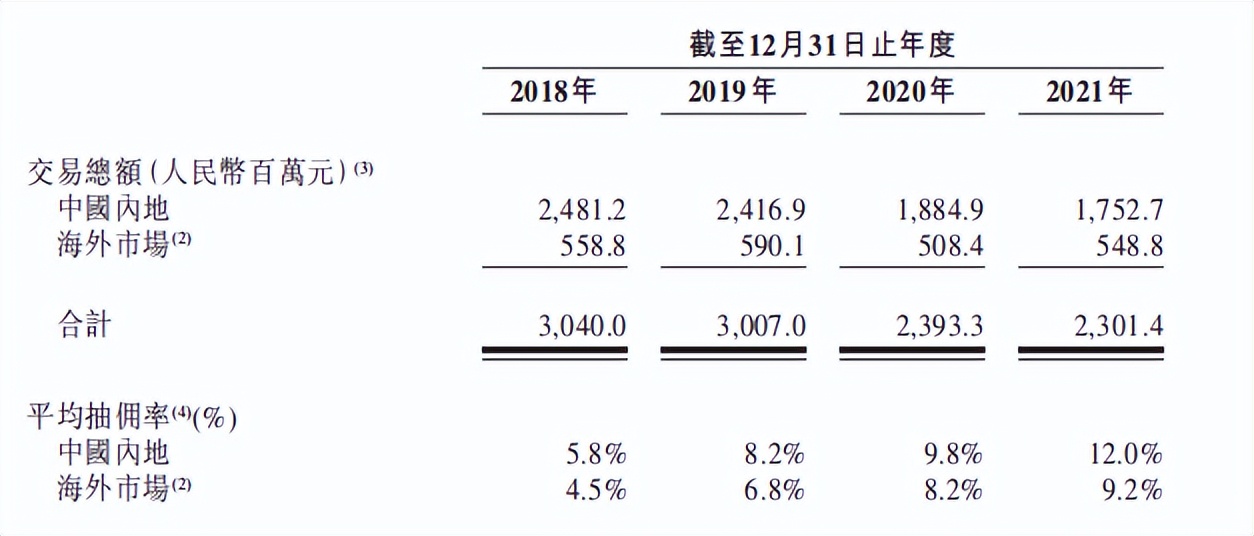

从2018年~2021年,快狗打车在平台上完成的托运订单数量分别为3240万、3340万、2710万以及2840万,产生的交易总额分别为33.57亿元、33.13亿元、26.94亿元及26.77亿元,其平均托运人月活跃用户数从2018年的86.90万人下降至2021年的62万人。

然而,在平台交易总额下降与平均托运人月活人数下跌的趋势下,快狗打车对于司机的平均抽佣率却水涨船高。

2018年~2021年,快狗打车在中国内地市场的平台服务平均抽佣率分别为5.8%、8.2%、9.8%和12.0%。可见,四年来平均抽佣率一直呈走高趋势,2021年平均抽佣率是2018年的两倍还高。

我们知晓,对于任何运力平台来说,司机是其核心竞争力之一。毕竟,“巧妇难为无米之炊”适合各行各业。

或许,抽佣率可以提升毛利率与收入,但是随着赛道上入局者越来越多,也会导致客户与司机逃离、选择更适合自身的“最优解”,而不是在一棵树上吊死。并且,自身“核心竞争力”一旦被削弱、伤及了根本,活跃用户数量、订单数量、市场份额下降自然会接踵而至。

二、赛道增长与竞争加剧,哪里是快狗打车的“平衡点”?

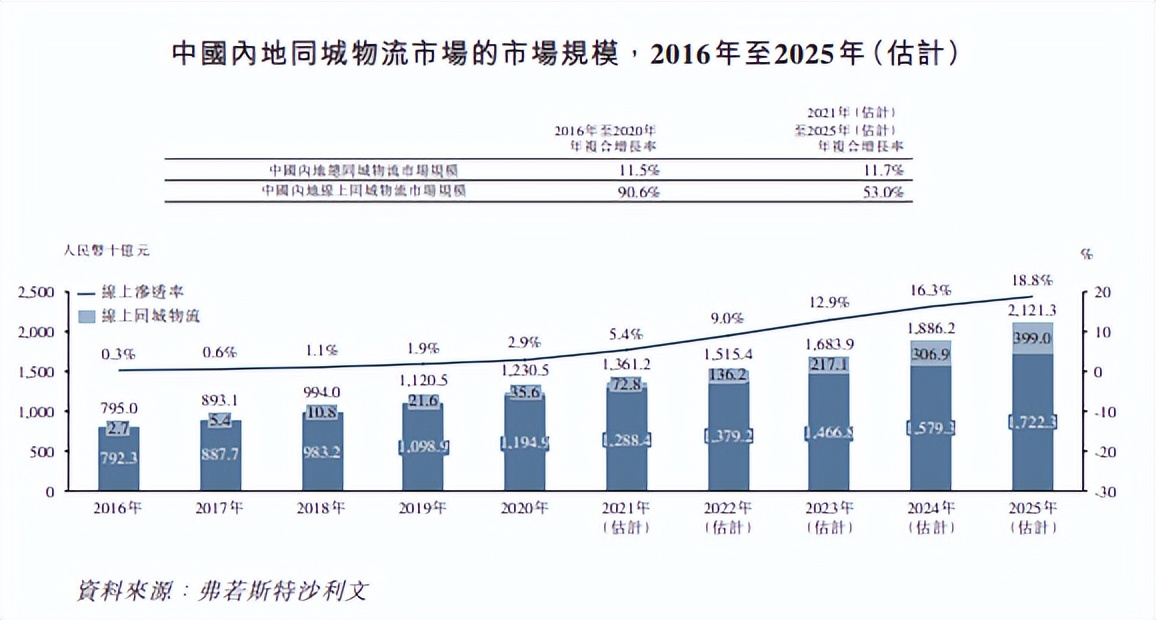

从弗若斯特沙利文的数据来看,中国内地同城物流市场规模估计2025年超过2万亿元,渗透率从2020年的2.9%增至2025年的18.8%,仍是在高速增长与发展中的。

然而,国内市场的竞争从来未停止过,就正如快狗打车在招股书中反复提及到,当前所处市场竞争激烈。快狗打车市占率的下降,以及2021年国内地平台服务的净抽佣率因补贴大幅度增加降至2.6%都是最好的例子,反映更激进的增长战略及中国内地线上同城物流市场的激烈竞争。

不过,快狗在海外的业务从招股书披露数据来看正在处于上升期。从2018年~2021年,快狗打车海外业务所产生的收入分别占总收入的26.5%、35.4%、47.1%及48.0%,呈稳步增长的状态。

并且,快狗打车在香港高达50.9%的市场份额,几乎是一骑绝尘的存在。

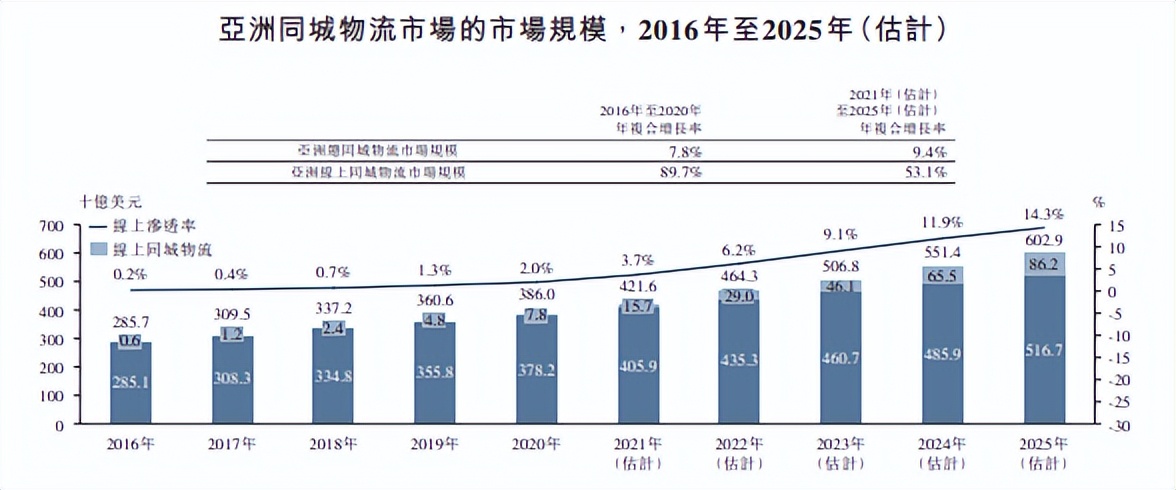

不过,海外市场虽然在稳步增长,但是所存在的风险也是不可忽视的,因为布局海外市场的并不止快狗打车一家。

国内的行业老大货拉拉已经觊觎已久,而且现在已经进入了新加坡、越南、泰国、马来西亚等亚洲海外市场,这与快狗打车海外市场的布局高度重合。入局国内货运业务的滴滴,在海外网约车业务的优势基础上,或许早晚也会进军海外市场。这无疑会使得国内玩家们“烧钱换增长”来稳定市场的做法,再一次在海外上演。

此外,还有一个不能回避的因素,就是政策风险,其快狗打车招股书的“风险因素”中也有所提及。

例如,在数据安全审查方面,2021年9月1日生效的《中华人民共和国数据安全法》与2021年11月1日生效的《个人信息保护法》所规定公司对于若干数据安全和隐私的义务,以及2022年2月15号正式实施,网信办会同其他相关部门修订的《网络安全审查办法》

毕竟,运力赛道上满邦集团与滴滴的前车之鉴。而且,快狗打车作为一家互联网平台,也曾涉嫌侵犯司机权益及泄露顾客隐私。

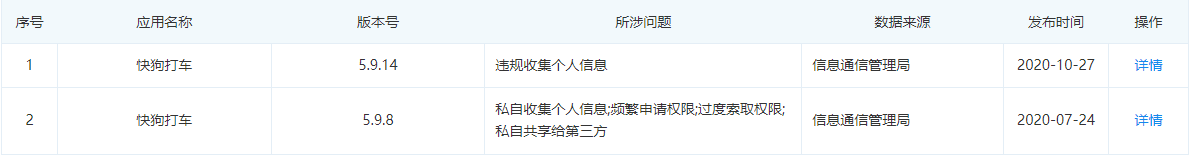

2020年7月24日,快狗打车因私自收集个人信息、频繁申请权限、过度索取权限、私自共享给第三方等被信息通信管理局通报;2020年10月27日,快狗打车再次因违规收集个人信息等被信息通信管理局通报。

并且,从2021年4月到2022年3月期间,快狗打车被交通部、上海交通委等部门约谈6次,主要涉及合理制定抽佣率、改善司机工作环境及保障公共安全等方面的问题。

可见,快狗打车仍需要在大环境下把握好自身“体态”的平衡,去维持竞争加剧下自身在赛道上的“增量”。

???????原文标题?:?亏损27.86亿元!国内市场份额仅3.2%,快狗打车再战IPO有何底气?