越贵越买后,奢侈品品牌们重新定义“中产”?

作者 曾广 赵子坤

编辑/ 董雨晴

“今天的SKP,跟不要钱一样,人山人海。”4月23日,贾宁去北京SKP商场挑选婚戒,被现场的热闹震惊了。

这是一家以奢侈品牌为特色的高端商场,曾经因为不许外卖小哥进入而引起争议。最近两周,正值SKP上半年店庆,到店消费可以享受十倍积分。

SKP的火爆,与北京很多商场的冷清形成了鲜明对比。这背后的一大背景是,近两年国内奢侈品销量大增,《2021年中国奢侈品市场报告》显示,2021年国内奢侈品消费额达4710亿元,同比大增36%。

而就在几天前,一张网传的路威酩轩集团(LV母公司,LVMH)大中华区高管会议截图火遍全网,登上了知乎热榜,同样反映了高端奢侈品市场的火爆。

该截图透露,LVMH将其客户分为三类,分别是超高净值(个人年收入1000万元以上或家庭年收入3000万元以上)、高净值(个人年收入300万至1000万或家庭年收入1000万至3000万)和无收入(低于上两类,均被LVMH归纳为“无收入人群”,包括学生和普通白领)。

截图中提到,因为LVMH的客户结构发生了很大变化,超高净值客户数量和购买量是提升的。未来LVMH将顺应这一趋势,在发力高端产品线的同时,逐步对LV入门产品进行提价,以剔除无收入客户群,满足超高净值人群的心理预期。

截至4月24日,LVMH集团尚未对该传言进行回应或辟谣,但有不愿具名的LVMH高管对媒体否认了截图的真实性。不过截图的走红,依旧戳中了当下人们的心理,高端奢侈品的快速增长,成了奢侈品行业的新主题。

谁还在买奢侈品?

4月18日,北京SKP商场店庆,艾琳从位于北京西四环的家特地跑到东四环的SKP,一天花掉了10万元,提前达成了今年的“金卡”目标。

她购买了奢侈品牌Celine 25500元的小西装和10500元的桑蚕丝衬衣、Loro piana 8000元的打底衫和13500元的裤子等多件商品,这都是她的“刚需”。

艾琳在小红书上晒出了为SKP“庆生”的照片,分享了当日SKP爆满的盛况,就连接待她的销售都是特意从外地飞过来支援的,据这名销售描述,近期SKP的营业时间从早上9:00一直到凌晨00:30。

品牌Kenzo排队买单

艾琳今年26岁,有6年的奢侈品消费史。上大学时,艾琳拥有几乎所有奢侈品品牌的包包和鞋子,香奈儿、迪奥、LV……“反正那个时候就是觉得,只要缺这个品牌的东西,就得买一个。”

现在,艾琳认为自己过了“痴迷包包、鞋子的年纪”,消耗品只买刚需,她的下一个目标是好小区的大平层。“最近这两年有点失去了购买欲。”

疫情因素下,线下店铺的人流也在减少。但也有人趁此空档期,提高了自己的购买频率。

“以前商城人多,最多试两件就走了,现在人少可以随便试。”和艾琳相反,梦娜反而是在最近一两年,消费奢侈品的频率明显提高:每个月至少要购买两件以上奢侈品服装,每年至少购入两个奢侈品包。

她的购物体验提升了不少,进店后得到的服务也好了很多。以前很多稀缺款,销售只有在大客户去店里时才会告知,“现在都会发朋友圈吆喝,我不是大客户,也能直接买了。”

梦娜有一套自己的奢侈品消费观,一般像Coach这样的入门品牌,她只会买衣服,像GUCCI、BV这种中等价位品牌衣服和包包都买,更贵的品牌基本上就只买包。她认可这样的逻辑:买包并不能显示“真正的实力”,买衣服这样的消耗品才算。

梦娜平时购买的奢侈品包包,一般价格在2-3万元,每年买包预算在5万元左右。虽然梦娜月薪只有万元左右,但因家里有其它投资收入,且家庭收入依旧保持稳定,让她有了消费的底气。

在《财经天下》周刊的采访中,如今还有实力持续消费奢侈品的,基本都是没有车贷房贷压力、家里有较稳定资产收入的人群。奢侈品行业,中产阶级一直被视为有潜力的消费人群,但随着奢侈品的不断提价以及持续高端的策略,让一些人直言“买不起”。

对于那些要“踮踮脚”才能摸到奢侈品门槛的年轻人来说,现如今消费起来更加理智了。多名奢侈品年轻买家告诉《财经天下》周刊,他们的消费正变得更谨慎,很多消费者甚至已经完全放弃了奢侈品。

波波以前基本每个月都会购买一些奢侈品衣服和鞋子,很少考虑存钱,但是最近基本上不再购置。“现在重心聚焦家人,怕他们有事需要用钱,还是需要存款。”

家在天津的思思,以前也会购入LV、COACH和MK的包包,但是今年没有再购入任何奢侈品,她觉得不值。之前,她的程序员朋友发了工资就直奔SKP,一日内消费大几万块钱买表买衣服。“他说那时候就很想买,自己也能负担得起。”但如今,仅靠工资收入的不稳定感让他重新琢磨起买奢侈品的必要性。

David的大厂朋友们前几年在十几万年终奖到手后,往往也会买一两件奢侈品来“奖励”自己。但现在,“买的确实少了。”不过他也说,“始终有尝鲜的用户,但是现在这个群体没有以前多了,(奢侈品)就又回归了有钱人的身份认同游戏。”David也只在刚工作时买过奢侈品。

市场进一步分化

面对人们愈发理智的消费态度,奢侈品行业又出新招。

2022年开年以来,LVMH集团、开云集团、香奈儿和爱马仕等主要奢侈品公司陆续传出了全球调价的消息,Chanel、Hermès、Celine、Dior、Gucci等众多奢侈品巨头纷纷提价。

根据PurseBop(追踪奢侈品市场的网站)推测,低端奢侈品的价格平均每年上涨4%左右,而高端奢侈品的平均涨幅在15%-18%之间。奢侈品集团通过持续性提价来保证抵抗通胀、提升业绩,稳固自己的议价权。在这个过程中,进一步剔除了价格敏感型的“入门级”用户。

文康之前会经常关注梵克雅宝、宝格丽、LV等品牌,但是今年除了结婚置办一些衣服珠宝以外,他没有再购入奢侈品箱包。除了降低了自己购买奢侈品的频率,他还会去看一些中古品(二手)包包。

疫情后出国受阻,成为他降低奢侈品消费的一个重要因素,以往购买奢侈品很多时候都是趁着出境游的时候购买,“因为会便宜很多”,疫情后只能靠代购,如今代购渠道受阻,文康现在还有几件代购的商品正在清关。

“出不了国是主要原因,其次疫情以后出门少,这些行头的使用频率也少了。”文康告诉《财经天下》周刊。

不过,咨询机构贝恩公司在年初发布的《2021年中国奢侈品市场报告》显示,2021年,中国个人奢侈品市场规模较2019年实现翻番,预计2021年同比增长36%,达到近736亿美元(约合人民币4710亿元)。且中国市场的消费基本面依旧稳健,未来中国的奢侈品市场很有可能“自成一派”。可以看出,涨价正是奢侈品牌筛选消费者、保持业绩增长动力的一种机制。

奢侈品行业的持续涨价也带动了二手奢侈品行业的火热。“二奢”降低了年轻人入手第一件奢侈品的门槛。

“现在这些一线品牌也在有意控制出货量,品牌方也在配合去炒价格,二级市场才能有这么高的溢价空间。”二手奢侈品平台胖虎创始人马成回忆,过去三年内,爱马仕、劳力士等一些热门款式价格翻倍。“2016年一只劳力士的绿水鬼,二手也才卖5万元,现在我们回收就要十二三万元。”

不过,二手奢侈品市场也能感觉到了市场的明显分化。

据二手奢侈品平台红布林向《财经天下》透露,2020年红布林完成了5倍以上增长,2021年双十一,其交易额同步剧增550%。另一家二奢平台只二也对《财经天下》周刊提到,其近年来的GMV一直保持着高速增长,2021年度GMV超过15亿人民币,2022年第一季度的销售额也远超预期。

同样是做二手奢侈品生意的Molly,最近的感受却截然相反。

“这两个月明显能感觉到,生意下降非常明显。”Molly是一家二手奢侈品店的老板,她的店开在三里屯商圈,商业位置绝佳,但2022年以来,进店率下降90%。不仅线下流量不佳,就连一些多年老客户也愈发沉寂,“朋友圈发一天也没有人来问。”

她能理解客户们的谨慎。Molly回忆,之前大家还满怀信心,现在更希望提高自己的抗风险能力。

Molly相熟的老顾客里有影视公司小老板、律所的从业者,在她这里消费过百万元,“30万单价以内随便买”,但最近她们都跟Molly提到,自己遇到了不同程度的经济压力。从业8年,Molly从未遇到如此冷清的状况。

艾琳身边一名SKP黑卡(年消费50万元)的朋友,家里的公司背了7000万元的银行贷款,“现在也很谨慎”。

高端珠宝工作室主理人Tina最近和一个创业的朋友聊天,朋友的公司规模有所缩减,目前只能保持收支平衡,每个月的利润还可以给员工发工资。

据二手奢侈品平台胖虎提供给《财经天下》周刊的一组数据显示,2022年第一季度,其3000元以下大牌包(Lv和Gucci老款)增速近40%,5千至2万元的中等价格奢侈品环比下降近20%,10万块以上的高端奢侈品增速高达30%至40%。

高端产品和低端产品销量增长,而中端产品销量下滑,成为不同客户群体之间分化的一个缩影。

重走“高端化”

市场行情分化,不代表整个市场的萎靡,相反,过去两年国内奢侈品市场正处于高速增长状态。

根据要客研究院《2020-2021中国奢侈品报告》显示,2021年,由于连续两年远超其他国家的高速增长,中国首次成为全球最大的奢侈品市场,占比上升到30%,境内奢侈品消费占比达到64%,以奢侈品为核心的高端消费品成为疫情后中国消费复苏的重要力量。

高净值人群是这一轮奢侈品消费爆发的主要动力。要客研究院的上述报道提到,中国拥有千万以上净资产的高净值核心消费者470万,约占总人口0.3%,但是却贡献了中国奢侈品行业超过80%的消费力。

处于高速增长的不仅是国内市场,海外市场同样出现了类似的市场行情。

作为奢侈品鄙视链顶层的爱马仕,2022年第一季度财报显示,其当季综合收入达到27.65亿欧元,按当前汇率同比增长33%,按固定汇率增长27%,其中美洲与欧洲的增长尤为突出。

全球最大的奢侈品集团LVMH近日公布的2022财年一季度关键财务数据显示,其当季销售额同比增长29%至180.03亿欧元,远高于分析师预计的17%,美国、日本和欧洲市场均录得两位数增长。

出国消费的通道关闭和国内外奢侈品价差减小,是这一轮国内奢侈品行业增长的一大动力。

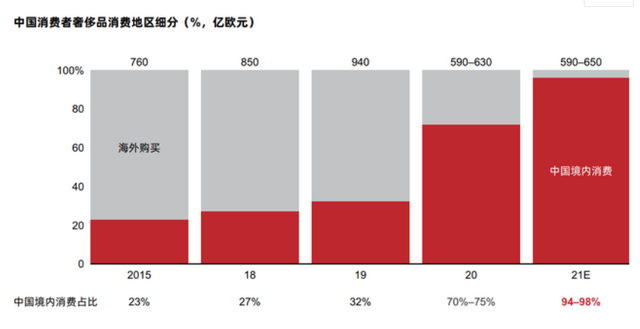

尽管中国奢侈品消费已经崛起多年,但疫情前超半数交易都在海外,包括从海外网站订货、国人旅游购物或通过海外代购产生的交易。很长一段时间内,国内的奢侈品价格远高于国外,同等的奢侈品价差达到了30%-40%,最高达到了50%,造成了一定时期内的内需外流。

2020年疫情后,这种情况开始迅速改变。据贝恩的《2021年中国奢侈品市场报告》显示,2020年中国本土市场消费占据中国消费者全球奢侈品消费的比例达到70%至75%,首次超过一半,2021年该比例将进一步上升至90%以上。

此外,许多高端消费行业都出现了购买力上涨的情况。

“明显感觉到有些人消费欲望上涨了”。高端珠宝工作室的主理人Tina告诉《财经天下》周刊,去年下半年开始,她的工作室一万以上高客单价的产品销量提升,而此前推出的小千价位的产品则表现未达预期。当时Tina的工作室做这一批轻奢产品的初衷,是想走一波人气,所以价格和利润都比较低,结果发现效果还不如高端产品线。

不仅是高端珠宝,Tina身边很多做高净值人群生意的朋友,都感觉最近一年业务增长迅速。接下来,Tina准备继续保持高端产品线,以获取这一轮高净值用户的增长红利。

奢侈品牌纷纷提高入门价,除了可以抵消通胀和增强盈利能力以外,也是在提高品牌门槛,满足高净值人群的“心理需求”。

据《高净值人群价值观及生活方式研究报告2022》,部分高净值人群对传统奢侈品品牌的关注与消费欲有所减退,消费观上个性化、多元化的趋势逐渐显现。

“不论是围绕着他们做什么,如果能有机会链接到高净值人群,这个生意至少可以养活你十年。”Tina对《财经天下》周刊表示。

(文中消费者均为化名)