2022规模最大IPO要来了,又是博士创业

如果不出意外的话,A股市场将会迎来2022年规模最大的一次IPO。很多人对这家公司寄予厚望,认为在医疗影像领域它是最有希望突破外资企业突围的一个。

在医学影像领域,GPS(GE医疗、西门子、飞利浦)一直是霸占市场的三巨头,而在GPS垄断的3.0T MR设备高端市场,据了解,目前仅联影医疗一家本土企业占据了17.1%的份额,GPS合共占82.3%的市场份额。

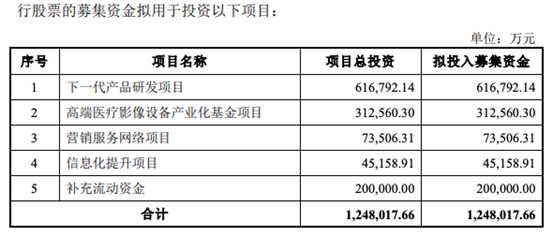

显然联影医疗肩负着国产替代的重任。根据公开资料,联影医疗这次计划拟发行不超过1.15亿股,拟募资124.8亿元;一旦上市成功,估值将过千亿。此次联影医疗计划将上市所密集的资金用于研发、高端医疗影像设备产业化、营销等项目。

一年营收57.6亿,国内最大医学影像公司

联影医疗是医学影像设备等医疗器械提供商,主营业务是销售设备。根据招股书介绍,公司的产品包括磁共振成像系统(MR)、X 射线计算机断层扫描系统(CT)、X 射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。

截至2021年底,公司已向市场推出70余款产品,其中包括行业首款具有4D全身动态扫描功能的PET/CT产品;行业首款75cm孔径的3.0TMR产品;行业首款诊断级CT引导的一体化放疗加速器等。

联影医疗创立于2011年,总部位于上海,创立至今刚满11年,是一家妥妥的技术型公司。

公司的两位核心人物薛敏和张强,是两位美国凯斯西储大学的博士校友。实控人薛敏本科毕业于复旦大学物理专业,硕士研究生毕业于中国科学院武汉物理与数学研究所磁共振物理专业,而后在1988年出国留学工作,拿到了凯斯西储大学/克利夫兰医学中心的生物医学工程专业博士学位;而公司董事长、总经理及CEO张强则拥有上海交大的生物医学工程专业的学士及硕士学位,并在凯斯西储大学获得了生物医学工程专业的博士学位。两人都是顶级学霸,也是医疗影像设备的专家。

同时,核心管理团队也多为技术出身,根据招股书,公司拥有高级管理人员共12名,其中9人出身影像相关专业。4833名员工中,有1721人拥有硕士或博士学历,占比超过35%;研发人员占公司总员工的比重为37.35%;而研发团队的硕博学历占比更是接近95%。从管理到研发,这家公司都透露出一股“技术至上“的气息。

这样一家公司,在研发投入上当然也不会吝啬。根据招股书数据,从2018年到2021年上半年,公司的研发指出占营收比重平均达21.7%,这一水平在国内医疗设备企业中处于领先地位。三年半的时间里,公司投入了超过23亿进行研发,可见创新对于这家公司的重要性。

联影在研发上投入如此之大的理由,其实也很简单:医学影像设备是医疗气息行业中技术壁垒最高的细分市场,而中国的医疗影像市场,一度是被外资企业垄断的。在这个领域,外资的市场占有率一度超过90%,西门子、飞利浦和通用GE三家企业至今仍把持着高端影像设备70%以上的市场份额。如同半导体、高端制造等技术领域一样,发展上的落后只能靠加大投入去弥补。

当然,联影的高投入也为公司带来了不错的回报。2020年,疫情催动影像设备需求猛增,公司营收直接从2019年的29.8亿增长到了57.6亿,增速近100%;同时,业绩也迅速扭亏为盈,实现了9.03亿的净利润。2021年上半年,公司完成了6.47亿净利润,不出意外的话,2021年全年,公司利润也将实现较快增长。

更重要的是,联影医疗已经成为了国产影像设备的绝对龙头。按照新增销售台数计,2020年,联影已经成为了国内最大的MR及CT厂商,PET/CT及PET/MR设备新增市场占有率业已排名第一,DR及移动DR产品新增市场占有率分别排名第二和第一。

国内传统影像设备人均占有率仍有提升空间,高端分子影像设备人均保有率则远低于发达国家,同时还存在高端替换和国产替代的大逻辑,随着医疗影像市场的不断发展,联影的未来充满想象空间。

2021年平均一天参加一次学术会议

2019年的时候,联影医疗的实控人薛敏曾在公开市场说过一句话,“在医疗设备这个特殊的行业,只有坚持自主创新才有出路。”很多朋友看到这种话术想必都会下意识地会心一笑,但我认为,联影医疗是在认真地实践这句话。

所谓的国产替代、自主创新,从来都不是轻而易举就能达成的,联影医疗的股东就有不少出身国资的背景也能佐证一二,很多朋友往往不太能瞧得起所谓“被奶大”的企业,但放眼宏观,这却是中国能尽快弯道超车的通道。

重要的是联影医疗这样的企业是否能够担得起国产替代的重任。

光从招股书给的信息看,至少有一点毋庸置疑:公司重研发。截至报告期内,联影医疗共有近2000名研发人员,占员工总数比例超过35%,其中超过1700人拥有硕士或博士学历,超过350人具备海外教育背景或工作经历。

截至2021年6月30日,公司共计拥有超过2300项授权专利,其中境内发明专利超过1100项、境外发明专利超过380项,发明专利占专利总数比例接近70%。

招股书里有一处比较有趣,联影医疗在通过参与一些高端学术会议来提高市场影响力,并促进销售收入,比如中国国际医疗器械博览会(CMEF)、中国医学装备协会年会、北美放射学会年会(RSNA)等。

招股书里,2018年至2021年上半年,公司参加展会及学术会议场次分别为214场、296场、281场、182场。其中尽管疫情反复,2021年参加的活动尤其多,相当于平均每天都要参与一场学术会议,平均花费在22.6万元。

2021中国医疗器械最大独角兽

说完联影医疗本身,我还想说说公司的融资史。

联影医疗的融资史并不高调,唯一一次公开宣布融资消息要数2017年9月的33.33亿人民币A轮融资,投后估值333.3亿人民币,此轮融资由中国人寿大健康基金和国投创新投资管理有限公司共同领投,中国国有资本风险投资基金、中金智德、中信证券、国开开元、招银电信等投资机构共同出资完成。

这笔融资创下了当时中国医疗设备行业的最大额融资纪录,联影医疗一被人熟知就是独角兽。到了2021年,胡润研究院发布的《2021全球独角兽榜》中,联影医疗位列中国医疗器械独角兽排行榜第一。

从天眼查上的数据来看,上海联和在2017年5月就投资了联影医疗,也是它的第一批投资人。现在上海联和是公司的第二大机构股东,持股16.38%。值得一提的是,上海联合隶属于上海市国资委下属投资平台,一度曾是联影医疗的第一大股东。

有意思的是,2017年是联影医疗密集融资的一年,一共融了3轮。之后在2018和2020年分别融了一轮。

其长长的股东名单中,出现了大量国家队的身影,国开、国投、国风投等国家级大基金,以及湖北科技投资、粤科鑫泰等地方国资基金均在其列。从股东名册也不难看出,国家对于这个领域国产替代的重视程度。

被国资投资,继而承接高额补助,这也成为很多人认为的风险之一——亦被联影医疗写入招股书内。报告期内,公司计入其他收益的政府补助金额分别为2.33亿元、3.06亿元、3.48亿元及2.07亿元。2020年和2021年上半年,公司受政府补助占利润总额比例较高,分别为30.11%及27.34%。

但我依旧认为,这并不能成为影响一家公司是否是优秀公司的决定性因素。国产替代是一条任重道远的路,对VC/PE来说,最重要的永远都是如何在对的窗口期投到对的企业。就像很多人谈论的,“能用钱解决的问题,都不是问题,”

联影医疗是中国国产替代发展史中的一抹缩影,在卡脖子地带,薛敏在A轮融资发出的公开信中的一句值得所有人深思,“比尔盖茨曾经说过:‘微软与破产的距离永远只有18个月’,那么,我想说,联影距离失败永远也仅半步之遥。”