“供应链金融saas第一股”联易融首份年报:处理供应链资产2538亿元,大增50.7%

来源 | 零壹财经

作者 | 姚丽

近日,供应链金融科技解决方案提供商联易融科技(09959.HK,以下简称“联易融”)披露了2021年财报,这是其自2021年4月上市之后的首份年报。

财报显示,2021年联易融业务规模快速增长,全年处理供应链资产同比增长50.7%至2538亿元;实现营业收入11.98亿元,同比增长16.5%;非国际财务报告准则下的经调整利润为2.89亿元,同比增长50.4%;2021年毛利率大幅提升16.1个百分点至77.4%,同时随着业务规模的扩大,各项费用大幅增长,且涨幅高于收入涨幅,占比大幅提升;2021年联易融加大了研发投入,研发费用增至2.77亿元,收入占比增至23.2%。

一、供应链金融科技解决方案处理资产增长51.7%至2484亿元,房地产行业占比四成

2021年联易融实现营业收入11.98亿元,同比增长16.5%;亏损扩大17倍至129.92亿元,亏损主要是由于“按公允价值计量且其变动计入损益的金融负债的公允价值变动亏损人民币130.86亿元”,非国际财务报告准则下的经调整利润同比增长50.4%至2.89亿元。

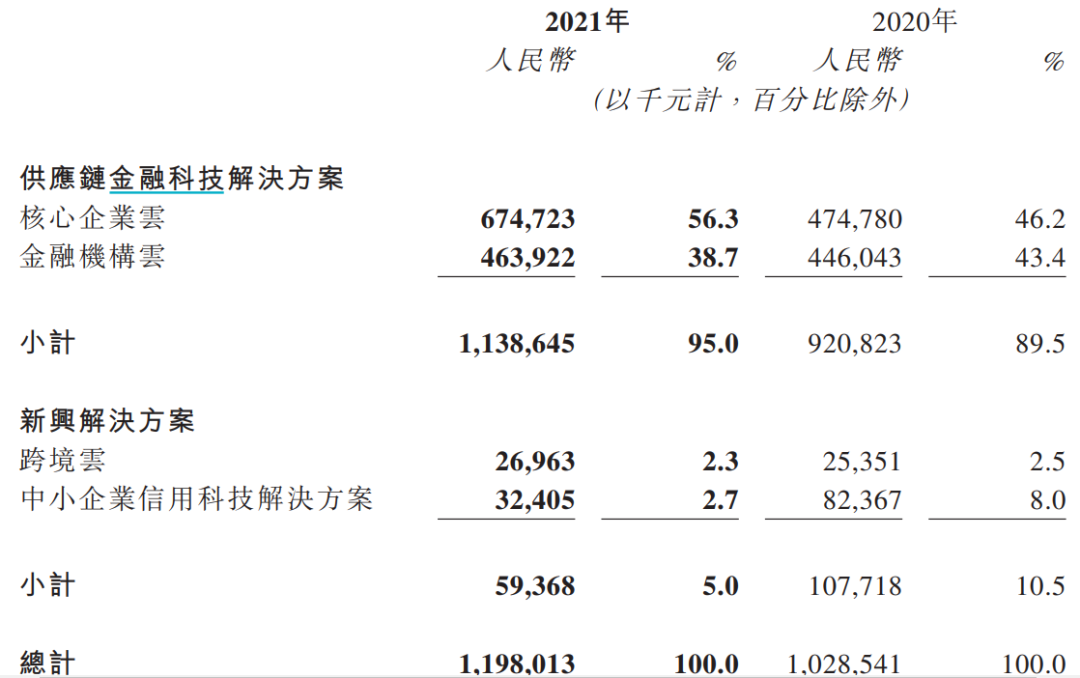

表1 联易融2021年细分营业收入

资料来源:联易融2021年财报

联易融分供应链金融科技解决方案和新兴解决方案两大业务板块披露业务,其中供应链金融科技解决方案包括核心企业云及金融机构云,2021年该板块收入11.39亿元,同比增长23.7%,收入占比较前一年的89.5%增加5.5个百分点至95%;新兴解决方案包括跨境云及中小企业信用科技解决方案,2021年该板块收入5937万元,同比减少44.9%,占比较前一年的10.5%减少5.5个百分点至5%。

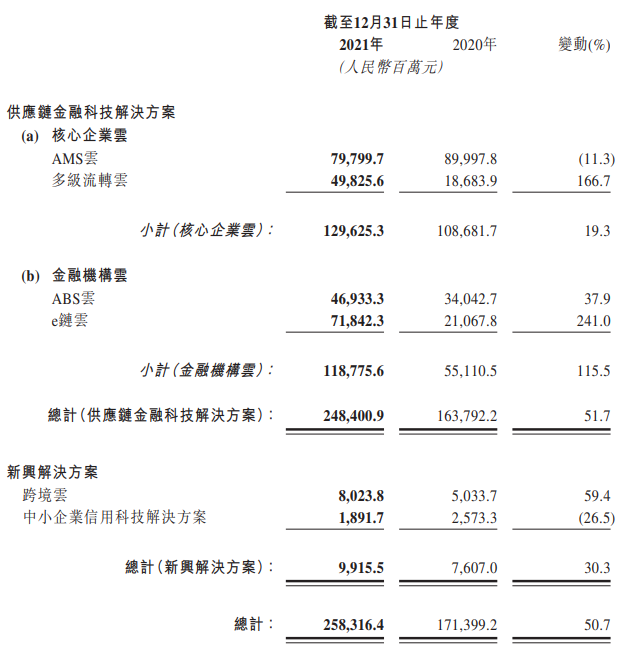

表2 联易融2021年各业务板块处理供应链资产/融资规模

资料来源:联易融2021年财报

与收入结构相一致,供应链金融科技解决方案是业务主体。财报披露,供应链金融科技解决方案是云原生科技解决方案,基于核心企业的信用状况,实现供应链支付和金融流程数字化。2021年,该业务处理的供应链资产同比增长51.7%至2484亿元,。截至2021年底,联易融已经服务核心企业670多家,其中包括36家中国百强企业。根据2021年处理的供应链资产交易总量,核心企业客户和合作伙伴的前五大行业为房地产、综合企业集团、基础设施/建筑、公用事业及商贸/零售,分别占比约42%、12%、9%、6%及4%。根据计算,房地产行业的交易总量约为1043亿元,占全部交易量的比例为40.4%。

供应链金融科技解决方案分为核心企业云及金融机构云。核心企业云2021年处理的供应链资产总量为1296亿元,同比增长19.3%,其中AMS云处理798亿元,同比减少11.3%,多级流转云处理498亿元,同比增长66.7%;2021年金融机构云业务处理的供应链资产总量为1188亿元,同比增长115.5%,其中ABS云处理469亿元,同比增长37.9%;e链云处理718亿元,同比增长241%。

新兴解决方案2021年实现交易量99亿元,规模相对尚小,同比增长30.3%,涨幅低于业务总体涨幅。其中,跨境云处理供应链资产80亿元,同比增长59.4%;中小企业信用科技解决方案下,因为策略性地减少有信用风险的交易,促成交易量同比减少26.5%至19亿元。

二、研发投入2.77亿元,收入占比23.2%

从研发投入及员工占比看,联易融的科技属性明显。年报披露,其核心技术包括人工智能、区块链、云计算、大数据和隐私计算等。

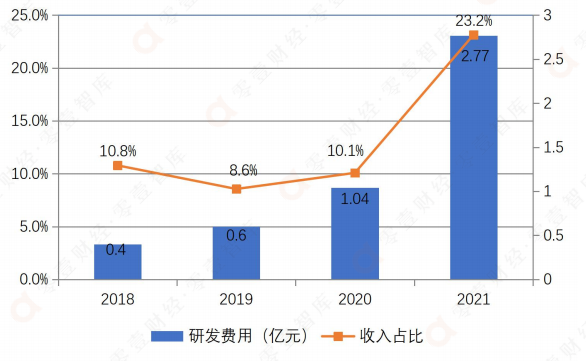

根据年报,2021年联易融研发费用增至2.77亿元,占收入的23.2%,占所有经营费用的43.8%;如果不考虑股权激励费用,同比增长95.7%;从事技术相关工作的员工从2020年底的397名增至2021年底的595名,员工占比达65.4%。截至2021年底,基于其SaaS平台的AMS云业务的84个资产处理及深化环节中,79项已经支持AI自动化审核,自动化比率达94%。

图1 联易融研发费用及收入占比情况

资料来源:联易融招股书及2021年财报,零壹智库

从研发费用看,2021年是联易融研发投入力度较大的一年,不仅仅是绝对金额的大幅上升,从收入占比上看,也较此前的10%上下大幅上升至23.2%。

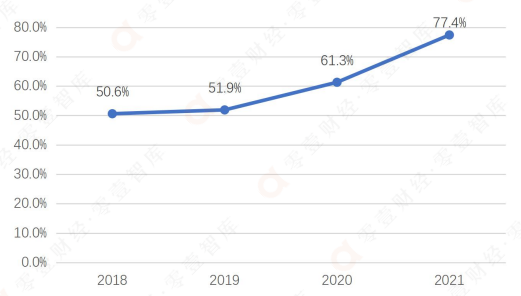

三、毛利率上升16.1个百分点至77.4%,各项费用占比有所上升

2021年联易融的毛利率大幅上升,由前一年的61.3%大幅上升至77.4%,同比增加了16.1个百分点,显示盈利能力明显增强。招股书披露,毛利率的上升来自于:持续执行多产品策略,优化产品结构并增加毛利率较高的业务比例;随着业务规模增长,规模经济及成本效益提高。

图2 联易融毛利率情况

资料来源:联易融招股书及2021年财报,零壹智库

与成本效益提升相比,费用控制显得较为逊色。财报显示,除了研发费用大幅增长,联易融2021年的“销售及营销费用”及“行政费用”也大幅增长,且涨幅均高于收入增长,费用占比有所上升。

财报显示,联易融2021年的销售及营销费用同比增长58.1%至1.36亿元,不考虑股权支付费用的涨幅为32.4%,计算可得收入占比为11.4%,较前一年的8.4%有所上升;行政费用同比增长100.1%至2.2亿元,不考虑股权支付费用的同比涨幅为90%,计算可得收入占比为18.4%,较前一年的10.7%上升了约7.7个百分点。

四、信用风险敞口约43亿元,M3+逾期率1.8%

联易融在部分业务中以自有资金参与交易,以及为金融机构提供担保,从而形成风险敞口。在2021年财报中,联易融披露信用风险来自于两个方面:一是在供应链金融科技解决方案中,资产负债表上的核心企业有付款业务的供应链资产;二是自有资金及保证金融资交易,在保证金融资交易中,联易融为向中小企业提供融资的金融机构提供担保。

财报披露,截止2021年底,联易融资产负债表上持有的以自有资金出资的供应链资产未偿还结余为33.26亿元;为金融机构提供担保形成的风险敞口为9.8亿元,计算可得两者合计为43.06亿元;联易融使用M3+逾期率来监测自有资金及保证金融资交易的信用表现,截至2021年底,自有资金及保证金融资交易的M3+逾期率为1.8%。

End.

???????原文标题?:?“供应链金融saas第一股”联易融首份年报:处理供应链资产2538亿元,大增50.7%