11小时前 华为比亚迪联手投出一个IPO,杰华特成色几何

【直通IPO(微信:zhitongIPO )北京】4月2日报道(文/盛佳莹)

)北京】4月2日报道(文/盛佳莹)

近日,杰华特微电子股份有限公司(下称“杰华特”)科创板IPO获上交所受理,杰华特本次拟公开发行不超过6800万股,融资不超过15.71亿元。

杰华特是一家以虚拟IDM为主要经营模式的模拟集成电路设计企业,主要从事于功率管理芯片研究,为电力、通信、电动汽车等行业用户提供系统的解决方案与产品服务。目前拥有电池管理、LED照明、DC/DC转换器等产品,产品广泛应用在手机、笔记本电脑等电子设备上。

从2013年成立至今,杰华特相继完成十轮融资,其中不乏华为(旗下哈勃投资、深圳哈勃)、比亚迪、英特尔等产业投资方,还有深创投、联想创投、同创伟业等明星投资机构的加持。

创立九年冲刺科创板,杰华特究竟成色几何?

九年十轮融资,华为比亚迪加持

2013年,杰华特在杭州创立,核心研发团队拥有国内外知名大学教育背景,并具有在如德州仪器、凌特公司、沃尔泰拉(Volterra)、芯源系统、美信半导体等国际领先模拟集成电路厂商长期一线工作的经验。

成立之初,杰华特便拿到了华睿投资的1500万人民币天使轮融资。此后,杰华特几乎以一年一轮的速度完成融资。

2019年,华为旗下的哈勃投资首次战略投资杰华特,值得一提的是,杰华特是华为哈勃第一笔对外投资。

第二年,杰华特又拿到了英特尔的战略融资。2021年,哈勃投资二次出手再度加持。业内人士认为,哈勃的两次出手股权投资不是目的,而是华为在半导体芯片领域构建新的产业生态。

同时,比亚迪也参与了这轮投资。彼时,杰华特已经投入较多资金进行高端电源管理芯片的研发和生产,比亚迪的入局很有可能是弥补自己在电源芯片方面的不足。

根据招股书显示,哈勃投资占股3.48%,深圳哈勃占股0.93%,合计哈勃系占股4.41%,英特尔占股3.40%,比亚迪占股0.69%。

在去年9月完成最后一次增资后,杰华特估值达43.2亿元。

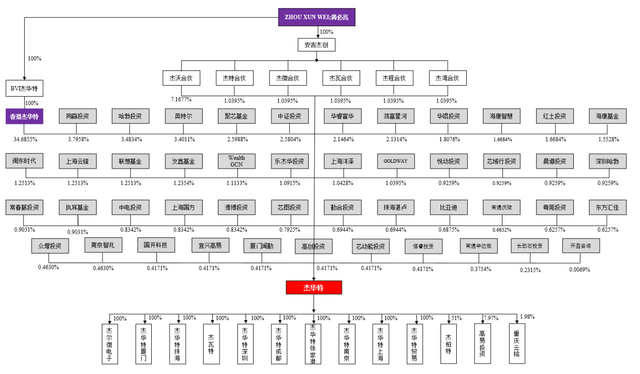

虽然经过多轮融资,但创始人周逊伟和黄必亮合计有47.05%股权,仍是杰华特实际控制人。

截至本招股说明书出具之日,公司控股股东为香港杰华特,目前香港杰华特持有公司34.69%股份。周逊伟和黄必亮均系公司创始人,双方已签署一致行动协议。周逊伟和黄必亮通过BVI杰华特持有香港杰华特100%股权,香港杰华特为公司第一大股东,直接持有公司34.69%股权。

同时,周逊伟及黄必亮共同投资的安吉杰创为公司员工持股平台(杰沃合伙、杰特合伙、杰微合伙、杰瓦合伙、杰程合伙、杰湾合伙、安吉杰驰、安吉杰鹏、安吉杰盛、安吉杰智、安吉杰芯)的执行事务合伙人,间接控制公司12.37%的股权。综上,周逊伟和黄必亮合计控制公司47.05%股权,系公司实际控制人。

根据招股书介绍,周逊伟在美国弗吉尼亚理工大学拿到电气工程专业博士学位后,一直在从事模拟 IC 系统设计工作超过二十年,直到2012年,周逊伟回国创业。

杰华特并不是他的第一家企业,而是2012年成立的协能科技。

据了解,协能科技主要聚焦电池管理系统的研发、生产及销售。和杰华特一样,都是专注技术研发的“硬核”企业。

并且,协能科技也一路完成九轮融资,投资机构包括经纬中国、梅花天使、光速中国、英飞尼迪集团等明星资本和企业。2016年,协能科技挂牌新三板上市。

如果此次杰华特冲刺科创板顺利,这也将是周逊伟第二个IPO。

四年半营收15亿,2021年前三季度刚扭亏

获得资本加持后,杰华特快速发展。

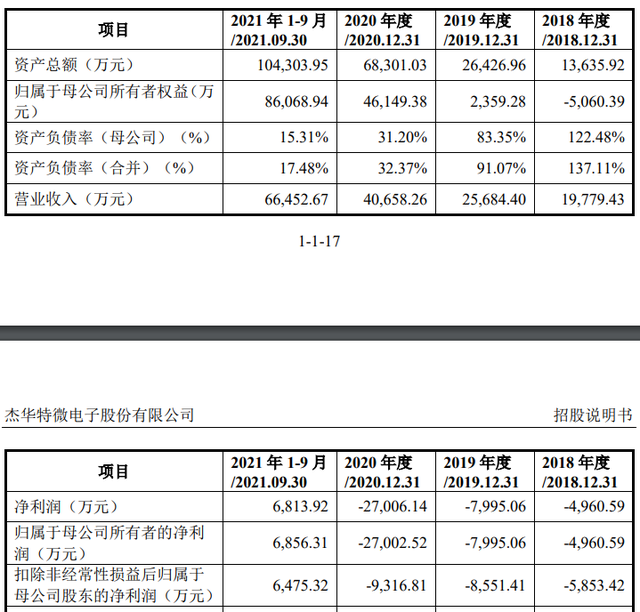

根据财报显示,杰华特2018年、2019年、2020年、2021年前9月营收分别为1.98亿元、2.57亿元、4.07亿元、6.65亿元,年均复合增长率为43.37%。同期对应的净利润分别为-4,960.59万元、-7,995.06万元、-2.70亿元、6,813.92万元,实现扭亏。

其中,AC-DC 芯片和DC-DC 芯片是其主要产品,前者占杰华特主营业务收入37.53%,后者占比33.57%。

主营产品按照应用领域情况划分来看,报告期各期,杰华特产品在消费电子、通讯与汽车电子应用领域产生营收较高。其中,在消费电子领域产生营收分别约为1.47亿元、1.67亿元、2.26亿元、2.84亿元,占比分别为74.21%、64.89%、55.6%、42.68%,逐年走低。

相比之下,在通讯与汽车电子应用领域产生营收占比在逐年增高,分别为4.63%、4.96%、11.74%、30.86%。

在报告期内,杰华特主营业务毛利率分别为15.56%、13.66%、19.97%和40.58%。

作为一家芯片研发商,杰华特在研发投入上也不惜重金。报告期各期,杰华特研发费用投入分别为 4,300.00 万元、6,120.10 万元、9,928.49 万元和 13,629.91 万元,分别占公司营业收入的 21.74%、23.83%、24.42%和 20.51%。

研发费用一直保持在20%以上。截至 2021 年 9 月 30 日,杰华特已取得 365 项专利,其中 118 项为发明专利,以及 49 项集成电路布图设计登记证书。

但从招股书上也可以看到杰华特在大客户上的依赖性正在逐步变深。

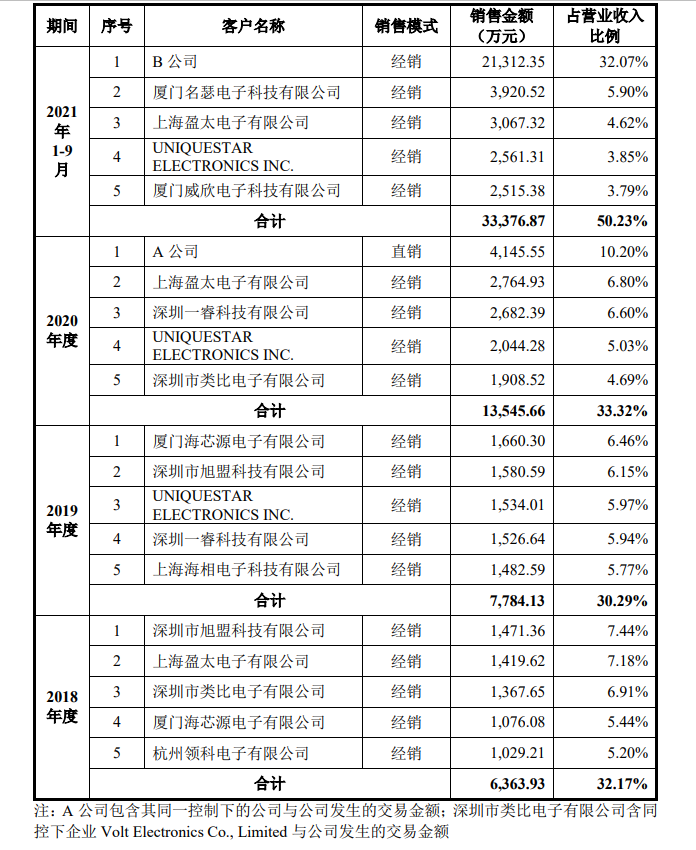

报告期内,杰华特对前五大客户销售收入合计占营业收入的比例分别为32.17%、30.29%、33.32%和50.23%,2021年1-9月的客户集中度有明显上升,其中第一大客户收入占比超过30%。

值得一提的是,杰华特部分芯片已进入三星、戴尔、惠普、比亚迪、汇川、海康威视、中兴、小米等企业。其中,比亚迪既是投资方也是其客户。

除此之外,由于杰华特采取虚拟IDM模式,晶圆制造、封装测试等制造环节均由外部供应商完成,而其采购的集中度也相对较高。报告期内,其对前五大供应商采购金额合计占采购总额的比例分别为74.89%、68.58%、70.25%和70.39%。

在周逊伟的构想中,如果此次IPO顺利,杰华特将同步开发电源管理芯片和信号链芯片,进一步加强面向工业、通讯及汽车电子领域供应高性能芯片的能力。

在招股书中,杰华特也明确表示汽车电子与新能源领域等国家战略性新兴行业将成为公司的重点市场发展方向。