Zoom熄火,高增长神话还会重启吗?

出 品 | 异观财经

作 者 | 鬼神前鬼

异观财经消息,日前,视频会议软件开发商Zoom公布2022财年第四季度及全年财报。该公司发布的一季度和全年业绩指引不及市场预期,导致股价周一盘后一度暴跌13%。

Zoom2023财年第一季度和全年业绩指引低于市场预期。该公司预计一季度营收将在10.7亿-10.75亿美元之间,增长约12%,不及市场预期的11亿美元。本财年,该公司预计营收为45.3亿-45.5亿美元,增长10.7%,不及市场预期的47.1亿美元。

报告显示,Zoom第四季度总营收为10.714亿美元,与上年同期的8.825亿美元相比增长21%;净利润为4.906亿美元,相比之下上年同期的净利润为2.606亿美元;归属于公司普通股股东的净利润为4.905亿美元,与上年同期的2.604亿美元相比增长88%。

Zoom作为疫情大流行的受益股之一,在疫情红利消失后,Zoom在维持营收和用户规模高增长面临巨大挑战,为此公司尝试推动业务多元化,扩大产品拓展业务。那么,如今的Zoom是不是一个好的投资标的呢?

客户增长乏力,营收增速放缓

Zoom的核心业务是视频会议,其收入主要是来自公司统一通信平台的订阅收入。订阅收入的主要驱动依赖于订阅用户的数量以及额外产品的购买,也就是说订阅客户规模的增长,以及客户对产品使用的保留率对公司营收的有直接影响,是核心的衡量指标。

首先,客户增长乏力,单季环比减少2300。

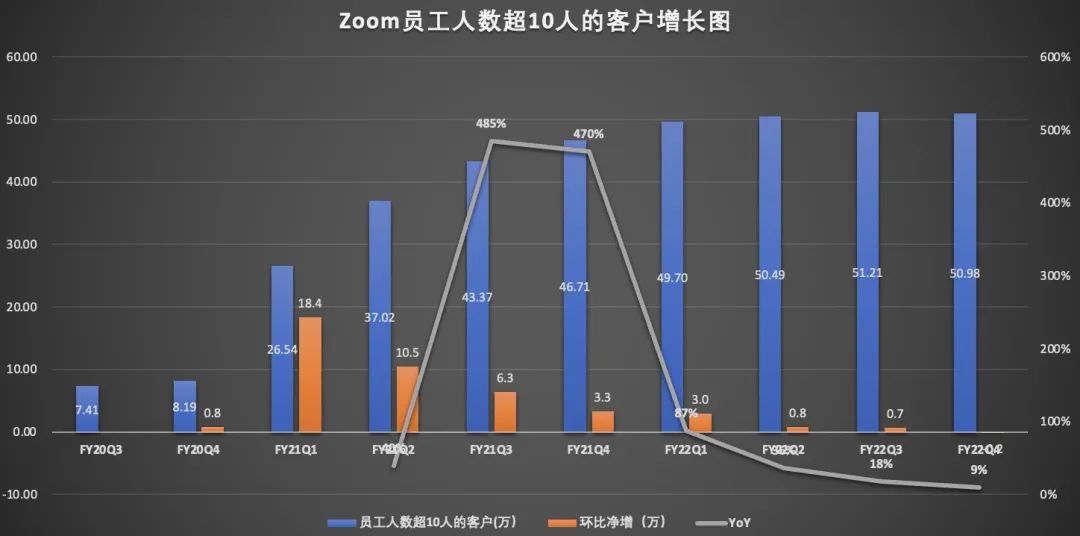

财报数据显示,截至2022财年第四季度末,员工人数超10人的客户总数约为50.98万个,与去年同期的46.71万相比,增长18%,较上一季度的51.21万,减少2300个。

从上图可以看出,Zoom的客户数自2022财年Q1开始,增速就呈现了断崖式的下滑,本季度客户规模同比增速下降到个位数的增长,未来将持续承压。

财报显示,过去12个月中,收入超10万美元的客户同比增长66%至2725名,虽说Zoom在现有用户的转化方面做的还可以,但也转化率也呈现了走低的趋势。

从目前的情况来看,虽然Zoom客户的保留率还算不错,假如保留率未来持续下滑,那就非常值得关注。

全球公共卫生事件的持续,混合办公未来或许会被越来越多的企业和个人接受,一旦越来越多的公司转向混合办公,那么Zoom Rooms、Zoom Video webars、Zoom Phone和针对房间和电话的硬件及服务(HaaS)的需求将会持续存在,这对Zoom来说是一个利好,但是混合办公能否成为主流,尚需时间观察,一切充满着未知。

值得注意的是,该公司正在调整向投资者报告的一些关键指标。该公司将不再每季度披露雇员超过10人的客户数量,以及这一群体过去12个月的净美元增长率——而这却是一个衡量现有买家额外支出的指标。

相反,该公司表示,它将开始报告“企业”客户的数量(定义为那些通过直销团队或其合作伙伴之一购买产品的用户),以及该领域的净美元增长率。四季度,Zoom拥有19.1万个企业客户,净美元增长率为130%。

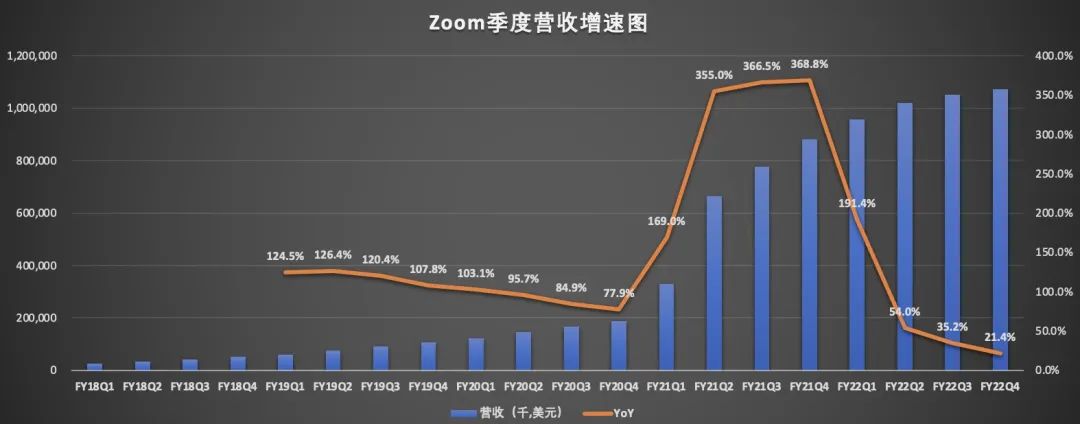

其次,营收增速骤降,同比增速连续两个季度低于40%。

客户规模增长乏力,直接导致营收增速放缓。财报显示,2022财年Q4,Zoom总营收为10.714亿美元,与上年同期的8.825亿美元相比增长21%。

从上图看出,Zoom的营收增速呈现明显的放缓趋势,2022财年二、三、四三个季度的同比增速甚至低于疫情暴发前的增速。为了确保营收的稳定增长,Zoom也在尝试推动业务的多元化。

例如,2021年6月,Zoom推出Zoom Phone设备,通过这些设备让用户可以使用高级视频、音频和内容共享功能与同事、客户等进行协作;7月推出Zoom Events,该功能使组织能够举行高级在线会议。7月还推出了Zoom Apps,扩展了Zoom App Marketplace的产品,现将50多个应用程序直接带入Zoom体验;8月 Zoom Community正式推出。

上周,Zoom推出了一款新的云呼叫中心产品。该公司还销售一种可通过互联网替代固定电话的产品与技术,以帮助企业改善远程会议。从目前的情况来看,业务多元化的尝试,尚未取得实质性进展。

Zoom的高增长神话还能重启吗?

在过去的两年,Zoom在股票市场上被热捧。Zoom的价值在 2020 年大幅上涨,但在2021 年大幅下跌。这种波动的价格走势在很大程度上归因于与大流行相关的在家工作订单和类似限制。

抛开价格走势不谈,让我们看看 Zoom 的基本表现如何?

财报显示,2022财年Q4,Zoom归属于公司普通股股东的净利润为4.905亿美元,与上年同期的2.604亿美元相比增长88%;Q4摊薄后每股收益为1.6美元,上年同期为0.87美元,Zoom的收益表现强劲。

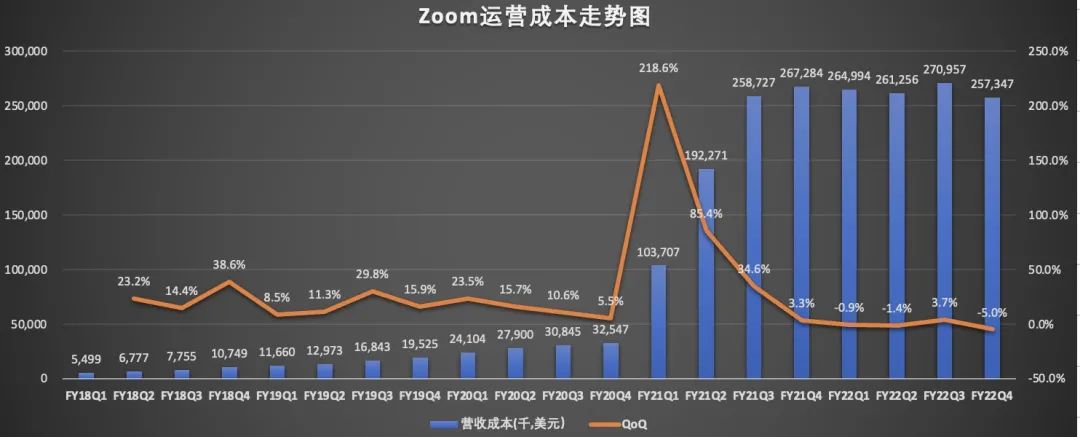

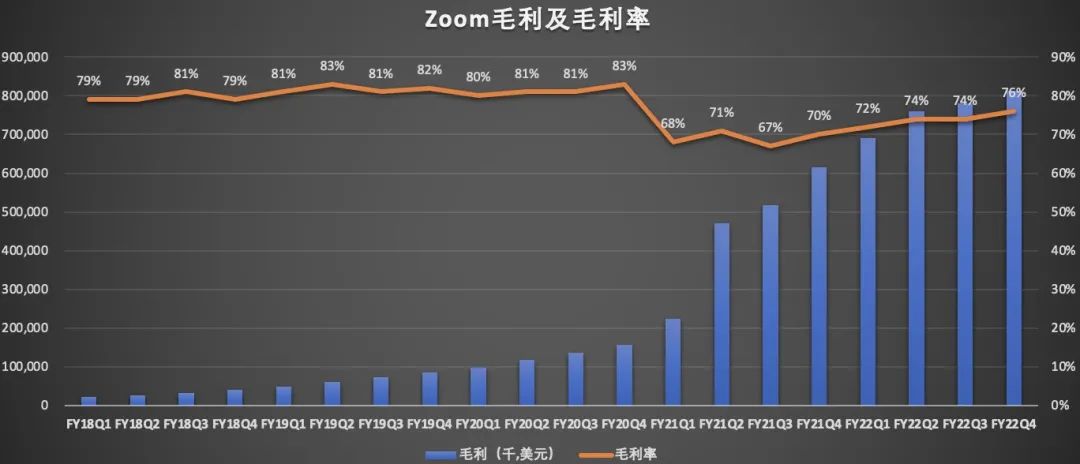

净利润的增速超过营收增速,Zoom的盈利能力还是不错的。首先,控制成本支出,毛利率有效提升。从2022财年伊始,Zoom就在有意识地控制运营成本。

财报显示,2022财年第四季度Zoom的运营成本为2.57亿美元,较上年同期的2.67亿美元,减少了3.7%,较上一季度的2.71亿美元,减少了5%。

财报显示,Zoom第四季毛利为8.14亿美元,同比增长32.3%,毛利率从上年同期的70%,上升至本季度的76%,同样高出上一个季度2个百分点。

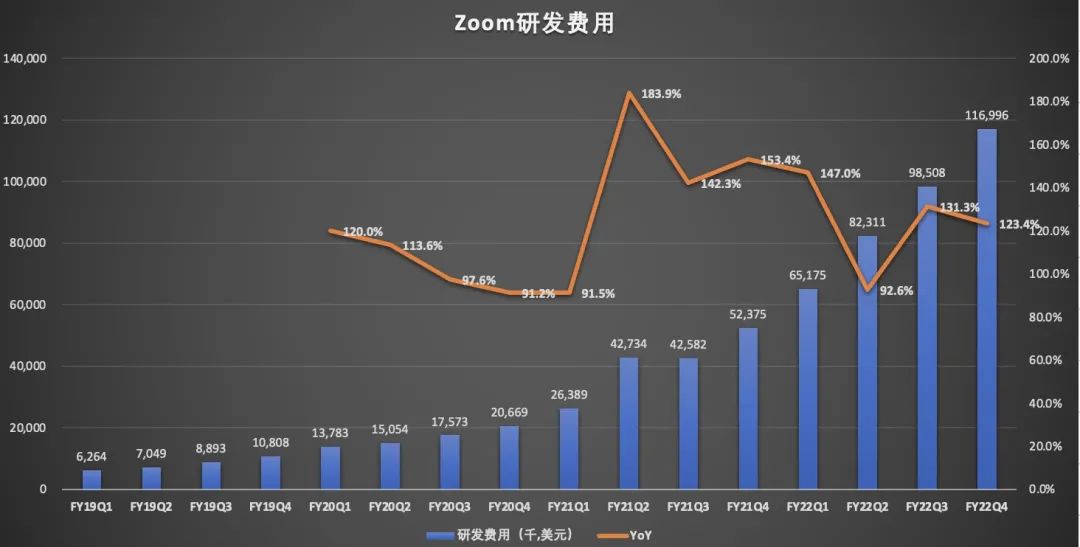

其次,研发费用和营销持续加大或将压缩利润空间。值得注意的是,本季度Zoom研发费用支出和营销费用支出有所扩大,同比增速远超季度营收的同比增速,研发费用率和营销费用率均小幅上涨。

Zoom第四季度总运营费用为5.622亿美元,同比增长56.6%,环比增长15%。其中,研发费用为1.17亿美元,同比增长123.4%,环比增长18.8%,研发费用率从上年同期的5.9%上升至本季度的10.9%。

第四季度,Zoom的销售和营销支出为3.254亿美元,同比增长52.1%,环比增长10.8%,营销费用率从去年同期的24.3%上升至本季度的30.4%。

业务多元化的推进,产品扩展,以及客户的拉新和留存,使Zoom在研发投入和营销支出面临双向增长,这两项费用的支出短期内很难压缩控制,相反扩大的趋势将增加,这势必会挤压Zoom的利润空间。

最后,随着数字化世界的到来,Zoom或再次崛起,面临微软等巨头的竞争,高增长神话难再现。

Zoom未来的主要催化剂可能是我们目睹并正在经历的数字化转型。一段时间以来,由于技术的快速发展,世界已经越来越多地走向数字世界。

随着越来越多的人采用远程办公方式,微软、谷歌等科技巨头们也在视频业务发力,其中对Zoom造成最大竞争压力的就是微软Microsoft Teams。不过有分析师预计,市场潜在空间将足以让两家公司蓬勃发展。

不过,Zoom预计2023财年第一季度Non-GAAP摊薄后每股收益在0.86-0.88美元之间,低于分析师预期的1.04美元;Zoom还预计2023财年全年Non-GAAP摊薄后每股收益在3.45-3.51美元之间,低于分析师预期的4.4美元。

该公司发布的一季度和全年业绩指引不及市场预期,导致股价周一盘后一度暴跌13%。综合Zoom业务多元化推进以及市场竞争环境来看,Zoom在数字化转型的潮流下再次崛起也绝非可能,但即便是在市场潜力巨大的前提下,Zoom在新冠大流行期间的高增长也难再重启。

???????原文标题?:?Zoom熄火,高增长神话还会重启吗?