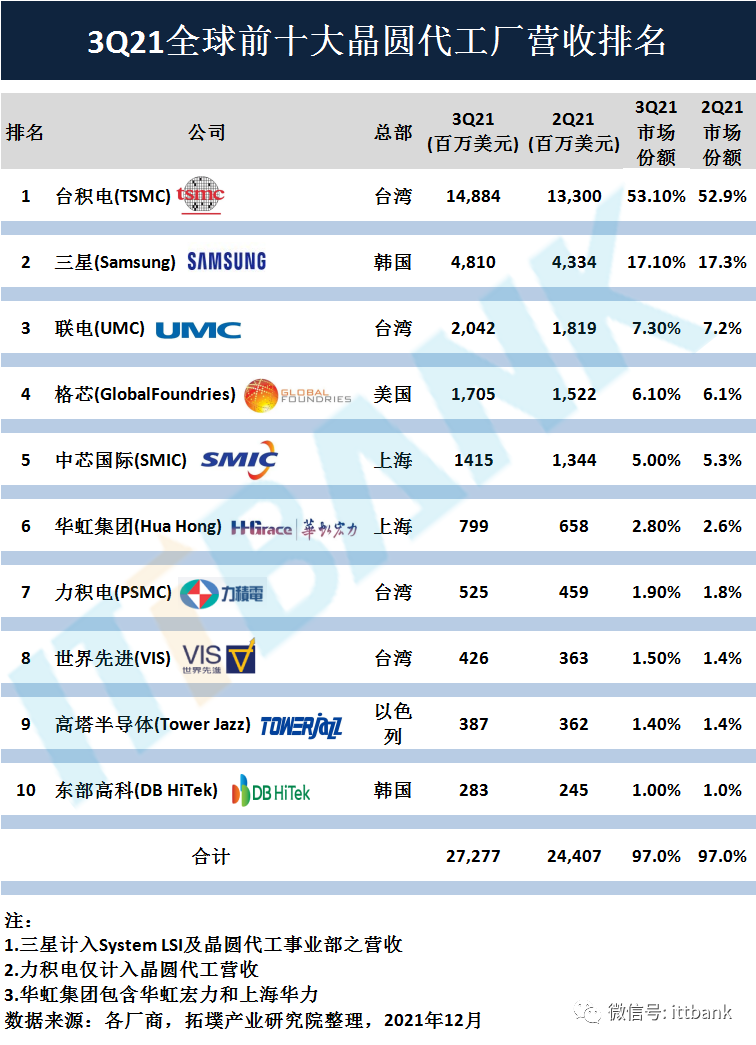

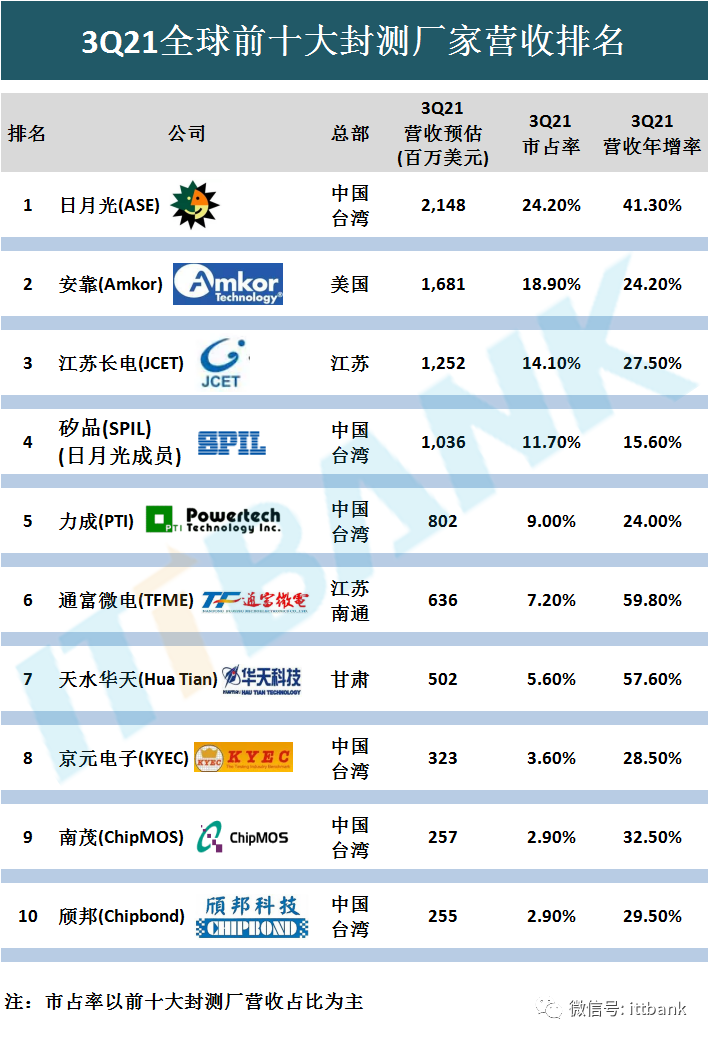

2021年第三季度全球晶圆代工厂和封测厂各前十名榜单

全球第三季度统计数据出来了,看看哪些晶圆代工厂、封测厂获得全球前10大吧!

台积电(TSMC):台积电(TSMC)在苹果 iPhone新机发表带动下,第三季营收达148.8亿美元,季增11.9%,稳居全球第一。观察各制程节点,7nm及5nm受到智能手机及高效能运算需求驱动,两者营收合计已超越台积电整体过半比重,且持续成长当中。

三星(Samsung):位居第二的三星(Samsung)第三季营收48.1亿美元,季增11%。受到主要手机客户陆续发表新机刺激相关SoC、DDI的拉货动能,加上位于美国德州奥斯汀Line S2营收贡献回归正轨、及韩国平泽市Line S5新产能的开出,使第三季营收在历经第二季较低的成长基期后恢复亮眼表现。

联电(UMC):联电(UMC)受到28/22nm扩增产能陆续开出,带动OLED driver IC等投片持续增加、均价上涨等有利因素驱动下,第三季营收20.4亿美元,季增幅以12.2%更胜龙头厂,排行维持第三,自2020年第一季排名首度超越格芯(GlobalFoundries)后差距已逐渐拉开。

格芯(GlobalFoundries):格芯第三季营收达17.1亿美元,季增12%,位居第四名。为了解决全球芯片短缺的问题,该企业2021年宣布一系列扩产与扩厂的计划,包括德国德勒斯登Fab1、美国纽约州Fab8新增产能;以及新加坡、美国新建工厂等计划。值得注意的是,本年度至今的扩厂计划都采取公私协力(Public-private partnership)型态展开,藉由政府资金支持与客户预付款,减轻资本支出压力并确保未来产能利用程度。

中芯国际(SMIC):排名第五的中芯国际(SMIC)受惠于PMIC、Wi-Fi、MCU、RF等产品需求稳定,以及持续调涨晶圆价格等因素,第三季营收达14.2亿美元,季增5.3%。值得注意的是,中芯国际调整了产能分配与客户结构,中国国内客户占比逐季提高,第三季中国客户占比已达近7成。

华虹集团(Hua Hong):第三季华虹集团(HuaHong Group)营收达7.99亿美元,季增21.4%,位居第六。在整年度产能皆持续满载的情况下,晶圆平均销售单价上扬,加上Fab7产能扩充成为第三季华虹集团营收表现超出预期的主要因素。

力积电(PSMC):力积电(PSMC)第三季营收成长速度持续不坠,主要受惠于整体价格的上涨与各主要产品需求强劲,包括DDI、PMIC、CIS、Power Discrete(MOSFET、IGBT)等,营收达5.3亿美元,季增14.4%,排名第七。

世界先进(VIS):世界先进(VIS)受惠于扩产产能开出带动出货量提升、产品组合优化以及平均价格上扬等因素,在第二季排名首次超越高塔半导体后,第三季仍维持强劲的成长动能,营收达4.26亿美元,季增17.5%,稳坐排名第八名。

高塔半导体(Tower Jazz):排名第九的高塔半导体(Tower)第三季表现优于原先预期,营收达3.9亿美元,季增6.9%,主要受益于RF-SOI、工业用Sensors以及电源管理IC等需求稳定贡献。

东部高科(DB HiTek):受惠于晶圆平均销售价格走扬,东部高科(DB HiTek)第三季营收以2.8亿美元创下新高,季增15.6%,排名全球第十。整体而言,过去一年东部高科产能利用率处于近100%满载状态,为了提高整体产能,采取在既有产线扩充新产能的作法,自今年第二季起小幅提升产能,将反映在第四季的营收表现。

日月光(ASE)与安靠(Amkor):封测龙头日月光(ASE)及安靠(Amkor)营收分别为21.5亿美元与16.8亿美元,年增41.3%及24.2%。两者同样受到上游芯片、导线架及载板短缺而略拖累部分产能利用率,日月光也因苏州厂限电措施使排程有所耽搁。除此之外,由于第四季手机AP、网通与车用芯片等封测需求依旧强劲,两家业者2022年将持续往5G、IoT及AI等终端应用市场扩张。

江苏长电(JCET):江苏长电(JCET)持续受惠于国产替代生产目标,加大5G手机、基站、车用与消费性电子等终端产品封测供给,第三季营收为12.5亿美元,年增率27.5%。

矽品(SPIL):矽品(SPIL)考量短期内难填补华为手机AP订单缺口,现行目标主力以强化彰化二林新厂先进封装开发,第三季达营收为10.4亿美元,年增15.6%。

力成(PTI):力成(PTI)本季获益主力多数由DRAM存储器封测贡献,第三季营收8.0亿美元,年增24.0%,然预估英特尔(Intel)2025年将逐步完成大连厂售予海力士(SK Hynix),以及与美光(Micron)于西安厂合作协议也将在2022年第二季到期,后续存储器封测产能恐将大幅锐减,驱使力成新竹新厂于第三季调整部分主力至CIS与面板级封装等策略布局。

通富微电(TFME):通富微电(TFME)本季同样受益于处理器芯片设计大厂超威(AMD)业绩长红带动,营收达6.4亿美元,年增率高达59.8%,为第三季前十大封测业者成长幅度最高者。

天水华天(Hua Tian):天水华天(Hua Tian)持续受惠于国产替代生产目标,加大5G手机、基站、车用与消费性电子等终端产品封测供给,第三季营收为5.0亿美元,57.6%。

京元电(KYEC):京元电(KYEC)逐渐缓解先前因疫情导致的产能降载情形,随着高通(Qualcomm)及联发科(MediaTek)等上游5G芯片测试订单加持,营收达3.2亿美元,年增28.5%。

南茂(ChipMOS)与颀邦(Chipbond):面板驱动IC芯片封测大厂南茂(ChipMOS)与颀邦(Chipbond),第三季虽遭遇小尺寸电视面板出货微幅滑落影响,但整体营收受惠中、大尺寸电视面板需求拉抬,与部分手机改采OLED产能陆续放量,使TDDI及DDI等驱动IC芯片封测需求渐增,拉抬两家业者营收接近2.6亿美元,年增率分别为32.5%及29.5%,同时随着9月底中国大陆限电措施而导致部分上游芯片设计业者转单效应加持,两家业者第四季营收有望再攀高峰。