我国半导体材料企业仍然集中在6英寸

10月29日在合肥2020中国半导体设备年会上,中国电子专业设备工业协会称其对中国大陆47家主要半导体设备制造商(销售收入500万元以上)的统计结果显示,2019年半导体设备销售收入161.82亿元,同比增长30.0%;半导体设备出口交货值16.35亿元,同比增长2.6%;总利润27.13亿元,同比增长26.7%。

另外,中国电子专用设备工业协会常务副秘书长金存忠预计,2020年中国大陆半导体设备市场将超过150亿美元,2020年国产半导体设备销售收入将达到213亿元(人民币)左右,市场占有率将达到20%左右,其中集成电路设备90亿元左右,太阳能电池片设备100亿元左右,LED设备20亿元左右。

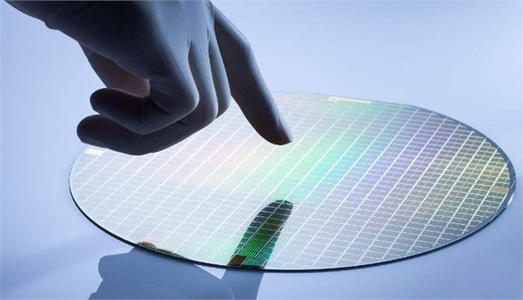

材料方面,半导体材料是指电导率介于金属和绝缘体之间的材料,是制作晶体管、集成电路、光电子器件的重要材料。半导体材料主要应用在晶圆制造和芯片封测阶段。由于半导体材料领域高端产品技术壁垒高,而中国企业长期研发和累计不足,中国半导体材料在国际中处于中低端领域,大部分产品的自给率较低,主要是技术壁垒较低的封装材料,而晶圆制造材料主要依靠进口。

目前,中国半导体材料企业集中在6英寸以下的生产线,少量企业开始打入8英寸、12英寸生产线。

在半导体材料市场构成方面,大硅片占比最大,占比为32.9%。其次为气体,占比为14.1%,光掩膜排名第三,占比为12.6%,其后:分别为抛光液和抛光垫、光刻胶配套试剂、光刻胶、湿化学品、建设靶材,比分别为7.2%、6.9%、6.1%、4%和3%。

设备方面,半导体设备作为半导体产业链的支撑行业,主要应用于IC制造、IC封测。其中,IC制造包括晶圆制造和晶圆加工设备;IC封测主要用封测产进行采购,包括拣选、测试、贴片、键合等环节。目前,中国半导体设备国产化低于20%,国内市场被国外巨头垄断。

目前,集成电路行业呈现专业分工深度细化、细分领域高度集中的特点。从历史进程看,全球半导体行业已经完成两次的半导体产业转移:第一次是20世纪70年代从美国转向日本,第二次是20世纪80年代半导体产业转向韩国与中国台湾。如今,全球半导体行业正经历第三次产业转移,世界集成电路产业逐渐向中国大陆转移。

产业转移是市场需求、国家产业政策和资本驱动的综合结果。全球半导体产业历史上两次成功的转移都带来了产业发展方向的改变、分工方式的纵化、资源的重新配置,并给予了新参与者切入市场的机会,进而推动整个行业的革新与发展。“十四五”期间,半导体产业加快向国内转移,产业链整体将有更全面的发展。未来,半导体材料产品自给率、半导体设备国产化都将进一步提高,技术壁垒有望被打破。